近年来,作为全球农药生产最大基地的中国正在经历深刻而巨大的变化。内部政策以及复杂的国际贸易环境,使得中国农药的未来充满了不确定性,也对全球的农药供求格局产生了重大影响。与此同时,在亚洲地区农药生产规模仅次于中国的印度,凭借快速发展的本土农业市场和加速扩张的农化产业,再度获得了关注,部分国际采购也开始向印度倾斜。

中国农化产业的转型升级负重前行。印度与中国相比,具有政策优势,但依然存在原材料等方面的先天不足。在资源全球化的趋势下,中印农化企业是否能找准合作机遇,克服产业链、技术、管理等方面的阻碍,携手缔造全球农药供应的新格局?

1 印度农化:内需澎湃,理论产能尚未完全释放

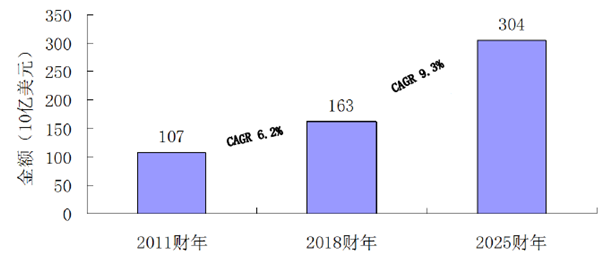

在近10~20年内,随着印度经济的飞速增长,印度化学工业也获得了长足的发展,成为印度增长最快的产业之一。2011—2018财年,印度化工市场价值的平均增长率为6.2%(图1)。预计2018—2025财年,该数字将以9.3%的复合年增长率从目前的1 630亿美元增长至3 040亿美元,超过全球化工行业的平均增长率。

图1 印度化工行业市场价值

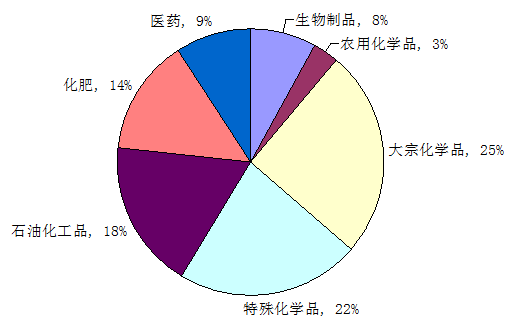

在整个化工类别下,印度大宗化学品占到总产值的1/4(图2)。其次为特殊化学品,占到了22%。与特殊化学品相关的农用化学品在其中占到了3%的份额。从2018—2023财年,预计全球特殊化学品的平均增长率为4%~6%,中国的增长率是6%~7%,而印度则将超过这两个指标,达到12%~13%。

印度是一个农业大国,农业经济和技术的日新月异极大地带动了农化工业的增长。当前,印度农化产出是仅次于美国、日本和中国的全球第4大,其市场价值在45亿美金,并且增长迅速。从2012—2017财年,在全球前20增长最快的市场当中,印度的增速排名第6,仅次于俄罗斯、乌克兰、中国、泰国和印尼。即使是在全球农业不景气的阶段,预计2015—2020财年其增长率依然能维持在6.5%,而同期其农药出口价值的复合年增长率则达到9%。

图2 印度化工产品各类别占比

印度农药此前对中国依赖较大。过去6年中,印度的农药产能一直没有完全利用释放,而由于大部分农药还是从中国进口,因此对生产的新投资也不多。这些已经符合污染排放标准的储备产能将为中国企业提供投资机会。

表1和表2展示了从2011—2012财年到2016—2017财年印度农药理论产能(以所有建成的农药生产装置计)和实际产能增长情况。该时期印度农药理论产能基本保持稳定,复合年增长率在1.24%。实际生产量的增长虽然更加迅速,达到6.73%,但实际产能依然与理论产能存在较大的差距。

表1 2011—2012财年至2016—2017财年印度农药理论产能

|

财年 |

理论产能(t) |

年增长率(%) |

|

2011—2012 |

301 000 |

/ |

|

2012—2013 |

283 000 |

-5.98 |

|

2013—2014 |

297 000 |

4.95 |

|

2014—2015 |

302 000 |

1.68 |

|

2015—2016 |

306 000 |

1.32 |

|

2016—2017 |

319 000 |

4.25 |

|

CAGR(%) |

1.24 |

/ |

表2 2011—2012财年至2016—2017财年印度农药实际产能

|

财年 |

实际产量(t) |

年增长率(%) |

|

2011—2012 |

156 000 |

/ |

|

2012—2013 |

155 000 |

-0.64 |

|

2013—2014 |

179 000 |

15.48 |

|

2014—2015 |

186 000 |

3.91 |

|

2015—2016 |

188 000 |

1.08 |

|

2016—2017 |

214 000 |

13.83 |

|

CAGR(%) |

6.73 |

/ |

中国是印度农药的主要进口国。2017—2018财年,印度农药进口的55%均来自中国。印度农药进出口具有显著的特点,其进口的产品主要为新一代化合物分子,多为专利产品,产品附加值较高。而出口则主要是老一代的仿制药物,价值比较低,仅在数量上占据优势。

从数量来看,印度农药5年出口数量复合增长率为17.5%,远远高于进口增长率9.3%(表3)。但是从金额分析,则可以看到进口农药价值的5年复合增长率为16.79%,是反超出口的13.42%的增长率的。因此印度农药出口面临的主要问题就是需要提升出口产品的价值结构。

表3 印度农药进出口数量及金额

|

财年 |

进口量 |

年增长率 |

出口量 |

年增长率 |

进口金额 |

年增长率 |

出口金额 |

年增长率 |

|

2012—2013 |

30 000 |

/ |

180 000 |

/ |

2 636 |

/ |

7 946 |

/ |

|

2013—2014 |

37 000 |

23.33 |

207 000 |

15.00 |

3 360 |

27.47 |

9 852 |

27.47 |

|

2014—2015 |

41 000 |

10.81 |

230 000 |

11.11 |

3 741 |

11.34 |

9 747 |

11.34 |

|

2015—2016 |

34 000 |

-17.07 |

267 000 |

16.09 |

3 907 |

4.44 |

11 269 |

4.44 |

|

2016—2017 |

43 000 |

26.47 |

342 000 |

28.09 |

4 906 |

25.57 |

13 150 |

25.57 |

|

CAGR(%) |

9.3 |

/ |

17.5 |

/ |

16.79 |

/ |

13.42 |

/ |

2 印度化工仍有基础需要填补,中印拥有巨大合作机会

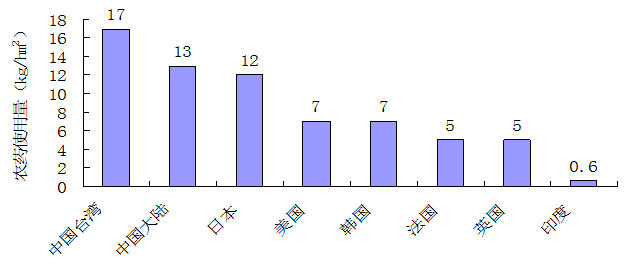

印度是全球耕地面积最大的国家,面积超过1.5亿公顷。而印度的农药应用水平却远远低于世界平均水平。在中国,每公顷耕地的农药使用量为13 kg,在印度,仅仅为0.6 kg(图3)。每年,印度由于害虫侵袭导致的经济损失高达1 200亿卢比。因此,仅在印度国内就有着巨大的内需增长潜力。

图3 各国农药使用水平

在快速发展的大背景下,印度化工行业在环保、安全、自动化等方面都有大幅提升。通过不断地产业打造,印度最近几年间未能彻底利用的产能在环保方面的合规性得到了改进,其污染排放已经逐渐符合标准,这为中印合作提供了现成的基础。

目前印度共有40多家农药原药生产厂家、900多家制剂生产厂家,规模以上公司超过125家,主要生产60多种原药、350多种制剂产品,占比最大的是杀虫剂,占到所有产品的53%,其次是杀菌剂(25%)和除草剂(20%)。主要品种包括拟除虫菊酯、毒死蜱、代森锰锌、二甲戊灵、2,4-滴、麦草畏、乙酰甲胺磷等。

目前,印度登记在册的农药只有21个,与其他国家相比低得多,并且也有较好的专利保护机制。相同的农药产品在印度生产,周期更短,价格更低,并且印度能提供较强的农药原药和制剂研发能力。当前,印度政府目前正在推进印度制造计划,新当选的墨迪政府把农业作为工作重点之一,承诺到2022年的时候让农民的收入翻倍,并将提供诸多农业补贴,政府也会提出更多的政策来支持农业的发展。这些都是中国企业在印度投资可以利用的优势因素。日本的农化公司具有较好的战略眼光,他们已经在印度积极开展合作进行技术转移,并获得不错的投资回报。

从产业链层面来看,印度化工行业的发展虽然前景光明,但是对关键的原料药和中间产品存在程度较深的进口依赖,并且离迅速规模化尚有一定距离,因此这将是留给中国企业的合理合作空间。

表4展示了印度最主要的化工原材料品种的国内生产、进口量和当年需求量。可以看到,2017年,印度EVA、VAM、MDI、苯乙烯的国内产量都是0,完全依赖进口。2018年印度国内EVA及酚类产品有一定的扩张投产,将会相应降低对进口的依赖,但依然是杯水车薪。就乙酸来说,印度的总产是16.5万吨,而中国总产是830万吨,最小的一家乙酸工厂年产能都能达到25万吨。因此在化工原料方面两国存在巨大的合作机会,是可以携手共赢的。

表4 2017年印度主要化工原材料的供需情况

|

产品 |

国内产能(千吨/年) |

市场需求(千吨/年) |

进口量(千吨/年) |

|

甲醇 |

276 |

2 019 |

1 767 |

|

乙酸 |

165 |

992 |

844 |

|

苯乙烯 |

0 |

703 |

714 |

|

甲苯(包括苯) |

2 251 |

1 540 |

409 |

|

苯酚 |

57 |

305 |

267 |

|

EVA |

0 |

169 |

171 |

|

VAM |

0 |

162 |

166 |

|

MDI |

0 |

118 |

120 |

|

TDI |

61 |

65 |

44 |

|

PO |

36 |

67 |

34 |

|

EO(包括MEG) |

1 250 |

1 152 |

0 |

|

异丙基苯 |

76 |

57 |

0 |

中国化工整体产能比较大,产业链相对健全,产品持续更新的能力较强。据不完全统计,2018年中国中间体生产有800多个品种,总产量为500万吨左右。2019年年初依然处于库存高位的状态。2019年3月响水爆炸事件发生以后,中间体供应发生反转,供应紧张,绝大部分中间体产品价格触底反弹。由于环保、产业政策的限制,江苏、山东等化工大省对化工园区进行了非常严格的限制和管理,已有许多中间体生产企业迁往中国的西部地区,以及印度、越南、柬埔寨。选择具有良好发展前景的生产区域和化工园区,以及好的合作伙伴,对许多中国化工企业的继续发展来说至关重要。

相比中国规模以上的600多个化工园区,印度目前PCPIR大化工产业园区只有4个,不及中国的1%,但与中国的限制性发展不同,印度政府正在大力改善基础配套设施,积极招商引资。这4个化工园区1个在印度西岸,3个在东岸。从2009—2010年开始,政府就开始关注和推动化工园区的发展。目前Tamil Nadu工业园因缺少原料正在招商,其他的已经招商成功。特别是Gujarat工业园,园区面积比较大,并且由于印度化工产业85%分布在西部地区,具有西部聚集效应,因此发展势头较为强劲,是外商投资最为集中的化工园区。

投资市场需要寻找合适的合作伙伴。目前印度市场中农化企业大致可以依据企业特点分成4个类别。第1类为跨国公司,如拜耳、先正达、科迪华、安道麦、巴斯夫、富美实等承担了新化合物分析研发的重要功能,具有一流的市场开发能力;第2类公司如UPL、Rallis、Gharda,Heranba等公司则在非专利化合物分子市场开发周期的早期阶段介入获得市场;第3类公司,如PI Industry、Dhanuka、Indofil善于运用授权、合作等方式,掌握大量的授权化合物,尤其是从日本公司以及其他跨国公司获得了一些专利化合物的授权;第4类公司则是以进口贸易为主的公司,代表企业包括Crystal Parijat、Krishi Rasayan、Willowood。相对而言,印度的农化企业比中国有更早的全球化经营思路,尤以UPL为代表,该公司在近几年的发展非常迅速,通过并购在欧洲、南美等终端市场快速渗透,海外业务增长强劲,也因此在全球TOP农化企业榜单中跻身前10,位列第7。

3 短期可视为战略补充 作为新的基石尚存难点

印度代表着新兴的未来农药生产基地,除此之外越南、印度尼西亚、甚至中国台湾都已经逐步作为供应链的补充而加入到全球的生产格局里来。但印度市场也有一些先天的不足,在投资合作的时候,需要仔细衡量。

目前印度整体化工基础设施还是较为薄弱,自身的关键中间体和原材料获取存在局限性。印度化工企业普遍规模较小,自主研发能力不足,缺乏向前向后整合的能力,缺乏规模效应。

在印度,各省份之间的能源和财务成本有较大的差异,这也造成了地域发展不均的状况。当前政府对环境的关注度逐渐加深的,项目环保合规的等待周期较长,化工厂建造成本上升。随着印度国内国民经济的发展,也可能会出现和中国目前情况一样的环保政策环境。

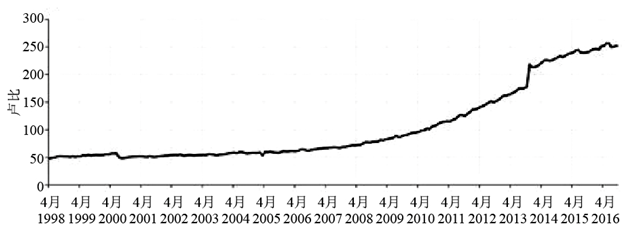

涉及具体的投资合作,还需要衡量和考虑整体投资成本。从人力成本来说,虽然印度的人力成本较为低廉,从2005—2015年(图4),印度人力成本上升的趋势非常明显。虽然目前与中国相比依然存在优势,但是这种优势仅仅存在于技术含量较低的一线工人层级,当员工级别逐渐上升,这种差距是在缩小的。农化工厂并不属于劳动密集型,而越来越多的农化企业为了获得安全性更高、流程更稳定的产品,在人力配制上会向中高层研发、管理人员倾斜,因此在印度投资建化工厂的隐性管理成本在不断增加。

图4 印度人工成本

从运营成本来说,目前印度化工园区土地价格、房租、水电气等成本也并未与中国拉开很大差距。此外还需要考虑配合产能的诸如包材等产品的供应、物流供应成本以及登记转移的新增成本。

目前印度农化产品的整体使用量非常低,与中国相比相差巨大,其国内市场的发展潜力巨大,也将成为很多跨国公司的战略合作伙伴。中国在中间体等原料上相对较高的制造成本给了印度足够的利润空间,也将促使更多印度国内资本将进入到农化产品生产这个领域,这样既满足了印度国内的需求,又能为中国及其他跨国企业带来额外的选择权。

从全球的供应地位而言,印度在整个供应链中已经占有了不可或缺的地位,甚至在某一些化合物上已经达到世界领先。但是跨国公司和中国企业对其印度的供应地位有着截然不同的理解。跨国公司具有自己的全球化布局和运营,同时有自己的产能,因此这是公司自身产业布局的问题。而对中国企业而言,则相对是一个好的补充。如果要将印度作为中国供应链的新基石,还存在诸多难点,包括之前提及的成本、供应链配套和中间体配套等问题。在短期至中长期内,印度的成品输出将长期处于国内供应的战略补充。作为国内企业,若希望将印度作为生产基地,则须依托印度国内市场的支撑,短时间内不可能根本改变全球的出口环境。 (来源:2019年中国农药国际市场开拓交流会)

农药快讯, 2019 (23): 32-34; 38.