从国家统计局各项数据来看,2014年我国农药行业运行总体平稳,农药产量保持小幅增长,行业效益经历6年的增长后首次出现下滑。

1 行业运行情况

1.1 产量微增趋稳

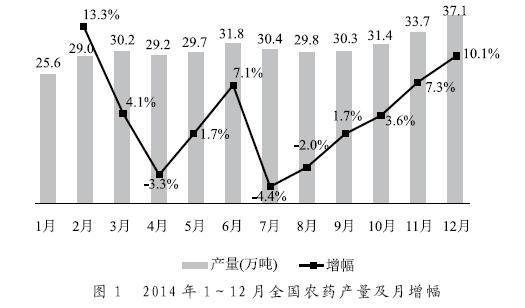

根据国家统计局统计,2014年,367家农药原药企业产量达到374.4万吨,同比小幅增长1.4%。杀菌剂和杀虫剂产量均下降,其中,杀菌剂小幅减少1.2%,杀菌剂产量为23.0万吨,占农药总产量的6.1%;杀虫剂产量同比下降4.8%,为56.1万吨,占农药总产量的15.0%。同时,除草剂产量增加2.8%,达到180.3万吨,占农药总产量的48.2%。

表1 2014年1~12月全国农药产量汇总表(万吨)

|

行业及 |

|

1~12月累计 | ||||

|

本月 |

上年同月 |

同比(%) |

本年累计 |

上年累计 |

同比(%) | |

|

化学农药 |

37.1 |

40.0 |

-7.4 |

374.4 |

369.2 |

+1.4 |

|

其中杀虫剂 |

5.4 |

6.0 |

-10.0 |

56.1 |

58.9 |

-4.8 |

|

杀菌剂 |

2.0 |

1.9 |

+7.8 |

23.0 |

23.2 |

-1.2 |

|

除草剂 |

17.7 |

18.5 |

-4.6 |

180.3 |

175.5 |

+2.8 |

1.2 进出口贸易活跃 贸易顺差增加

根据海关总署统计,2014年累计进出口贸易总额49.18亿美元,同比增长10.8%。贸易顺差为33.77亿美元,同比大幅增长10.6%。

表2 2014年1~12月全国农药行业进出口贸易总额及贸易差(万美元)

|

行业及 |

|

贸易顺(逆)差 | ||||

|

1~12月累计 |

上年同期 |

同比(%) |

1~12月累计 |

上年同期 |

同比(%) | |

|

农药 |

491,752 |

443,717 |

+10.8 |

337,658 |

305,383 |

+10.6 |

|

其中杀虫剂 |

123,202 |

105,839 |

+16.4 |

90,004 |

75,788 |

+18.8 |

|

杀菌剂 |

73,219 |

66,776 |

+9.6 |

9,452 |

8,064 |

+17.2 |

|

除草剂 |

274,361 |

254,099 |

+8.0 |

238,770 |

220,798 |

+8.1 |

1.2.1 进口平均单价下降

根据海关总署统计,2014年,中国共进口农药9.2万吨,同比增加21.3%,进口金额达到7.70亿美元,同比增加11.4%。其中,杀虫剂进口量为1.1万吨,同比增加3.8%,进口金额为1.66亿美元,增幅达到10.5%;杀菌剂进口量为3.0万吨,增幅为10.5%,进口金额为3.19亿美元,同比增加8.6%;除草剂进口量2.9万吨,同比增加23.4%,进口金额1.78亿美元,同比增长6.9%。杀菌剂在进口产品中所占比例最大。相比2013年来讲,2014年的进口平均单价有所下降,为0.84万美元/吨,而2013年为0.91万美元/吨。下降的主要原因是小包装农药产品进口量下降,转而进口原药在我国境内加工或进口大包装在国内分装。

表3 2014年1~12月全国农药行业进口统计表(万吨,万美元)

|

行业及 |

|

1~12月累计 | ||||||

|

数量 |

同比(%) |

金额 |

同比(%) |

数量 |

同比(%) |

金额 |

同比(%) | |

|

农药 |

1.0 |

+41.6 |

7,904 |

+35.1 |

9.2 |

+21.3 |

77,047 |

+11.4 |

|

其中杀虫剂 |

0.1 |

+65.7 |

1,375 |

+129.8 |

1.1 |

+3.8 |

16,599 |

+10.5 |

|

杀菌剂 |

0.2 |

-14.1 |

2,276 |

-4.3 |

3.0 |

+10.5 |

31,884 |

+8.6 |

|

除草剂 |

0.5 |

+61.2 |

3,165 |

+40.3 |

2.9 |

+23.4 |

17,796 |

+6.9 |

1.2.2 出口平均单价上升

2014年,中国共出口农药116.1万吨,同比增长6.0%(上年同期为22.1%),出口金额达到41.47亿美元,增幅高达10.7%(上年同期为31.0%),出口量和出口金额增幅均低于2013年水平。其中,除草剂出口量和金额仍保持大幅增长,出口量80.6万吨,出口额25.66亿美元,增幅分别达到6.5%和8.1%;杀虫剂出口量为23.9万吨,同比增加6.2%,出口金额达到10.66亿美元,同比增加17.4%;杀菌剂出口量为7.5万吨,出口金额为4.13亿美元,增幅分别为4.4%和10.5%。与上年同期相比,农药出口量和出口金额均上升。2014年平均出口单价为0.36万美元/吨,而2013年为0.34万美元/吨,平均出口单价上升,主要原因是制剂出口量增加。

表4 2014年1~12月全国农药行业出口统计表(万吨,万美元)

|

行业及 |

|

1~12月累计 | ||||||

|

数量 |

同比(%) |

金额 |

同比(%) |

数量 |

同比(%) |

金额 |

同比(%) | |

|

农药 |

9.2 |

+7.6 |

32,206 |

+5.3 |

116.1 |

+6.0 |

414,705 |

+10.7 |

|

其中杀虫剂 |

1.9 |

+25.1 |

8,494 |

+26.8 |

23.9 |

+6.2 |

106,603 |

+17.4 |

|

杀菌剂 |

0.6 |

+0.4 |

3,600 |

+12.8 |

7.5 |

+4.4 |

41,336 |

+10.5 |

|

除草剂 |

6.3 |

+5.1 |

19,328 |

-2.6 |

80.6 |

+6.5 |

256,565 |

+8.1 |

从出口品类来看,杀菌剂仍是我国农药出口的薄弱环节,杀菌剂的出口量只占到农药总出口量的6.6%,出口金额占比不足10%,远低于全球农药市场杀菌剂26%左右的份额,是我国农药行业需要突破的环节之一。

1.3 价格先扬后抑

从中国农药工业协会发布的农药价格指数(CAPI)可以看出,我国农药一季度价格指数逐月上涨,3月达最高105.69,比上年同期增长3.76%;但随着二季度的来临,市场需求减少,行情转淡,价格下跌,价格指数随之降低,4~8月份均低于上年同期水平,8月份稍有回升,但起伏不大,9月份起处于连续下跌状,12月中国农药价格指数(CAPI)为88.11,再次突破历史最低,环比下跌2.86%,较上年同期大幅下跌11.47%。由于国际市场需求对价格支撑不足,以及国内政策、格局调整、竞争加剧等综合影响,2014年农药市场始终表现平平,产品价格整体下跌,因没有强有力的因素支撑,即使在传统旺季时期仍未有较大改观。

表5 2014年1~12月中国农药价格指数

|

|

1月 |

2月 |

3月 |

4月 |

5月 |

6月 |

7月 |

8月 |

9月 |

10月 |

11月 |

12月 |

|

农药 |

99.51 |

100.72 |

105.69 |

102.75 |

100.53 |

99.51 |

97.42 |

98.62 |

96.54 |

92.90 |

90.70 |

88.11 |

|

环比(%) |

-0.01 |

+1.22 |

+4.93 |

-2.78 |

-2.16 |

-1.02 |

-2.10 |

+1.23 |

-2.11 |

-3.77 |

-2.37 |

-2.86 |

|

同比(%) |

+1.07 |

+0.72 |

+3.76 |

-0.76 |

-0.84 |

-2.49 |

-10.42 |

-9.24 |

-12.97 |

-16.85 |

-13.71 |

-11.47 |

1.4 经济运行情况

1.4.1 行业利润近几年首次下降

2014年1~12月,全国农药行业843家规模以上企业主营业务收入达到3,008.41亿元,同比增长7.5%;利润总额达到225.92亿元,同比下降1.2%,上年同期增幅为30.8%。行业平均销售利润率达到7.5%,2013年全年平均利润率为8.2%。相较而言,生物化学农药及微生物农药利润总额增长速度远大于化学农药,化学农药下降3.6%,而生物化学农药及微生物农药强势增长23.7%。

表6 2014年1~12月全国农药行业经济指标情况

|

行业类别 |

企业数 |

|

|

|

利税总额 | ||||

|

1~12月累计 |

同比(%) |

1~12月累计 |

同比(%) |

1~12月累计 |

同比(%) |

1~12月累计 |

同比(%) | ||

|

农药制造业 |

843 |

2,110.26 |

+9.4 |

3,008.41 |

+7.5 |

225.92 |

-1.2 |

307.95 |

+0.2 |

|

化学原药制造 |

713 |

1,931.34 |

+8.9 |

2,724.07 |

+7.5 |

200.94 |

-3.6 |

268.85 |

-1.4 |

|

生物化学农药及微生物农药制造 |

130 |

178.92 |

+15.3 |

284.34 |

+7.5 |

24.99 |

+23.7 |

39.10 |

+13.4 |

1.4.2 企业效益下滑 亏损额上升

我国农药行业步入调整期,企业效益下滑。农药行业亏损面有所下降,但亏损额上升。2014年1~11月,843家规模以上农药企业,亏损企业数同比下降5.1%,亏损额为4.81亿元,同比增加3.7%,亏损面从上年同期的9.4%下降到2014年的8.9%。

表7 2014年全国农药行业的亏损情况

|

行业类别 |

企业数 |

亏损企业数(个) |

亏损额(亿元) |

亏损面(%) | |||||

|

1~11月累计 |

上年同期 |

同比(%) |

1~11月累计 |

上年同期 |

同比(%) |

1~11月累计 |

上年同期 | ||

|

农药制造业 |

843 |

75 |

79 |

-5.1 |

4.81 |

4.64 |

+3.7 |

8.9 |

9.4 |

|

化学原药制造 |

713 |

64 |

67 |

-4.5 |

4.67 |

4.25 |

+10.0 |

9.0 |

9.4 |

|

生物化学农药及 |

130 |

11 |

12 |

-8.3 |

0.14 |

0.39 |

-64.5 |

8.5 |

9.2 |

1.5 行业投资完成情况

行业投资增长大体平稳。行业投资继续向新产品、次新产品的开发和建设倾斜;环保设施投入、自动化设备投入不断加大。据统计,2014年1~11月,农药行业实际完成投资增幅达到25.0%,其中化学农药完成投资增幅高达25.6%,占行业完成总投资的65.6%(2013年为65.5%),生物源农药实际完成投资大幅增加23.9%,可见企业在这方面的投入力度不断加大。与此同时,以草甘膦为代表的一些老品种、过剩产品投资死灰复燃。

表8 2014年1~11月农药行业固定资产投资完成情况

|

行业类别 |

计划投资(万元) |

同比(%) |

实际完成(万元) |

同比 (%) |

施工项目(个) |

同比(%) |

|

农药制造 |

8,273,064 |

+4.7 |

4,588,501 |

+25.0 |

517 |

+4.2 |

|

其中化学农药 |

4,924,517 |

+10.7 |

3,007,929 |

+25.6 |

358 |

+5.9 |

|

生物源农药 |

3,348,547 |

-3.1 |

1,580,572 |

+23.9 |

159 |

+0.6 |

1.6 兼并重组持续,行业整合有序进行

2014年9月,一则消息震动了国际农化市场——富美实(FMC)全资收购科麦农,持续加强农化业务整合,收购完成后,FMC有望与国际六大巨头比肩,六强的霸主地位或将受到动摇。国际市场兼并重组步伐加快的同时,国内农药行业兼并重组也在有序进行。2013年生产资质合并企业共12家,2014年共19家,势头只增不减。

具体合并情况如下(公司名称后括号内为公司生产类型):

1)赣州卫农农药有限公司(原药)与江西穗丰农药化工有限公司(制剂)合并为赣州卫农农药有限公司(原药),注册资本为3,008万元人民币;

2)安阳全丰生物科技有限公司(原药)与安阳市化工实验厂(原药)合并为安阳全丰生物科技有限公司(原药),注册资本为5,000万元人民币;

3)河北圣禾化工有限公司(制剂)与河北师大化工厂(原药)合并为河北圣禾化工有限公司(制剂),注册资本为500万元人民币;

4)沈阳化工研究院(南通)化工科技发展有限公司(制剂)与江苏华农种衣剂有限责任公司(制剂)合并为沈阳化工研究院(南通)化工科技发展有限公司(制剂),注册资本为510万元人民币;

5)沈阳爱威科技发展股份有限公司(制剂)与沈阳兴农化工有限公司(制剂)合并为沈阳爱威科技发展股份有限公司(制剂),注册资本为500万元人民币;

6)山西广大化工有限公司(制剂)与福建浩伦生物工程技术有限公司(制剂)合并为山西广大化工有限公司(制剂),注册资本为510万元人民币;

7)漳州市龙文农化有限公司(制剂)与福建省科丰农药有限公司(制剂)合并为漳州市龙文农化有限公司(制剂),注册资本为500万元人民币;

8)青岛星牌作物科学有限公司(制剂)与陕西创先生物化学有限公司(制剂)合并为青岛星牌作物科学有限公司(制剂),注册资本为3,000万元人民币;

9)福建新农大正生物工程有限公司(制剂)与四川诺福尔作物科技有限公司(制剂)合并为福建新农大正生物工程有限公司(制剂),注册资本为1,100万元人民币。

除以上生产资质合并外,2014年中国农药行业发生的其它业务转让及收购事项如下:

1)兴发集团收购原金帆达持有的泰盛化工的51%股权,实现对泰盛化工的绝对控股,进一步完善磷化工产业链;

2)辉丰股份认购嘉隆化工53.2%的股权,嘉隆化工20,000吨/年的光气生产资源作为辉丰农化多个产品的重要原材料,将优化提升公司的生产水平,拓展国内销售市场;

3)中化集团以无偿划转的方式受让扬州市国资委全资子公司金茂化医持有的扬农集团0.06%股权。划转后,中化集团合计持有40.59%的股权,控制江苏扬农化工股份有限公司36.17%股份,成为扬农集团实际控制人;

4)ADAMA完全收购中国化工农化总公司CNAC在华业务,包括江苏安邦、江苏麦道、江苏淮河化工、沙隆达集团的100%股权;

5)华邦颖泰自筹资金2.20亿美元对美国Albaugh公司投资,认购该公司2,500股投票股份及22,500股非投票股份。交易完成后,华邦颖泰占目标公司20%的投票股份以及20%的非投票股份;

6)中农发种业集团股份有限公司以发行股份和支付现金方式收购独立第三方所持有的河南颖泰农化股份有限公司(颖泰农化)不低于51%的股份,同时募集配套资金;

7)诺普信以自有资金共投资1,900万元参股浙江美之奥种业有限公司20%的股权;

8)兴发集团以8,791.47万元收购湖北悦瑞环保科技有限公司草甘膦含盐废水处理项目相关资产;

9)长青股份以718万元收购南通丰田化工有限公司农药相关的无形资产;

10)中化国际合计出资97,016.22万元,获取中化农化有限公司、沈阳科创化学品有限公司、中化农化香港、中化农化巴西、中化农化阿根廷的全部股权。

2 行业预测

根据全国农技推广中心发布2015年农药需求展望,预计2015年农药市场继续保持平稳态势。种衣剂保持较大增长势头。跨国公司产品在中国市场的占有率呈现不断扩大之势。此外,随着土地流转的深入,以及新型家庭农场和种植大户的蓬勃发展,对高效施药机械的需求会持续增加。

2.1 产品结构调整明显

据全国农业技术推广服务中心统计分析,2015年,全国农药总需求量(商品量)预计为100.99万吨,折百量为32.97万吨,基本与上年持平。需求量在1万吨以上的品种有草甘膦、敌敌畏、硫酸铜、乙草胺、多菌灵、毒死蜱等。

农药产品结构调整明显。杀虫剂预计需求11.03万吨,比上年减少8.27%。有机磷类需求量明显减少,高效低毒、持效期长的品种用量上升。需求量较大的品种是敌敌畏、毒死蜱、敌百虫、辛硫磷、乙酰甲胺磷、氧乐果、三唑磷。

杀菌剂需求继续呈上升态势,预计需求9.12万吨,比上年增加8.5%。需求量较大的品种是硫酸铜、多菌灵、代森类、甲基硫菌灵、氢氧化铜、三环唑、井冈霉素、百菌清、三唑酮、甲霜灵类、稻瘟灵等。

除草剂方面则需求平稳,预计需求10.94万吨,与上年基本持平。需求量较大的品种有草甘膦、乙草胺、莠去津、百草枯、丁草胺、2,4-滴丁酯等。

2.2 种子处理剂成新增长点

近年来,种子处理剂行业蓬勃发展,众多农药企业纷纷涌入,并加大研发推广力度,成为行业新的增长点。数据显示,目前种子处理剂登记产品有370个,有效成分种类43种,仅占农药产品登记总数的1%,品种数量仅占3%,存在剂型相对单一,登记使用范围较窄及有效成分单一等问题。资料显示,目前美国、日本、以色列等国种子包衣率大于95%。随着农村劳动力持续下降,预计对高品质的种子处理剂需求将增加。高效低毒安全的多种农药混配是未来发展趋势之一。市场人士指出,种子处理剂市场空间巨大,未来两三年内种衣剂产品登记数量还会继续增加。

3 行业存在的问题及发展形势

1 2014年公布了首批基本达到草甘膦环保核查要求的企业名单。在环保核查政策出台后,大型企业在环保设施投入和执行方面都做了很大努力,也取得了不错的效果,开发并推广清洁生产工艺、“三废”处理工艺技术有了很大的提高,达标排放情况得到不同程度的改善。

2 根据农业部、工业和信息化部、国家质量监督检验检疫总局联合发布的1745号公告,自2014年7月1日起,撤销百草枯水剂登记和生产许可、停止生产,保留母液生产企业水剂出口境外使用登记、允许专供出口生产,2016年7月1日起停止百草枯水剂在国内的销售和使用。目前已经有百草枯新剂型开发出来并获得登记,百草枯新剂型的产业化正在有条不紊地进行中。

3 目前正是农村经济和农村人口等发生大调整的时期,因农药使用引发的各种问题在信息快速传递的今天更引起社会各界的重视,而农药使用技术的推广主体已经发生变化,从原来的农业管理部门变为了主管部门和农药企业共同承担,农药企业成为了既要担负生产、销售任务,又要担负技术推广任务。发达国家的农药企业在销售和推广产品时均肩负着农药安全、科学使用技术培训的义务,已经将其作为企业产品生产和销售的一个重要手段。

现在,国内有一些生产企业已经认识到这一点,也开始学习跨国公司经验,开展农药安全、科学使用技术培训活动,随着活动的开展,已经在许多地区产生了社会效益,农民用药习惯将逐步得到扭转。

4 新型商务的兴起影响行业的发展。今年以来,多家企业都在尝试摸索着电子商务的模式,电商的出现,正在悄然改变行业的销售模式以及供应链等方面。

5 新农药出口退税政策不利于产品出口结构调整。农药原药是农药生产的初级产品,生产过程造成一定环境污染。而农药制剂加工相对简单,几乎对环境没有污染,附加值比原药高很多。但是,原药的出口退税率通常为9%,对制剂出口退税率仅为5%,原药与制剂出口退税率倒挂影响了农药企业向高端延伸产业链的积极性,与鼓励农药行业发展的政策相背离。然而令人意外的是,就在今年年初,481个原药品种的出口退税率上调至13%,进一步拉大了与制剂的差距。

制剂出口增长快速,但目前我国仍然是以原药出口为主。2013年,我国农药原药出口金额占比约60%,而制剂的出口金额仅占40%左右。

原药大量出口已使我国企业在国际农药贸易链中主要充当“供货商”角色,被定位在价值最低的制造业环节,为国外企业发展提供了质优价廉的原材料;另外,9%、13%的原药出口退税,使得境外采购商以此为借口压低价格,造成国外企业买到的原药比国内企业价格还低,具有了成本优势,他们加工成制剂返销到国内,和国内制剂企业竞争,一方面影响了国内市场,另一方面大部分利润被他们获得。