“十二•五”期间,农药产业经历了长足发展。我国已经成为世界最大的农药生产国和出口国。但是近年来,世界粮食价格波动,全球农药市场出现下滑拐点,国内步入经济新常态,我国农药产业内部也面临供给侧结构改革的压力。本文从国内农业农村经济发展态势、农药产业变化趋势、国际农业及农药市场变革、农药管理新任务思路等角度开展分析研究,提出全行业应共同努力,坚持以创新提升为前进动力,开放提升为换挡引擎,融合提升为道路选择,绿色提升为目标方向,管理提升为基础保障,共同谱写农药事业的新篇章。

1 农业农村经济发展提出新要求

农药是重要的农业生产资料,农药生产、经营、使用与保障农产品的有效供给、农业生产稳定发展息息相关。了解当前农业农村面临的形势和要求,有利于行业顺应时势、有的放矢地做好农药工作。

1.1 农业生产经营规模化、集约化进一步提升

据不完全统计,全国目前承包耕地流转面积超过4亿亩,约占家庭承包经营耕地总面积的30%,连片集中规模化生产趋势进一步凸显;种植大户、家庭农场等新型经营主体不断壮大,农民专业合作社约129万家,入社农户占全国农户总数的36%左右;农业生产耕种收综合机械化水平达到63%以上。随着农业生产规模化、集约化的发展,一批新技术、新装备、新组织方式应运而生,种子包衣、土壤处理、水肥药一体化等新技术和大型植保机械从推广示范转向大面积商业化应用,主要农作物重大病虫害统防统治覆盖率达到30%,给传统的农药生产、经销、使用方式等将带来根本性的转变。

1.2 种植业结构调整迈出实质步伐

今年年初,农业部发布《全国种植业结构调整规划(2016—2020年)》,提出通过5年努力,到2020年实现“两保、三稳、两协调”的总目标:“两保”,即保口粮、保谷物,粮食面积稳定在16.5亿亩左右,其中稻谷、小麦口粮品种面积稳定在8亿亩、谷物面积稳定在14亿亩;“三稳”,即稳定棉花、食用植物油、食糖自给水平,力争棉花面积稳定在5,000万亩左右、油料面积稳定在2亿亩左右、糖料面积稳定在2,400万亩左右;“两协调”,即蔬菜生产与需求协调发展、饲草生产与畜牧养殖协调发展,蔬菜面积稳定在3.2亿亩左右、饲草面积达到9,500万亩。玉米是此次结构调整的重点,调减东北冷凉区、北方农牧交错区等“镰刀弯”地区的玉米种植面积5,000万亩以上,配套推行粮豆轮作和粮改饲试点,积极引导农民改种大豆、薯类杂粮、青贮玉米、优质饲草等。种植业结构调整将深远影响农药产业结构,一方面保障主粮作物生产的农药产品供给压力始终存在,依然要绷紧大宗作物病虫草害防治工作的弦;另一方面,对蔬菜、大豆以及特色作物等用药提出了新需求,这就要求农药管理部门和企业都要未雨绸缪,提前进行登记和技术储备,主动为这一轮种植业结构调整服好务。

1.3 农产品价格形成机制面临新的调整

2016年起,国家积极稳妥推进玉米收储制度改革,由原来托底的临时收储,调整为“市场化收购”+“补贴”;东北大豆和新疆棉花将继续进行目标价格改革试点;按照市场定价、价补分离的原则,让价格反映市场供求关系。这一系列措施,都旨在推进市场在农业资源配置中发挥决定性作用,让价格信号更好引导劳动力、土地、农业技术投入等资源流向更高效的地方,实现农业生产节本增效。农产品价格机制的变化必将倒逼农药生产企业增强创新意识,降低成本,生产出高效、安全、经济的农药产品。

1.4 农业可持续发展面临更大压力

这些年,我国用十分有限的水土资源,保障了13亿人的基本口粮,农业资源、环境的约束日益凸显,已经到了迫切需要推进农业可持续发展的新阶段。打好农业面源污染治理攻坚战,加快补齐生态环境短板,成为“十三•五”期间农业发展的硬任务。按照“一控两减三基本”的总体要求,实现到2020年农药使用量零增长的目标是落实绿色发展和可持续发展的一项重要举措。如何在保障生产的前提下,将农药使用总量减下来,把对环境生态影响控制住,这是农药管理部门和行业共同面临的挑战。

1.5 统筹利用"两个市场、两种资源"的需求更加迫切

一方面,近年来农业“走出去”的步伐不断加大,积极输出技术、人力和资本。2015年,中国农产品贸易总额达到1,876亿美元,对外投资累计达117亿美元,遍及80多个国家和地区。另一方面,农产品进口大量增加,2015年粮食的进口总量接近2,500亿斤,部分高端蔬菜水果、婴幼儿奶粉等进口产品占有率快速提升,“洋货入市、国货入库”的现象既表明消费者对农产品质量安全的担忧,更凸显国内农业生产能力的不足,进出口调控政策有待改进。农药行业要增强利用“两个市场、两种资源”的能力,在国家实施“一带一路”、“南南合作”、“走出去”的背景下,抢抓机遇,提高进军国际市场的集团化、规模化、品牌化水平,进一步提升中国农药国际竞争力和市场占有率。

2 国内农药产业孕育新变化

近年来,农药市场竞争日趋激烈,生产企业的环保责任不断增强,粗放式的发展模式难以持续。“逆势求变”是农药产业在当前呈现的鲜明特色。

2.1 产业布局从弱小分散向资源集中转变

目前我国有农药登记的境内企业多达2,100多家,其中原药企业675家,制剂企业2,000多家;销售额1亿元及以下的企业多达1,800余家,多数企业主营产品类别单一,经济实力和抗风险能力较弱。2015年国内制剂销售额前10名合计销售90.74亿元,国内农药使用市场总产值按照400亿元估算,市场集中度(CR10)只有23%左右,属于过度竞争行业。多年来,行业多、散、弱的特质显著。

然而,这一局面正在呈现改观向好的趋势。一方面,农药国家队强势崛起,如中化集团公司整合沈阳化工、浙江化工和中化国际等,打造核心农药业务板块;中国化工集团先后并购安道麦、先正达等大型跨国企业,试水全球化扩张。另一方面,部分农药企业通过上市融资、兼并重组、股份制改造等迅速发展壮大。2014年以来,利民化工、国光股份等公司已经成功上市,新农股份、山东绿霸、颖泰生物、绿邦作物等也成功挂牌新三板。目前行业内上市企业已超过30家,一批成规模的农药企业迅速涌现,销售额超过10亿元的农药生产企业从2011年的10家,增加到2015年的40家。其中,华邦颖泰、新安、红太阳、扬农等本土公司跻身2015年世界农药公司20强(表1)。

表1 2015年世界农药企业20强销售额(亿美元)

|

排名 |

企业 |

销售额 |

同比(%,美元计) |

同比(%,本国货币计) |

|

1 |

先正达 |

100 |

-12.1 |

-12.1 |

|

2 |

拜耳 |

91.8 |

-10.4 |

+7.2 |

|

3 |

巴斯夫 |

64.6 |

-10.7 |

+6.9 |

|

4 |

陶氏益农 |

49.1 |

-13.6 |

-13.6 |

|

5 |

孟山都 |

46.7 |

-7.0 |

-7.0 |

|

6 |

杜邦 |

30.4 |

-17.9 |

-17.9 |

|

7 |

安道麦 |

28.8 |

-4.8 |

-4.8 |

|

8 |

富美实 |

22.5 |

+3.6 |

+3.6 |

|

9 |

联合磷化 |

19.4 |

+5.8 |

+5.8 |

|

10 |

纽发姆 |

19.4 |

-13.3 |

+4.0 |

|

11 |

住友化学 |

19.1 |

-10.2 |

+2.8 |

|

12 |

爱利思达 |

17.4 |

— |

— |

|

13 |

华邦颖泰 |

6.54 |

+7.5 |

+9.2 |

|

14 |

浙江新安 |

5.73 |

-7.5 |

-6.0 |

|

15 |

南京红太阳 |

5.68 |

-1.6 |

-0.1 |

|

16 |

组合化学 |

5.07 |

-3.5 |

+10.4 |

|

17 |

江苏扬农 |

4.89 |

+7.8 |

+9.4 |

|

18 |

世科姆-奥克松 |

4.23 |

-16.4 |

0 |

|

19 |

三井化学 |

4.12 |

-8.2 |

+5.1 |

|

20 |

石原产业 |

4.05 |

-11.2 |

+1.7 |

辩证地看待近年来国内农药行业普遍不景气,预示着市场优胜劣汰的进程加速,行业兼并重组、优势资源集中、产业布局变革会成为行业发展新主线。经历彻骨严冬后,整个行业才会在春天迎来更大的繁荣。

2.2 核心竞争从成本控制向研发创新转变

著名国际农化咨询公司Phillips McDougall的报告提到,2014年仅六大跨国公司的研发投入便达到30.2亿美元,占销售额的6.8%。而问卷调查显示(2013年)国内领先的150家农药企业,研发总投入只有32亿元,占销售收入的比例4%左右。在研发能力和资金投入上,国内外企业差距明显。

表2 2014年世界领先农药公司的销售额及研发支出(亿美元)

|

公司 |

销售额 |

研发费用 |

研发投入比(%) |

|

先正达 |

118.47 |

8.75 |

7.39 |

|

拜耳 |

111.42 |

7.63 |

6.85 |

|

巴斯夫 |

72.32 |

6.79 |

9.39 |

|

陶氏益农 |

56.86 |

3.5 |

6.16 |

|

杜邦 |

36.9 |

3 |

8.13 |

|

孟山都 |

48.97 |

0.55 |

1.12 |

|

合计 |

444.94 |

30.22 |

6.79 |

Phillips公司报告还提到,2010—2014年之间,完成一种农药新成分创制需要的平均成本为2.8亿美元,时间约为11.3年。到目前为止,国内农药企业基本没有单独完成这个级别研发持续投入的能力。核心科技创新能力的缺失,导致多数企业只能依靠比拼成本控制,竞相杀价竞争。如除草剂草铵膦的市场价格,重蹈草甘膦之覆辙,从2015年的33万元/吨,一路下滑至今,勉强维持在11万/吨。

表3 "十二•五"国内农药创制品种

|

序号 |

品种 |

主要作物和防治对象 |

进展情况 |

|

1 |

四氯虫酰胺 |

稻纵卷叶螟、二化螟等 |

临时登记,年销售额 |

|

2 |

乙唑螨腈 |

果树、棉花等叶螨 |

临时登记 |

|

3 |

氯溴虫腈 |

甘蓝斜纹夜蛾、小菜蛾 |

临时登记 |

|

4 |

环氧虫啶 |

稻飞虱、稻纵卷叶螟 |

临时登记 |

|

5 |

哌虫啶 |

稻飞虱、叶蝉等 |

登记试验中 |

|

6 |

硫氟肟醚 |

茶毛虫、茶尺蠖等 |

临时登记 |

|

7 |

氯氟醚菊酯 |

蚊、蝇等卫生害虫 |

正式登记,年销售额突破2亿元 |

|

8 |

唑菌酯 |

稻瘟病、黄瓜霜霉病等 |

登记试验中 |

|

9 |

噻唑锌 |

水稻等作物细菌性病害 |

正式登记,累积销售过亿元 |

|

10 |

毒氟磷 |

水稻、烟草等病毒病 |

正式登记,累积销售超过2,000万元 |

|

11 |

丁吡吗啉 |

瓜类白粉病等 |

临时登记 |

|

12 |

唑胺菌酯 |

小麦白粉病、锈病 |

临时登记 |

|

13 |

甲噻诱胺 |

烟草病毒病 |

临时登记 |

|

14 |

氟唑活化酯 |

黄瓜霜霉病、白粉病 |

临时登记 |

|

15 |

氟醚菌酰胺 |

瓜类霜霉病、稻纹枯病 |

临时登记 |

为了摆脱长期处于低水平竞争的窘境,国内农药产业向研发驱动转型倾注大量资源,并取得了初步成果。“十二•五”期间,在科技部“绿色生态农药的研发与产业化”项目的支持下,氯氟醚菊酯等15个农药自主创制新品种进入产业化阶段(表3)。氯氟醚菊酯、噻唑锌、毒氟磷等3个品种取得了国内农药正式登记,四氯虫酰胺等10个品种取得临时登记,已上市的相关产品推广面积达7,800万亩,累计实现销售额达9.1亿元。其中,氯氟醚菊酯实现了我国创制农药单个品种连续年销售额过亿元和年度销售额破2亿元的历史性突破。

此外,常规农药品种和中间体的绿色生产工艺开发、生产装备的集成化和大型化、工艺控制自动化、水基型剂型加工技术等共性关键技术也取得突破性进展,成功应用于农药工业化生产。农药领域技术专家周曙光在工艺创新和节能环保方面多年潜心钻研,获得巨大成果,于2015年被授予全国劳动模范。国内农药行业从生产制造向技术研发上游不断挺进的趋势不可逆转。

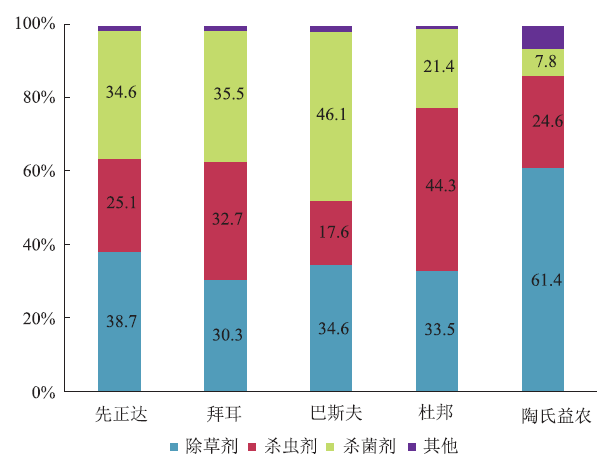

2.3 发展理念从粗放扩张向可持续发展转变

长期以来,国内农药产业的发展依赖于粗放式增长和产能扩张的速度比拼,热衷于一拥而上抢登、抢产火热品种,造成吡虫啉、阿维菌素、草甘膦、乙草胺等主流农药品种已经呈现严重供大于求的状况,企业多少缺乏针对性的产品规划。反观领先的跨国公司在产品布局上各有特色,先正达、拜耳较为均衡,主推作物整体解决方案;巴斯夫的杀菌剂较为突出,当前主打产品有吡唑醚菌酯、氟环唑等;杜邦的杀虫剂表现抢眼,氯虫苯甲酰胺是其王牌;陶氏益农以除草剂为主,主推五氟磺草胺、吡啶类除草剂。靠不同领域的竞品差异,国际农化巨头有效避免了互相之间的过度竞争(图1)。

(数据来源:《农药快讯》)

图1 2014年主要跨国公司销售份额分布图

国内企业在盲目扩张的同时,环保治理缺失现象较为突出。有研究对2005—2007年国家环保总局受理的农药项目进行统计,平均环保投资约占总投资的4.86%,而国外农药项目环保投资约占总投资的30%~40%。不过有关情况在新《环保法》出台后有了显著变化。2014年两批草甘膦环保核查刮起整个产业的第一阵“环保旋风”;新《环保法》实施后,各地环保治理逐渐发力,多家农药企业领受巨额罚单;今年,经历两批中央环保督察,农药企业的环保意识和责任感有了显著提升。对于国内日趋严紧的环保要求,农药企业给予正面响应,集体“补课”,积极推进新型环保农药项目、引入先进环保技术、自觉接受政策规划,搬迁实现“出城入园”等,取得了一定的成效。拼资源利用效率和环保治理能力、拼可持续发展后劲,将成为面向未来农药企业需要锤炼的一项核心能力。

2.4 经营手段从单一竞争向全程服务转变

产品同质化、渠道赊欠成风、品牌缺失是目前行业发展过程中遇到的客观难题,导致多数企业陷入价格战的红海,难以自拔。相比之下,国外企业在培育产品竞争力的同时,更加注重从产品销售、推广使用、技术指导等方面提供一体化配套农业服务。

近一两年在“互联网+”等信息经济的深刻影响下,国内企业经营方式在悄然变化。农药产业在生产方式、商业模式和盈利增长点等领域涌现出新的实践案例,一大批新型农药综合服务主体脱颖而出,如农一网、田田圈、蜻蜓农服、田园飞防、安飞客、农医生、农管家等信息平台,部分平台已初具规模。2015年,诺普信“田田圈”实现营业收入1.55亿元;“农一网”营业收入也达到8,000万元。农药电商、作物综合解决方案、无人机喷药、农资金融等多种新兴业态,给行业发展注入了新的活力,极大丰富了农药产业链条,推动市场从产品销售单一维度向产业链全程服务的延伸。

从发展态势看,变革才刚刚开始。未来一段时间,农药产业将逐渐突破现有的营销和发展模式,实现新兴业态与传统方式的有机融合,两大主要趋势值得期待:一是向产业链两端延伸整合,在技术和资本支撑下,优势企业将在产品的基础上向全程延伸,整合产品、技术服务、品牌创造等各个增值环节,并通过全程无缝衔接实现价值倍增。二是跨界整合,农药与种子、化肥等其他农资整合,与金融等其他领域整合、与信息化等其他技术手段融合发展,极大拓展农药行业原有的边界,丰富市场经营的发展模式。

3 国际农药大格局提供新机遇

我国农药行业走出去的基础好、起步早,已经初步形成世界影响力。同时,“一带一路”国家战略下农业对外合作进展迅速,也为我国农药行业提供难得的外向突破机遇。

3.1 国际农业发展的巨大潜力为我国农药走出去提供广阔空间

3.1.1 全球农业生产力现状

根据FAO统计数据(2014年),小麦、水稻、玉米、大豆、棉花等5种主要农作物的全球种植面积分别为2.2亿、1.6亿、1.8亿、1.1亿和0.33亿公顷。其中,种植面积排名前10位的国家占全球的比例小麦为70%,水稻为83%,玉米为68%,大豆为95%,棉花为81%(表4)。从这些比例可以看出,主要粮食作物种植集中于少数农业大国。

表4 2014年重要农作物种植面积世界前10名情况(万公顷)

|

|

|

|

|

|

棉花面积 | |||||

|

1 |

印度 |

3,118.8 |

印度 |

4,340.0 |

中国 |

3,595.4 |

美国 |

3,361.4 |

印度 |

1,180.0 |

|

2 |

中国 |

2,500.0 |

中国 |

3,060.0 |

美国 |

3,364.4 |

巴西 |

3,027.4 |

中国 |

422.0 |

|

3 |

俄罗斯 |

2,390.8 |

印度尼西亚 |

1,379.7 |

巴西 |

1,543.2 |

阿根廷 |

1,925.3 |

美国 |

378.3 |

|

4 |

美国 |

1,881.8 |

孟加拉国 |

1,182.0 |

印度 |

860.0 |

印度 |

1,090.8 |

巴基斯坦 |

280.0 |

|

5 |

澳大利亚 |

1,261.3 |

泰国 |

1,083.5 |

墨西哥 |

706.0 |

中国 |

673.0 |

乌兹别克斯坦 |

130.1 |

|

6 |

哈萨克斯坦 |

1,192.3 |

越南 |

781.6 |

尼日利亚 |

584.9 |

巴拉圭 |

350.0 |

巴西 |

114.9 |

|

7 |

加拿大 |

946.2 |

缅甸 |

679.0 |

阿根廷 |

500.0 |

加拿大 |

223.5 |

布基纳法索 |

65.1 |

|

8 |

巴基斯坦 |

919.9 |

菲律宾 |

473.9 |

乌克兰 |

462.7 |

俄罗斯 |

191.6 |

马里 |

57.0 |

|

9 |

土耳其 |

782.1 |

柬埔寨 |

310.0 |

坦桑尼亚 |

420.0 |

乌克兰 |

179.3 |

土克曼斯坦 |

55.0 |

|

10 |

乌克兰 |

601.1 |

尼日利亚 |

309.6 |

印度尼西亚 |

383.7 |

玻利维亚 |

135.9 |

阿根廷 |

51.3 |

上述排名共同构成世界上主要的28个农业大国。按照区域划分,亚洲国家13个:中国、印度、巴基斯坦、印度尼西亚、孟加拉国、泰国、越南、缅甸、菲律宾、柬埔寨、乌兹别克斯坦、土克曼斯坦、哈萨克斯坦;欧洲国家3个:俄罗斯、乌克兰、土耳其;美洲国家7个:美国、加拿大、墨西哥、巴西、阿根廷、巴拉圭和玻利维亚;非洲国家4个:尼日利亚、坦桑尼亚、布基纳法索和马里;以及澳大利亚。农业大国主要分布在亚洲和美洲。从单项作物看,种植面积在1,000万公顷以上的国家有11个,包括中国、印度、俄罗斯、美国、澳大利亚、哈萨克斯坦、印度尼西亚、孟加拉国、泰国、巴西和阿根廷,也主要分布在亚洲和美洲。

3.1.2 全球农业生产潜力

根据联合国粮农组织(FAO)和国际应用系统分析研究所(HASA)合作开发的全球农业生态区(GAZE)数据库统计,全球现有耕种面积16亿公顷,但潜在开发耕地面积达32亿公顷,扣除各类保护区后尚有18亿公顷。其中,拥有潜在耕地面积最大的地区是南美洲和非洲。巴西拥有潜在耕地面积达3.75亿公顷,是最大的国家;俄罗斯、刚果(金)也在1亿公顷以上。有研究报告指出,结合技术条件、开发难度、种植分布和政治风险等外部因素综合分析,全球耕种潜力主要集中:巴西、美国、俄罗斯、澳大利亚、阿根廷、巴拉圭、泰国和越南等国(表5)。

表5 主要农作物耕种综合潜力国家

|

|

小 麦 |

水 稻 |

玉 米 |

大 豆 |

|

1 |

澳大利亚 |

泰国 |

巴西 |

巴西 |

|

2 |

俄罗斯 |

巴西 |

阿根廷 |

阿根廷 |

|

3 |

阿根廷 |

越南 |

美国 |

巴拉圭 |

|

4 |

巴西 |

阿根廷 |

巴拉圭 |

美国 |

综合分析上述数据,中国、美国、印度是世界最重要的三个农业国家,多项主要作物的种植面积均排名前列。而巴西在多项作物具备可深入开发的潜力。中美印巴共同构成国际农业领域上不可忽视的重要力量,应成为涉农企业持续重点关注的对象。

3.1.3 全球农业供需关系

近日,经济合作与发展组织和联合国粮农组织联合发布报告,预测未来10年全球农产品供需总体保持平衡,到2020年,谷物量达26.6亿吨,油料产品量达5.0亿吨,食糖产品量达1.9亿吨,棉花量达2,500多万吨(表6)。主要农产品价格短期将在目前水平上趋于稳定,中后期有望回升。农产品国际贸易量增速放缓,贸易比例占产量比例基本稳定,出口依然集中于少数大国。

表6 2020年主要农作物生产和消费量预测(百万吨)

|

作物 |

基期年均产量(2013—2015) |

基期年均消费量 |

预期产量 |

预期消费量 |

|

小麦 |

720.3 |

709.9 |

753.9 |

752.2 |

|

玉米 |

1,014.3 |

986.7 |

1,075.1 |

1,073.7 |

|

大米 |

493.4 |

490.8 |

531.0 |

532.3 |

|

油籽 |

443.2 |

442.7 |

503.0 |

503.4 |

|

饼粕 |

301.1 |

298.0 |

346.8 |

346.5 |

|

植物油 |

174.1 |

173.4 |

197.1 |

196.7 |

|

食糖 |

170.8 |

166.8 |

191.4 |

185.7 |

|

棉花 |

24.9 |

23.9 |

25.2 |

26.2 |

具体到我国的粮食供需情况:根据农业部农业贸易促进中心综合研判,到2020年我国粮食消费需求总量将到达7.2亿~7.5亿吨(表7),产量有望稳定在6.0亿~6.2亿吨,生产与消费之间缺口在0.8亿~1.3亿吨,粮食自给率将维持在80%~86%。从数量上看进口比例不高,但是根据现有国内农业生产力水平折合成所需土地面积,我国粮食进口量大约需要9亿亩耕地播种面积,约占我国当前播种面积的36%。因此,稳定持续的粮食进口需求可能成为今后农业发展的新常态。作为农业上游产业,国内农药企业应积极谋划、提早布局,借助农业国际合作的高势能,积极向海外农业上游扩展,力争实现农产品和农资产品双向输送,从而更好达成充分利用两个市场、两种资源的战略目标。

表7 不同机构对2020年我国粮食消费量预测(亿吨)

|

不同机构预测值 |

OECD/FAO |

美国农业部 |

国家统计局 |

中国农业展望报告 |

农科院农经所 |

|

2020年消费量 |

7.46 |

7.75 |

7.34 |

7.25 |

7.41 |

3.2 准确定位农药走出去的战略目标

准确定位农药走出目标,需要对整个国际农药市场有一个清晰的判断。

3.2.1 全球农药使用量

根据FAO数据库分析,全球159个国家和地区的年均农药(有效成分)用量预计在250万吨左右。使用量排在前5位国家以发展中国家为主,分别是巴西、中国、美国、阿根廷、墨西哥。前5名国家农药使用量占到全球总量的近50%,其中巴西、中国、美国的农药用量都在30万吨级,阿根廷农药用量在20万吨级,墨西哥在10万吨级,其余国家或地区的用量均在10万吨级以下。

3.2.2 全球农药市场规模

根据农药媒体网站Agrow公布的信息,2014年全球农药市场销售额566亿美元。前5名的国家分别是巴西、美国、中国、日本、法国,前10名的榜单上发达国家占6席,体现了农药高价值区域仍集中在发达国家(表8)。

表8 2014年全球农药市场销售额前10名的国家

|

排位 |

国家 |

2014年销售额(亿美元) |

2009—2014年均复合增长率(%) |

|

1 |

巴西 |

119.22 |

+17.0 |

|

2 |

美国 |

73.13 |

+2.8 |

|

3 |

中国 |

52.09 |

+10.6 |

|

4 |

日本 |

32.12 |

-1.4 |

|

5 |

法国 |

29.08 |

-0.8 |

|

6 |

德国 |

22.70 |

+3.1 |

|

7 |

阿根廷 |

18.85 |

+18.0 |

|

8 |

加拿大 |

18.35 |

+8.3 |

|

9 |

印度 |

17.92 |

+6.4 |

|

10 |

意大利 |

14.07 |

+4.2 |

农药使用量和市场销售额的分离,表明发展中国家与发达国家,在农药产品结构、品种选择、单品价值等方面存在较大差异,但同时也意味着发展中国家在农药市场价值提升方面具有较大的可挖掘潜力。

综合农业生产能力、生产潜力、农业供需关系、农药使用量、农药市场规模等多项因素,巴西、中国、美国在农业和农药领域都位居世界前列,其中巴西还是目前唯一突破百亿美元农药市场的国家。因此,我国农药发展应该把巴西、美国作为对外合作的重要努力方向。

3.3 客观认识我国农药行业在国际农药舞台上的比较优势和不足

3.3.1 大规模农药制造能力是我国农药的比较优势

农药大规模生产需要科技能力、市场容量、资本支持、化工行业配套等多项因素支撑。在全球范围内,具备原药和制剂综合生产能力的国家和地区只有20个左右,主要集中在亚洲的中日韩、印度、以色列以及台湾地区,欧盟主要国家、美国、巴西、阿根廷等。从国际产能分工看,专利期内农药的生产加工主要在欧美地区完成,专利外农药产品集中在中国生产和加工,印度、巴西、阿根廷、日本和韩国等国家也有部分产能,但规模依次减少。中国是全球唯一具备从原料到终端产品大规模、全产业链制造能力的农药生产国。据测算,海外农药市场近三成份额的农药产品由中国生产出口。

世界主要市场对中国农药的依赖性逐渐提高。全球农药市场前20名国家中,泰国、越南、澳大利亚、阿根廷的农药市场中我国农药占比均超过六成,分别高达84%、83%、79%、62%。占比较高的其他国家还有印度(43%)、俄罗斯(38%)、美国(33%)、墨西哥(29%)。比较遗憾是,全球农药市场份额第一的巴西,我国农药在其市场上占比只有18%,还需深入开拓。

3.3.2 我国农药企业国际竞争力差距明显

农药全球农药市场主要被六家超级大公司所主宰,它们的销售额占全球农药市场的70%以上。日前,这些超级农药公司正在经历新一轮兼并重组,陶氏和杜邦的合并,拜耳并购孟山都,富美实收购科麦农后实力接近六大,其中前两项并购将产生百亿美元级超级农化大公司。这一系列变化将导致全球农药行业寡头化的趋势更加明显。相比而言,我国农药企业中只有中国化工在收购安道麦、先正达后具备全球影响力,其他企业的国际竞争力还明显不足。因此,一定历史阶段内,大型农药跨国公司仍将是我国农药行业难以逾越的高山,需要做好与之长期共舞的准备,国内企业需要与跨国公司保持既合作又竞争的关系中,不断谋求自身的发展壮大。

3.4 正确分析影响国际农药使用的关键要素

国民收入和种植方式是影响农药使用的两个关键因素。有研究表明,经济发展水平与农药使用强度存在倒U曲线的关系。随着国民经济的发展,农药使用强度会经历先增长而后缓慢下降的变化趋势。这是由于农药使用会带来农业产量提升,提高粮食安全水平,改善农民生产生活条件,然后会进一步刺激农民用药的需求提升;但国民收入持续提高到一定阶段后,社会对粮食安全的关注会逐步转向食品安全。高收入国家会采取粮食进口、使用高效低毒但高价的农药产品、发展绿色农业等措施降低农药使用量。根据FAO数据统计,法国、英国、意大利、日本、韩国等10余个国家的农药使用量已经出现“高点回落”的现象。对于农药使用强度的峰值点,不同学者的研究结论不尽相同,大致认为人均GDP在4,000美元到2万美元之间会出现农药使用量的极大值。2015年我国人均GDP达到7,800美元,同年提出了农药使用量零增长行动计划。这一举措是符合上述经济发展与农药用量倒U型假说的。

一个国家的种植方式,极大影响农药使用情况。特别是新型生物技术应用,会深刻改变一个国家的用药结构。例如,巴西在1998年批准种植抗草甘膦转基因大豆,之后引起除草剂用量的快速上涨。数据表明,2000—2013年之间,巴西农药用量增长163%,而其中的除草剂用量增长近500%。农药使用增长主要源于大量使用草甘膦。阿根廷也经历了类似情况。因此,有关种植结构、生物技术应用的政策调整和技术创新,都应引起农药行业人士高度重视。

3.5 "一带一路"沿线国家是我国农药出口发展新方向

1994年,我国农药首次实现出口顺差,从此农药出口成为行业发展的重要支柱。根据海关数据统计,“十二•五”期间,我国农药共计出口778万吨(商品量),价值386亿美元。其中,出口数量和金额排名前30名的目的国(地区)共有35个。5年间共向这些国家(地区)出口农药631万吨和317亿美元,占我国农药出口量的81%和出口额的82%。上述35个国家和地区构成了我国农药出口的主要合作伙伴。

我国农药主要海外合作伙伴中,与前文所述28个世界上重要的农业国家之间重叠部分,包括巴西、美国等16个国家。“十二•五”期间我国共出口到这16国的农药出口量和出口额分别占总量的60%和61%。但是还有孟加拉等11个海外农业大国,我国对其农药出口较少。其中,孟加拉、缅甸、柬埔寨、乌兹别克斯坦、土库曼斯坦、哈萨克斯坦等国恰好是“一带一路”沿线的主要国家。努力在上述国家挖掘农药出口潜力,是我国农药行业外向突围与国家发展战略的交集。明确方向、顺势而为,我国农药走出去将大有可为。 (未完待续)

农药快讯, 2016 (23): 41-45; 47.