1 我国杀虫剂供给状况

1.1 杀虫剂供应比例持续缩减

近些年来,我国农药供应进行了结构性的调整,导致杀虫剂呈现连续供应缩减,2016年我国杀虫剂产量为50.7万吨,同比下降了2.2%,我国杀虫剂供应减少,一方面趋同于国际农药供应结构,同时也是满足植保新诉求:除草剂需求微增,杀虫剂减少,杀菌剂需求明显增加。

表1 2016年全国农药产量(万吨,折百)

|

产品类别 |

2016年 |

2015年 |

同比(%) |

占比(%) |

|

化学农药原药 |

377.8 |

375 |

+0.7 |

100.00 |

|

杀虫剂原药 |

50.7 |

51.8 |

-2.2 |

13.42 |

|

杀菌剂原药 |

19.9 |

18.2 |

+9.2 |

5.27 |

|

除草剂原药 |

177.3 |

177.2 |

+0.1 |

46.93 |

|

其它 |

129.9 |

128 |

+1.48 |

34.38 |

数据来源:国家统计局。

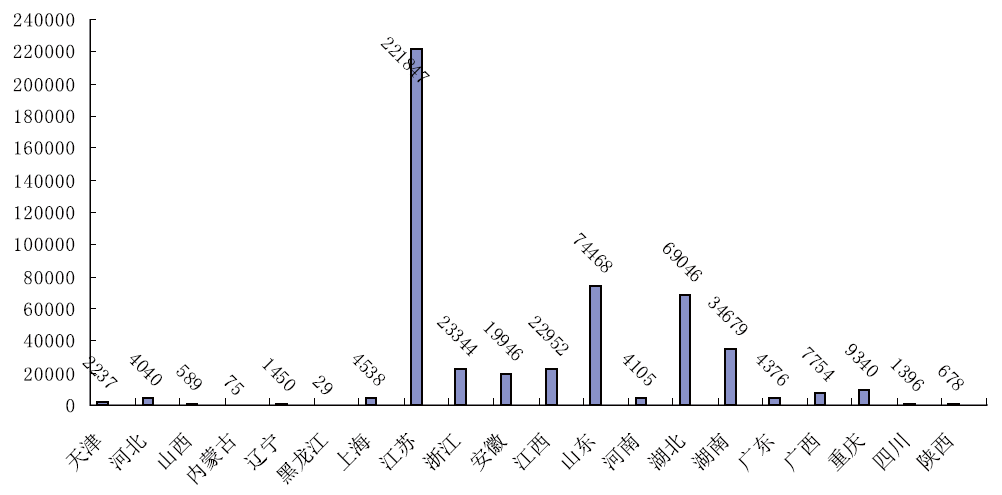

据国家统计局统计,2016年全年我国累计生产杀虫剂506,890吨,比2015年同期下调了2.2%。从各省市的产量来看,杀虫剂产量占据全国前5名的省份是江苏、山东、湖北、湖南以及浙江。上述五产区产量合计约占全国总产量的83.49%,从五地合计供应占总供应比例来看,主产区供应稳定,充分满足我国农业生产的植保需求。

图1 2016年我国杀虫剂分省市产量情况(吨)

(数据来源:国家统计局)

2016年我国杀虫剂进、出口数量和金额实现双增。杀虫剂进口量为1.1万吨,同比增加8.9%;进口金额为1.5 亿美元,增幅达到5.2%。杀虫剂出口量为27.3万吨,同比增加21.3%,出口金额为9.5亿美元,增幅达到5.9%。

表2 2016年中国农药进口情况(万吨,万美元)

|

产品类别 |

2016年累计 |

同比(%) | ||

|

数量 |

金额 |

数量 |

金额 | |

|

农药 |

8.4 |

67,312 |

-6.3 |

-10.1 |

|

杀虫剂 |

1.1 |

15,142 |

+8.9 |

+5.2 |

|

杀菌剂 |

2.5 |

25,250 |

+5.4 |

-9.3 |

|

除草剂 |

2.1 |

13,434 |

-19.8 |

-28.1 |

数据来源:海关总署。

表3 2016年中国农药出口情况(万吨,万美元)

|

产品类别 |

2016年累计 |

同比(%) | ||

|

数量 |

金额 |

数量 |

金额 | |

|

农药 |

140.1 |

371,641 |

+19.2 |

+4.8 |

|

杀虫剂 |

27.3 |

95,226 |

+21.3 |

+5.9 |

|

杀菌剂 |

10.7 |

53,035 |

+29 |

+21.8 |

|

除草剂 |

96.5 |

210,944 |

+17.7 |

+0.4 |

|

PC农药 |

0.5 |

396 |

-3.8 |

-4.5 |

|

其他农药 |

5 |

12,040 |

+20.7 |

+13.9 |

数据来源:海关总署。

表4 2016年我国杀虫剂供求平衡表(万吨)

|

产量 |

净进出口 |

需求(实际需求) |

表观消费 |

供求评价 |

|

50.7 |

26.3 |

9.63 |

24.4 |

供应充足,满足国内需求 |

1.2 杀虫剂市场环境复杂多变

2016—2017年我国杀虫剂市场环境呈如下变化:一是,2016年我国本币处于贬值的通道中,某种程度有利于属于外向型经济的农药产品出口,而杀虫剂出口量增幅大于金额的增幅,说明出口业务的盈利能力增加有限,价格战仍然充斥着市场;二是,节能减排、环保要求提高增加企业成本;三是,近期有关农药产业多重法规、政策密集出台,2017年一号文件再提农药化肥使用量零增长,新版《农药管理条例》、2018年《环保税法》的实施,以及环保常态化,各种政策叠加最大程度约束供给端,可以预期是必然提高了供给成本;四是,极端气候频发对病虫草害发生趋势难以预测,流通渠道库存增多;五是,国际巨头纷纷联姻,国际市场植保业务的集中度得到空前的提高。鉴于此,国内企业在资金链和产业链短板愈加明显,根据相关报道,外企占据中国市场份额达到30%之多,而且短短6年之内提高10个百分点,国际巨头抢滩国内市场进程明显加快,近期有关农药会议场场爆棚,寻出路,找答案、求合作、谋转型等诉求明显增加,可以说,农药企业“焦虑”情绪正在蔓延。

2 杀虫剂大宗产品市场分析

2016年1~3季度,我国杀虫剂原药市场行情非常低迷,市场的不振,价格波浪下行,可以说低迷行情是多方面短板造成的。多年来,随着中国农药企业产能的迅速扩张,国内供给量逐年增加;而近年来随着国家政策的调整,国内原药企业登记数量越来越大,下游粮食及经济作物等产品价格下滑,市场整体需求量萎缩明显,供需严重失衡,在2016年10月之后,我国深化供给侧改革力度,尤其“原料+原药”双重约束影响下,我国杀虫剂价格出现反弹,尤其在猴年末至鸡年初,如杀虫剂中的烟碱类、生物制药类、有机磷类产品行情均有不同程度的反弹,甚至很多产品价格实现了反转,最具代表性的属烟碱类产品吡虫啉,在2016年期间徘徊在9.5万元/吨,目前价格已经涨至16.5万元/吨,涨幅达到73.68%。

表5 我国主流杀虫剂价格监测(万元/吨)

|

产品 |

本周均价 |

周环比(%) |

与2016年同期相比(%) |

评价 |

|

97%毒死蜱 |

4.00 |

-2.44 |

+40.35 |

需求下降 |

|

96%吡虫啉 |

16.50 |

0 |

+74.60 |

高位守稳 |

|

97%啶虫脒 |

17.00 |

0 |

+86.81 |

货源不多 |

|

96%噻虫嗪 |

11.50 |

0 |

+55.41 |

高位价格 |

|

96%高效氯氟氰菊酯 |

17.00 |

0 |

+21.43 |

需求回落 |

|

96%吡蚜酮(折百) |

17.00 |

0 |

+39.34 |

现货难寻 |

|

克百威 |

7.10 |

0 |

+1.43 |

维持淡稳 |

|

98%灭多威 |

5.20 |

0 |

+4.00 |

需求偏弱 |

|

甲维盐(折百) |

75.00 |

+2.74 |

0 |

厂家期货报价 |

|

95%阿维菌素 |

53.00 |

0 |

-2.75 |

现货紧张 |

|

90%丙溴磷(折百) |

4.75 |

0 |

+2.15 |

维持淡稳 |

|

97%丁醚脲 |

12.30 |

0 |

-1.60 |

供需尚可 |

|

95%虫酰肼(折百) |

19.00 |

0 |

+2.70 |

价格稳定 |

|

80%敌敌畏乳油 |

1.25 |

0 |

-10.71 |

交投尚可 |

|

97%联苯菊酯 |

23.00 |

0 |

+33.72 |

开工偏低 |

|

97%溴氰菊酯 |

46.00 |

0 |

+9.52 |

到货有限 |

|

高氯原粉 |

12.20 |

0 |

+1.67 |

— |

|

高氯苯油 |

3.50 |

0 |

+16.67 |

窄幅调整 |

|

噻嗪酮 |

3.60 |

0 |

-2.70 |

需求淡稳 |

|

95%杀虫单 |

2.60 |

0 |

+33.33 |

— |

|

95%氟虫腈 |

58.00 |

0 |

+68.12 |

实单实谈 |

|

辛硫磷 |

2.65 |

0 |

-1.85 |

需求淡稳 |

数据来源:卓创资讯。

2.1 毒死蜱供应偏紧,需求面不容乐观

从我国毒死蜱产量看,2016年我国毒死蜱产量为4.62万吨,2015年产量为3.96万吨,同比上升16.67%, 2017年我国毒死蜱一季度产量呈现环比、同比下滑的态势, 2017年一季度产量同比下降21.31%,3月份毒死蜱厂家平均开工率约20%,环比下滑5%。受环保检查及中间体供应影响,3月初浙江、江苏厂家装置停检,整体开工率下滑明显;3月下旬个别装置逐渐恢复,但出货量依旧偏低。目前山东毒死蜱装置停车;江苏地区厂家维持开工,供货量有限;湖北地区负荷基本维持正常。听闻4月个别厂家或因为中间体供应不畅而继续降低负荷,预计4月份毒死蜱厂家开工率维持在2~3成。

毒死蜱市场首季迎来“开门红”。2017年第一季度我国毒死蜱市场迎来“开门红”,1月份毒死蜱月均价格为3.1万元/吨,到3月份累计上调至3.74万元/吨,累计上调0.64万元/吨,涨幅18%。截至发稿时,我国97%毒死蜱原药主流成交至3.9万~4.0万元/吨,供应商报价至4.1万~4.2万元/吨,97%毒死蜱原药港口FOB主流价格至5,000~5,150美元/吨。

毒死蜱被限用和禁用,需求面不容乐观。农业部发布第2032号公告,决定自2014年12月31日起,撤销毒死蜱和三唑磷在蔬菜上的登记,自2016年12月31日起,禁止毒死蜱和三唑磷在蔬菜上使用;2016年11月10日,美国EPA修改了毒死蜱的人类健康风险评估和饮用水暴露评估,撤销所有毒死蜱的限量,这意味着如果该提议最终实施,将停止所有毒死蜱在农业中的应用,美国境内现约有120万农场,其中有超过4万个农场在使用毒死蜱,可以说,2017年毒死蜱需求面不容乐观。

2.2 氟虫腈后市难言乐观

如果欧洲继续限用氟虫腈,将导致氟虫腈市场的进一步萎缩,国内厂家生产积极性大幅降低,目前处于处理库存阶段,氟虫腈后市难言乐观,可谓是前景坎坷。

2.3 吡虫啉、啶虫脒原药市场横盘整理运行

进入4月,我国吡虫啉、啶虫脒原药市场横盘整理运行。山东地区为配合环保检查,个别大厂装置依然停车检修,目前厂家暂不接单、不报价。发稿时,96%~97%含量吡虫啉市场报价维持在16.00万~16.50万元/吨,环比持平,同比上涨74.60%,市场需求淡稳,下游制剂厂家备货结束。往年4月份政府会有采购行为,但随着基层需求变化以及国家政策的调整,预计今年采购量会下降。目前啶虫脒原药市场主流行情维持在16.50万~17.00万元/吨,环比持平,同比上涨88.88%,厂家出货量偏低,库存暂无压力。

2.4 噻虫嗪期待新市场的增量

噻虫嗪市场价格在11.0万元/吨上下,目前先正达公司努力开发其噻虫嗪复配品种,加大种子处理剂的市场份额,进而增强噻虫嗪的市场竞争力。

2.5 菊酯类原药产品价格试探性上涨

2016年四季度开始,高效氯氟氰菊酯、联苯菊酯市场价格稳步上扬。2016年1~3季度高效氯氟氰菊酯原药价格维持在14.00万元/吨上下,目前高效氯氟氰菊酯涨至18万元/吨,而联苯菊酯市场主流报价22.50万~23.00万元/吨,低位成交困难,较春节前上涨15.00%。

跟随此次涨价的菊酯类产品还包括氰戊菊酯、氯氰菊酯、溴氰菊酯原药等,目前氰戊菊酯原药价格在8.20万元/吨或以上(折百),94%氯氰菊酯原药价格不低于8.00万元/吨(实物),98%含量进口溴氰菊酯原药价格460元/公斤。个别生产原药的中间体需要从印度进口,近期中间体到港价格大幅上涨,原药综合成本提升,原药价格维持涨势。目前市场处于采购旺季,菊酯类原药产品价格仍以试探性小幅上调为主,当前厂家无大量现货供应是市场催涨的关键因素。

2.6 吡蚜酮价格创下3年来的新高

基于吡蚜酮良好的使用效果,一度国内市场供不应求,2013年吡蚜酮原药价格涨至23万元/吨左右,随后2014—2015年由于水稻稻飞虱并不严重,吡蚜酮用量下滑30%,价格也随之下滑,加上厂家之间的恶性竞争,2016年吡蚜酮价格跌至11.5万元/吨左右的成本线附近。近3年由于吡蚜酮价格处于保本期,中小产能退出明显,供给收缩,加上吡蚜酮目前暂无明显的抗性,价格突破到16.5万元/吨,也是3年来的新高。

2.7 阿维菌素、甲维盐行情相互制约

现阶段,我国甲维盐、阿维菌素精粉市场报价稳中上探,但下游下单谨慎,整体涨气略显不足,阿维菌素精粉厂家报价520元/公斤,但暂不接新单,市场价格530元/公斤,部分甲维盐厂家期货报价调整至750元/公斤,下游接受度不高,市场价格730元/公斤。目前国外订单表现一般,内贸受其它杀虫剂行情弱化影响,对涨价存迟疑态度。

2.8 灭多威行情稳定,需求前景渺茫

由于灭多威对人畜有一定的毒性,目前除了我国对灭多威实施限用以外,美国和泰国等国家也相继对灭多威实施了限用,但是由于目前灭多威尚没有出现有效的替代产品,灭多威短期内不会退出市场,国内灭多威生产厂家也没有扩产计划,主要维持目前市场为主,灭多威市场价格相对稳定,一直在5万元/吨左右徘徊。灭多威在部分作物上被限用,导致市场被其他产品吞噬,预计灭多威前景渺茫,建议厂家积极研发高效、低毒的替代产品,加速高毒农药的退市。

2.9 螺螨酯弱反弹

2015年上半年受需求的支撑,螺螨酯价格小幅上涨,并且一货难求,价格一度涨至18万元/吨,但是随着厂家开工率增加,价格开始回落,2016年价格最低达到13万元/吨,触底后呈现弱反弹,目前螺螨酯价格弹至14.5万元/吨附近,预计螺螨酯短期内价格保持稳定为主。

虽然市场行情瞬息万变,但是产品价格的涨跌自然有驱动因素所致。从2016年开始,环保之风愈刮愈烈,环保督查是倒逼农药企业进行产能整合以及整改的强有力手段。中央、地区以及地方环保部门层层出击,且部分环保小组采取明察暗访、化工园区限电、迂回战术等战略,使得从基础化工原材料到农药中间体再到农药原药市场的行情出现大幅反弹。俗话说,“巧妇难为无米之炊”,部分原药企业因为原材料供应困难,被迫停止生产,市场行情近乎涨停,厂家封盘惜售。

农药快讯, 2017 (11): 29-31.