12月15日,记者从由中国农药发展与应用协会主办的“第四届农药进出口形势分析及经验交流会”上了解到,受全球经济影响,我国农药出口数量和金额持续两年大幅下跌,2016年下降幅度超两位数。国内农药企业纷纷聚焦东南亚市场,以寻求突围。

2016年农药出口数量和金额持续大幅下跌

会上,农业部农药检定所副所长严端祥指出,欧洲、美国、日本这三大经济体增长速度放缓,对世界的出口造成较大影响。同时,国际市场竞争加剧,农药非法国际贸易猖獗以及农药政策调整滞后性等原因,导致出口疲软。

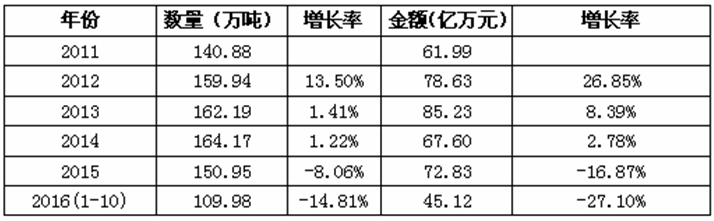

一直以来,我国农药出口量占据我国农药生产量的半壁江山,而近两年比重有所下降。农业部农药检定所国际交流与服务处处长张文君介绍,近年来我国农药进出口形势疲软,2015年,我国农药生产374.1万吨,出口150.9万吨(出口量占我国农药产量约40%),出口金额72.83亿美元,同比2014年下降8.06%和16.87%;2015年,进口农药数量为5.8万吨,金额6.8亿美元,分别比2014年减少14.2%和8.9%,出现农药进出口双双下降。

数据显示,2016年1~10月,我国农药出口109.98万吨,出口额45.12亿美元,同比下降15%和27%;这是继2015年农药出口量下滑至-8.06%后,今年销量再降15%。

表1 2011—2016年农药出口情况

从图表可以看出,近两年农药出口数量和金额持续大幅下跌,下降幅度超过两位数。

2016年上半年出口数量和金额降幅为21.8%和33.0%。近3个月下降幅度比上半年有所放缓,分别减少7%和6%。

表2 2016年中国农药出口TOP10

张文君谈到,目前,东南亚、拉丁美洲和非洲是我国农药出口的主要目地,三地合计占我国农药出口总量近65%。(2016年1~10月,出口国家和地区159个,出口规模排前30位的国家和地区合计占出口总量80.9%,总金额65.2%。其中,非洲和拉丁美洲占10个国家和地区,亚洲占13个国家。)

逆势增长11%!出口东南亚市场前景可观

与其他区域相比,出口东南亚市场却同比增长。据中国海关出口数据统计,2016年上半年,农药出口总量为73万吨,出口金额总计19.58亿美元,其中30%共计价值约5.84亿美元(19.1万吨)的农药出口到东南亚市场。2016年上半年,中国出口到东南亚市场的农药数量较上年同期增长11%(去年同期为17.2万吨)。按出口金额计算,排名前五位的东南亚出口目的国(越南、印尼、泰国、马来西亚和新加坡)占出口东南亚市场农药总额的92.7%。按出口金额计算,2016年上半年缅甸、马来西亚、印尼、柬埔寨和老挝出口额较上年同期有所增长,而泰国、新加坡、越南和菲律宾有不同程度下降。

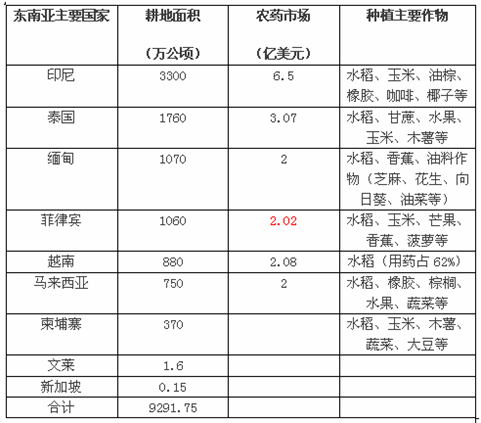

农业比重高、种植作物相似和市场竞争等原因,使我国很多企业看好东南亚市场。据统计,东南亚耕地面积1.9亿公顷(我国耕地面积1.3亿公顷)。

表3 东南亚耕地面积

“2011年到2015年我国农药出口数量走势,如果将统计周期延展至5年。从数量上看,近五年来,原药出口持续下跌,年平均年下跌3.75%;而农药制剂出口数量,虽然受到2015年拐点的影响,也依然保持6.75%的增长。”AgroPages世界农化网CEO胡异谈到。世界农化网团队通过调研发现,东南亚国家以农业为基础,农业对GDP贡献处于首位,都在50%以上。东南亚国家农民倾向于通过及时效果来判断农药效果,偏向于使用混剂以及农药有效成分含量较高的产品,农民认为用药多品种多对靶标作用会起效快,这也受限于农民的受教育程度,他们对病虫草害没有科学的认识,基本通过他人推荐和个人直观感受来选择使用农药。

此外,缅甸、老挝和柬埔寨,经济环境处于半封闭,由于政治、经济因素和周边及国际互动还不充分,政府意愿积极拓展经济,但自身能力有限,很多基础设施正在筹建中。总体来讲,整个东南亚市场还比较低端,对于天气等外在因素的抗逆能力较差。比如今年缅甸先是大旱,然后大涝,对农化市场影响很大。马来西亚整个上半年都是干旱,农药肥料销售都基本停滞。除越南外,缅甸、孟加拉、柬埔寨和老挝等市场农民用药投入十分的有限,大概每亩投入在10元人民币左右,政府对农业发展及水利设施建设投入有限,对农民用药指导也不够,主要还是靠经验用药。

聚焦东南亚和印度市场

会上,更多企业对东南亚和南亚市场前景看好。淄博新农基农药化工有限公司(下称“新农基”)董事长邵长禄介绍,缅甸人口5,000多万,耕地2亿多亩地(人口是山东省的一半,种植面积则是山东的四倍)。缅甸的作物主要是水稻、香蕉、油料作物(豆类、花生、芝麻)、瓜果、蔬菜等。水稻的面积最大,占接近一半。但是缅甸水稻的用药水平相比于中国更低,尤其是水田除草剂用得较少。

缅甸是2012年对外开放的,之前50年一直是军政府独裁统治,工业尤其是轻工业很不发达,本国没有农药生产,所用农药都是从泰国、中国边境走私过去的,走私的产品多是中文标签。一直到如今,这种贸易也能占到市场份额的39%。

邵长禄谈到,缅甸的农药市场基本上没有品牌可言,农民都是本着“能用就行”的理念进行选择。另一方面,缅甸农民很穷,经济实惠、价廉物美是主流呼声。因此,在缅甸,关于农药品牌的讨论才刚刚开始。

然而,缅甸是东南亚一大农业国,发展前景十分看好,所以从正规渠道进入缅甸的中国公司、泰国公司、印度公司、台湾公司会越来越多,竞争会日益加剧,未来五年将是市场格局形成的时段。新农基于2012年进入缅甸,成立Topagri Myanmar Limited,中文名“缅甸怡浦”,业务模式和公司国内销售一样,不通过当地省级代理,由业务人员直接卖到县乡一级。经过三年发展,目前建立起拥有70个人的团队,获得登记证达100多个,即使是在缅甸经济遭遇下行的趋势下,也实现了连续三年盈利。

同为农业大国的印度也是国内企业关注的焦点。上海树农化工有限公司总经理李开慧介绍,印度主要种植作物有:第一大作物是谷物4,600万公顷(25%),水稻4,300万公顷(24%),棉花2,500万公顷(含转基因棉花和非转基因棉花)(14%),大豆1,100万公顷,玉米是900万公顷,蔬菜是660万公顷。2014年农药市场份额约18亿美元。其中杀虫剂占53%,除草剂24.7%,杀菌剂17.9%,其它占4.5%,除草剂近两年增长比较明显。水稻、棉花、谷物上农药使用量占农药总使用量的66%。

近年来,印度本土企业和中国企业市场占有率不断提高。2009年前,印度国内农药市场额配比跨国公司85%,本土公司10%,中国公司占比不到5%。2014年,跨国公司占比70%,中国公司占比15%,本土公司占比15%。

不过,中国企业在印度登记时间比较长,需要经过经历毒理、生化测试、物理化学、包装、有效期测试等,需要5~6年时间。登记费用也比较高,以最简单的Me Too Product(相同的产品,如草甘膦、吡虫啉、甲维盐等),等级费用也需要20万美金以上。目前,中国有65家企业、33个产品在印度有登记。

李开慧表示,印度有10多家大型的原药生产企业,不过印度原药工厂的90%原材料从中国农化企业和化工企业采购。在印度,活跃最高的作物是小麦、水稻和棉花,这几个作物的种植面积最大,用药量也最大。除此之外,油料作物的用药比例也比较大。最近十年传统作物的种植面积没有太大变化,但是用药量逐年增长。随着转基因种子的推广,转基因作物的种植面积和用药量逐年增长。此外,印度市场杀虫剂用量超过50%,除草剂用量相对其它国家较少。

目前,上海树农化工有限公司与印度合作的客户5个,项目60多个,登记下来的产品7个。

本次大会由中国农药发展与应用协会主办,AgroPages世界农化网、北京颖泰嘉和生物科技股份有限公司、北京科发伟业农药技术中心和广州市西美信息科技有限公司共同协办。

为了肯定农药出口企业的工作业绩与成就,鼓励企业做大做强,提高对外影响力、知名度和国际市场竞争力,为行业的发展做出更大贡献,会上发布了2016年度中国农药出口企业50强名单并颁发了证书。

协会为北京颖泰嘉和生物科技股份有限公司、山东潍坊润丰化工进出口股份有限公司、南京红太阳股份有限公司、湖北沙隆达对外贸易有限公司、深圳银鲲鹏贸易有限公司等企业颁发“2016年度中国农药出口企业50强”证书。

(钱普贵 刘庆乐)

(农财网农化宝典)