中国是全球水稻用杀虫剂市场最重要的国家,有些新产品甚至绕道日本,先行来到中国,像陶氏杜邦最新上市的三氟苯嘧啶,就将中国作为全球市场首发地。

飞虱和螟虫是全球最重要的水稻害虫,防治这两类害虫的药剂研发一直是水稻用杀虫剂领域的重中之重,该市场成就的大单品也基于此,像吡虫啉、毒死蜱、氯虫苯甲酰胺即为水稻用杀虫剂市场的前三甲。

该市场不但持续有新产品推出,而且研发管道中的产品也不在少数,从而保障了水稻虫害的有效防治。

水稻用杀虫剂市场格局有别于除草剂。在2016年48.44亿美元全球水稻用农药市场中,除草剂(占41.0%)排在首位,杀虫剂(35.0%)和杀菌剂(21.8%)分列二三位。在水稻田除草剂市场,日本(29.4%)居于首席,中国(19.0%)和美国(7.0%)分列二三位;而在水稻用杀虫剂市场,日本(15.3%)退居第三,中国(28.5%)跃居第一,印度则以世界第一大水稻种植面积,取得了17.5%的市场份额,位列第二。

亚洲在全球水稻用杀虫剂市场拥有绝对统治地位,代表了全球市场的91.1%。

总之,在水稻用杀虫剂领域,全球市场看亚洲,亚洲市场看中国和日本。

1 水稻用杀虫剂市场

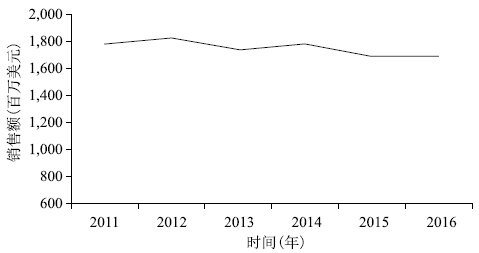

2016年,全球水稻用杀虫剂销售额为16.93亿美元,同比增长0.4%,2011—2016年复合年增长率为-1.0%;该市场占全球作物用杀虫剂市场的12.1%,占全球作物用农药市场的3.4%。2016年,全球水稻种植面积为1.601亿公顷,同比增长0.8%。

表1 2011—2016年全球水稻用杀虫剂销售额

|

|

2011年 |

2015年 |

2016年 |

2016/2015年 |

2011—2016年 |

|

水稻用杀虫剂销售额(亿美元) |

17.78 |

16.86 |

16.93 |

+0.4 |

-1.0 |

|

占全球作物用杀虫剂市场份额(%) |

14.1 |

11.8 |

12.1 |

n.a. |

n.a. |

|

占全球作物用农药市场份额(%) |

3.9 |

3.3 |

3.4 |

n.a. |

n.a. |

|

水稻种植面积(亿公顷) |

1.601 |

1.588 |

1.601 |

+0.8 |

0.0 |

过去20年,全球水稻用杀虫剂市场起起伏伏。2000年,该市场达到峰值水平,这主要受到日本水稻上蝽象和地老虎严重发生的驱动,不过,其后由于全球经济走向低迷、天气条件不利、价格压力较大等,冲击了全球水稻用杀虫剂市场。然而,2003年以来,水稻用杀虫剂市场再度提升,这主要受到市场需求增加导致稻米价格走强的影响。2009年,在汇率波动、稻米提价、天气干旱及虫害轻发等混合因素影响下,市场出现滑坡。不过,2010年,市场基本恢复,并于2011和2012年持续增长。2013年,汇率波动以及严重的季风气候等拖累了全球市场。2014年,在日本水稻虫害重发的形势下,全球水稻用杀虫剂市场再度提升。2015年,在弱季风、稻米价低、虫害轻发等多重因素的影响下,水稻用杀虫剂市场再次下滑。2016年的市场则有恢复,这主要因为汇率因素以及水稻种植季亚洲有利的天气条件的积极影响。

总之,左右市场起伏的因素较多,主要基于市场需求、稻米价格、种植面积、虫害发生程度、汇率、新产品上市等的综合发力。

在全球水稻用杀虫剂市场中,中国、印度和日本位列前三甲。2016年,中国水稻用杀虫剂销售额为4.82亿美元,占全球水稻用杀虫剂销售额的28.5%;印度水稻用杀虫剂销售额为2.97亿美元,所占份额为17.5%;日本水稻用杀虫剂销售额为2.59亿美元,所占份额为15.3%;越南也是水稻用杀虫剂销售额超亿美元的4个国家之一,销售额为1.12亿美元,所占份额为6.6%。

图1 2011—2016年水稻用杀虫剂市场走势

与日本水稻田除草剂所占份额为29.4%迥异的是,其水稻用杀虫剂仅占15.3%,权重显著降低,但相对于其1%的水稻种植面积而言,悬殊依然突出。中国的水稻种植面积占全球的18.8%,水稻田除草剂市场占全球的19.0%,这两个权重基本一致;而水稻用杀虫剂却占28.5%,由此可见,杀虫剂在中国水稻上的应用远超世界平均水平。

2016年,全球水稻用杀虫剂中的前十大产品依次为:吡虫啉、毒死蜱、氯虫苯甲酰胺、杀螟丹、氟虫腈、乙酰甲胺磷、噻虫嗪、噻嗪酮、呋虫胺、克百威等。其中,氯虫苯甲酰胺是唯一的专利保护产品。为了陶氏化学和杜邦对等合并的需要,氯虫苯甲酰胺剥离给富美实,所以曾经响当当的“康宽”现已归至富美实的麾下。氟虫腈因对水生生物的毒性问题等虽在中国禁止用于水稻,但全球而言,仍是水稻用杀虫剂市场的重要品种。

表2 2016年全球水稻用杀虫剂市场(按国家或地区分)

|

国家或地区 |

销售额(亿美元)1 |

所占份额(%) |

|

中国 |

4.82 |

28.5 |

|

印度 |

2.97 |

17.5 |

|

日本 |

2.59 |

15.3 |

|

越南 |

1.12 |

6.6 |

|

韩国 |

0.84 |

5.0 |

|

印尼 |

0.73 |

4.3 |

|

泰国 |

0.58 |

3.4 |

|

亚洲其他地区 |

1.83 |

10.8 |

|

拉美地区 |

0.74 |

4.4 |

|

世界其他地区 |

0.71 |

4.2 |

|

总计 |

16.93 |

100.0 |

注:1 根据所占份额计算而来。

2016年,全球水稻用杀虫剂中的前十大市场依次为:中国、印度、日本、越南、韩国、印尼、菲律宾、巴西、马来西亚、美国等。

表3 2016年全球水稻用杀虫剂中的领先产品和领先市场

|

序号 |

产 品 |

序号 |

国家 |

|

1 |

吡虫啉(imidacloprid) |

1 |

中国 |

|

2 |

毒死蜱(chlorpyrifos) |

2 |

印度 |

|

3 |

氯虫苯甲酰胺(chlorantraniliprole) |

3 |

日本 |

|

4 |

杀螟丹(cartap) |

4 |

越南 |

|

5 |

氟虫腈(fipronil) |

5 |

韩国 |

|

6 |

乙酰甲胺磷(acephate) |

6 |

印尼 |

|

7 |

噻虫嗪(thiamethoxam) |

7 |

菲律宾 |

|

8 |

噻嗪酮(buprofezin) |

8 |

巴西 |

|

9 |

呋虫胺(dinotefuran) |

9 |

马来西亚 |

|

10 |

克百威(carbofuran) |

10 |

美国 |

2 水稻上的主要虫害

许多虫害对水稻生产造成影响,各市场间虫害的重要性差别较大。褐飞虱(Nilparvata lugens)和灰飞虱(Laodelphax striatellus)影响着绝大多数水稻种植区,而螟虫和卷叶螟在某些地区特别严重。

此外,水稻种植还受到许多蝽科害虫的影响,如中华稻缘蝽(Leptocorisa chinensis)、稻褐蝽(Lagynotomus elongates)、稻绿蝽(Nezara viridula)、尖角二星蝽(Eysarcoris parvus)、大稻缘蝽(Leptocorisa oratorius)、稻蝽象(Oebalus pugnax)、长肩棘缘蝽(Cletus trigonus)等,并受到许多螨害、毛虫、甲虫、根虫和蛆等的危害。

3 主要水稻用杀虫剂市场

3.1 日本

2016年,日本水稻用杀虫剂销售额为281亿日元,同比下降2.8%;若以美元计,销售额为2.59亿美元,同比增长8.8%,增长率的差异体现了这一年日元相对美元更加强势。正因为美元计销售额的增长,日本在全球水稻用杀虫剂市场的份额从2015年的14.2%提升至2016年的15.3%,同比增长了1.1个百分点,次于中国和印度,在全球位居第三。2011—2016年,日本水稻用杀虫剂市场的复合年增长率为-7.3%(美元计)或-1.4%(日元计)。日本水稻种植强度导致其易受害虫的侵害,尤其是褐飞虱、灰飞虱、白背飞虱、稻象甲和稻蝽象等。

吡虫啉(商品名Admire)的上市给日本水稻用杀虫剂市场带来了革命性的变化。吡虫啉用于育苗箱阶段,防治飞虱、螟虫、象甲、甲虫等,持效期长达60天,从而有效地消除了种植季中期使用相应杀虫剂的需求。由于吡虫啉与环丙酰菌胺(carpropamid)的复配,进一步成就了吡虫啉的市场开发,该复配产品可以提供同样的持效作用。

育苗箱处理的成功开发,导致了竞争产品的不断上市。如最初上市的复配产品Dr Oryzae Prince(probenazole+fipronil;烯丙苯噻唑+氟虫腈);2007年以来,肟醚菌胺(orysastrobin)、呋虫胺(dinotefuran)、噻虫嗪(thiamethoxam)也加盟到复配产品行列,并取得了一定的市场份额;最近,氯虫苯甲酰胺(chlorantraniliprole)的加入使市场竞争更加激烈。

褐飞虱是日本水稻生产上的重要害虫,近10年,其防治面积最大。日本防治褐飞虱的主要产品有:呋虫胺(dinotefuran)、噻虫胺(clothianidin)、吡虫啉(imidacloprid)、噻虫嗪(thiamethoxam)、氟虫腈(fipronil)、乙虫腈(ethiprole)、丙硫克百威(benfuracarb)、醚菊酯(etofenprox)和乙酰甲胺磷(acephate)等。可供防治白背飞虱的药剂相对有限,其中,新烟碱类杀虫剂、醚菊酯(etofenprox)、噻嗪酮(buprofezin)、二嗪磷(diazinon)的使用最多。防治蝽象的产品较少,领先产品包括氟虫腈(fipronil)、乙虫腈(ethiprole)、仲丁威(fenobucarb)、杀螟硫磷(fenitrothion)、倍硫磷(fenthion)、乙拌磷(disulfoton)等。稻象甲的重要性大幅提升,防治产品较多,领先产品包括新烟碱类杀虫剂、氟虫腈、乙虫腈、丙硫克百威、杀螟丹(cartap)和丁硫克百威(carbosulfan)等。防治螟虫的主要产品有:氯虫苯甲酰胺、新烟碱类杀虫剂、氟虫腈、杀螟丹、杀螟硫磷等。水稻用杀虫剂市场的1个重要特征是,杀虫剂与杀菌剂的复配或混用,尤其是用在育苗箱阶段。用于育苗箱的产品保持着约400万公顷处理面积的水平。

由于新产品上市、产品价格抬升、老产品因管理上的限制被高价值的新产品所取代等,所以日本水稻用杀虫剂市场未来或将取得增长。近几年,日本虫害发生加重,如果这一趋势延续的话,也将驱动水稻用杀虫剂市场进一步增长。

3.2 中国

2016年,中国占全球水稻用杀虫剂市场的28.5%,销售额为4.82亿美元,同比下降7.5%。这一年,中国水稻种植面积同比下降0.2%,而产量同比下降0.6%。在2011—2016年间,我国水稻种植面积的复合年增长率不足0.1%;产量的复合年增长率为0.6%。

目前,我国国内生产的农药可以充分满足水稻生产的需要。水稻用杀虫剂中的领先产品包括毒死蜱(chlorpyrifos)、吡虫啉(imidacloprid)、氯虫苯甲酰胺(chlorantraniliprole)、敌敌畏(dichlorvos)、噻虫嗪(thiamethoxam)、三唑磷(triazophos)、烯啶虫胺(nitenpyram)、噻嗪酮(buprofezin)、辛硫磷(phoxim)和异丙威(isoprocarb)等。

我国水稻用杀虫剂市场前景较好,因为市场需求增加,水稻仍需提升产量。国产杀虫剂仍将在水稻杀虫剂市场持续占据主导地位。

3.3 印度

2016年,印度的水稻种植面积同比下降1.3%,但产量同比增长了5.5%,这是因为天气条件回到了更加正常的季风气候。在印度,水稻和棉花是最大的杀虫剂市场。2016年,印度水稻用杀虫剂销售额同比增长7.2%,为199.38亿卢比(2.97亿美元),这主要受到农户选择使用更加先进的产品驱动。与中国市场类似,印度水稻用杀虫剂也由国产药剂领衔,领先产品包括:杀螟丹、乙酰甲胺磷、吡虫啉、毒死蜱、氟虫腈、噻嗪酮、克百威、啶虫脒(acetamiprid)、久效磷(monocrotophos)和高效氯氟氰菊酯(lambda-cyhalothrin)等。在印度,Bt水稻正在开发。

目前,印度的水稻产量较低,约为中国的一半,拥有较大的增长潜能,因此,印度水稻用杀虫剂市场仍将有望进一步增长。

3.4 韩国

水稻用杀虫剂占韩国杀虫剂市场的44.0%,销售额为0.84亿美元,同比下降4.6%;若以韩元计,同比下降2.4%。2011—2016年,韩国水稻面积的复合年增长率为-1.8%,2016年同比下降2.5%;2016年的水稻产量同比下降3.0%,过去5年的产量基本持平。

韩国水稻用杀虫剂市场的领先产品包括:氯虫苯甲酰胺、克百威、丁硫克百威、甲氧虫酰肼、氟虫腈、杀螟硫磷、呋虫胺、醚菊酯等。主要虫害有:飞虱、稻纵卷叶螟和螟虫等。

像日本一样,韩国水稻用杀虫剂市场也向育苗箱使用转移,基于克百威、噻虫胺、tiadinil、氟虫腈、噻虫嗪等颗粒剂领先市场。

近10年来,受GATT的影响,韩国水稻的种植面积下降。然而,像日本一样,由于耕作原因,进口稻米不可能对市场造成大的影响。

3.5 亚洲其他市场

在亚洲,水稻虫害防治非常重要。2016年,马来西亚、菲律宾和泰国也都进入水稻用杀虫剂市场的前十强。2016年,泰国领先的水稻用杀虫剂包括:阿维菌素(abamectin)、吡虫啉(imidacloprid)、氯虫苯甲酰胺(chlorantraniliprole)、噻虫啉(thiacloprid)、噻虫嗪(thiamethoxam)、噻嗪酮(buprofezin)、杀螟丹(cartap)、氯氰菊酯(cypermethrin)、丁硫克百威(carbosulfan)和氟虫腈(fipronil)等。马来西亚领先的水稻用杀虫剂有:吡虫啉(imidacloprid)、噻虫胺(clothianidin)、丁硫克百威(carbosulfan)、氟虫腈(fipronil)、醚菊酯(etofenprox)、吡蚜酮(pymetrozine)、呋虫胺(dinotefuran)、噻虫嗪(thiamethoxam)、噻嗪酮(buprofezin)和毒死蜱(chlorpyrifos)等。菲律宾领先的水稻用杀虫剂包括:杀螟丹(cartap)、毒死蜱(chlorpyrifos)、氯虫苯甲酰胺(chlorantraniliprole)、高效氟氯氰菊酯(beta-cyfluthrin)、噻虫嗪(thiamethoxam)、高效氯氟氰菊酯(lambda-cyhalothrin)、吡虫啉(imidacloprid)、丁硫克百威(carbosulfan)、噻嗪酮(buprofezin)和呋虫胺(dinotefuran)等。

4 水稻用杀虫剂研究与开发

由于许多害虫可以影响水稻生产,所以广谱性的产品在水稻用杀虫剂市场往往占据统治地位。早期使用的对硫磷和林丹很快被20世纪60年代上市的有机磷类和氨基甲酸酯类产品所替代。不过,害虫已经对这些产品产生了抗药性。除了醚菊酯和乙氰菊酯等个别产品外,拟除虫菊酯类杀虫剂通常不用于水稻,因为它们对水生生物的毒性很高。1986年,醚菊酯(etofenprox;商品名Trebon)上市;1987年,乙氰菊酯(cycloprothrin;商品名Cyclosal)上市。醚菊酯提供广谱的杀虫作用;而乙氰菊酯更专注于防治水稻蝽象和象鼻虫。由于缺乏击倒作用,所以排除了苯甲酰脲类杀虫剂用于水稻。20世纪80年代,在水稻上,几乎没有新化学类型的杀虫剂上市。

1991年,吡虫啉(imidacloprid;商品名Admire)上市。该产品速效、广谱,与传统杀虫剂不同,它具有不同的作用机理,更重要的是,它拥有内吸性和长残效作用,因此可用于水稻育苗箱,其活性甚至可以延续到移栽后的植株,并使农民在水稻移栽后不必立即施用杀虫剂。目前,60%以上的水稻面积都在育苗箱使用过杀虫剂。继吡虫啉之后,其他新烟碱类杀虫剂也陆续上市,尤其是1995年武田(现住友化学)上市了烯啶虫胺(nitenpyram),不过该产品防治谱较窄;1999年,先正达上市了噻虫嗪;2000年,拜耳上市了噻虫啉(thiacloprid);2002年,三井化学上市了呋虫胺;2002年,武田上市了噻虫胺(商品名Dantotsu)等。所有这些产品目前在水稻用杀虫剂市场均获得了一定的市场份额。新烟碱类杀虫剂可有效防治刺吸式口器害虫和咬食性害虫等,因此,它们能有效防治许多重要的水稻害虫,如飞虱、叶蝉和象鼻虫等。

继吡虫啉之后,多个其他不同作用机理的杀虫剂上市,如安万特于1993年上市了氟虫腈(fipronil)。氟虫腈虽不及吡虫啉广谱,但也具有内吸性和持效作用,可将杀虫活性由育苗箱延续到移栽后的植株上。2000年,日本化药上市了环虫酰肼(chromafenozide;商品名Matric)。这是一个昆虫生长调节剂,用于蔬菜、水稻、茶树和果树等。

随着新烟碱类杀虫剂的成功开发,杀虫剂研究的焦点转移到对刺吸式口器害虫不同作用机理的研究上。2003年,石原产业上市了氟啶虫酰胺(flonicamid),它虽然与新烟碱类杀虫剂具有同样的化学类型,但其作用机理不同。其具有内吸和渗透作用,拥有快速拒食活性。

2008年,拜耳上市了螺虫乙酯(spirotetramat),不过,该产品的重点市场不在水稻。2012年,陶氏益农上市了氟啶虫胺腈(sulfoxaflor),防治刺吸式口器害虫,这是昆虫烟碱型乙酰胆碱受体激动剂。2014年,明治制果上市了防治刺吸式口器害虫的杀虫剂afidopyropen;该产品现由明治制果和巴斯夫共同开发。

尽管Bt棉花和玉米成功开发,但鳞翅目害虫防治的更多选择也一直是开发的重点,许多该类产品的上市让水稻用杀虫剂市场因此而受益。最近上市了多个防治水稻鳞翅目害虫的杀虫剂,如巴斯夫/日本农药共同开发的氰氟虫腙(metaflumizone)于2007年上市,它提供了新颖的作用机理,通过阻塞昆虫神经系统的钠通道而致效。拜耳/日本农药共同开发的氟苯虫酰胺(flubendiamide)于2007年上市,商品名Takumi,用于水稻等许多作物。杜邦/先正达共同开发的氯虫苯甲酰胺(chlorantraniliprole)和溴氰虫酰胺(cyantraniliprole)先后于2008年和2012年上市。氟苯虫酰胺、氯虫苯甲酰胺和溴氰虫酰胺皆为鱼尼丁受体作用剂。先正达参与开发氯虫苯甲酰胺和溴氰虫酰胺的复配产品。溴氰虫酰胺既可防治鳞翅目害虫,也能防治刺吸式口器害虫。

2016年,日本农药上市了杀虫剂pyriprole(商品名Nexus),防治半翅目和鞘翅目害虫。2017年,杜邦开发的三氟苯嘧啶(triflumezopyrim;商品名Pyraxalt、佰靓珑)在中国率先上市。

表4 最近上市的主要水稻用杀虫剂

|

上市时间(年) |

有效成分 |

商品名 |

开发公司 |

防治谱 |

|

2012 |

溴氰虫酰胺(cyantraniliprole) |

Cyazapyr |

杜邦 |

鳞翅目害虫、刺吸式口器害虫 |

|

2012 |

氟啶虫胺腈(sulfoxaflor) |

Closer |

陶氏益农 |

刺吸式口器害虫 |

|

2014 |

afidopyropen |

|

明治制果、巴斯夫 |

刺吸式口器害虫 |

|

2016 |

pyriprole |

Nexus |

日本农药 |

半翅目害虫 |

|

2017 |

三氟苯嘧啶(triflumezopyrim) |

DPX-RAB55 |

杜邦 |

飞虱 |

目前开发中的水稻用杀虫剂还有:三井化学和巴斯夫正在开发广谱杀虫剂broflanilide,用于水稻等许多作物;杜邦正在开发dicloromezotiaz,用于防治水稻、果蔬等作物上的咀嚼式口器害虫;拜耳正在开发双酰胺类杀虫剂tetraniliprole,用于水稻等许多作物;日本农药正在开发benzpyrimoxan;明治制果正在开发flupyrimin,不仅用于水稻,还可以用于非作物领域。

表5 开发中的水稻用杀虫剂

|

有效成分 |

开发公司 |

开发代号 |

防治谱 |

其作作物 |

|

broflanilide |

三井化学、巴斯夫 |

MCI-8007 |

鳞翅目、鞘翅目害虫 |

果蔬、大豆 |

|

dicloromezotiaz |

杜邦 |

DPX-RDS63 |

咀嚼式口器害虫 |

果蔬 |

|

tetraniliprole |

拜耳 |

BCS-CL73507 |

鳞翅目、鞘翅目害虫 |

玉米、果蔬 |

|

benzpyrimoxan |

日本农药 |

NNI-1501 |

|

|

|

flupyrimin |

明治制果 |

ME5382 |

蟑螂、家蝇 |

非作物 |

5 水稻用杀虫剂市场展望

综合考虑影响水稻用杀虫剂市场的诸多因素,未来该市场仍具备增长的潜能。根据Phillips McDougall公司预测,2021年水稻用杀虫剂市场的销售额将达20.19亿美元,2016—2021年实际复合年增长率为3.6%(基于2016年汇率)。

表6 全球水稻用杀虫剂的市场预测

|

2011—2016年 |

2016年销售额 |

2021年销售额(亿美元) |

2016—2021年 |

|

-1.0 |

16.93 |

20.19 |

+3.6 |

由于水稻是日本的重要作物,加之水稻用农药价格较高,因此,日本将继续在水稻用杀虫剂市场占据领先地位,并将继续成为新产品上市的主要靶标市场。因为日本的水稻面积趋于稳定,所以在可预见的未来,日本有望在水稻用杀虫剂市场继续占有较大的份额。

亚洲其他地区对水稻用杀虫剂的市场需求稳定,因为虫害暴发,作物损失较为严重。其主要问题是抗性的发展和价格的压力,前者创造了新产品上市的需求,而后者又抑制了新产品的成功商品化。经济发展及农场经济的力量在水稻用杀虫剂市场发展中担纲重要角色。

由于农药管理趋严,特别是中国和泰国等对一些老的、用量大的有机磷农药的严格管理,已经驱动了水稻用杀虫剂销售额的提升。另外,中国政府为提高水稻产量采取了一系列措施,应该也能推动中国水稻用杀虫剂市场的增长,特别是那些作用机理不同于目前占市场统治地位的广谱杀虫剂,或者是能够解决抗性问题的产品,它们的市场往往增长较快。

许多含Bt基因的水稻对螟虫和卷叶螟等主要害虫具有抗性,虽然这些水稻品种还没有上市,但它们已处于开发的后期阶段。显然,一旦这些水稻品种获准上市,被种植者所接受,未来将对传统水稻用杀虫剂市场造成不利影响。然而,中国和印度对转基因性状登记在粮食作物上颇为犹豫,这可能也阻碍了转基因性状的商品化。

由于发展和出口的驱动,特别是中国、泰国和越南市场的发展,未来全球水稻用杀虫剂市场增长总体向好。水稻用杀虫剂市场有望多方受益:随着泰国稻米去库存的完成,市场需求增加,稻米价格恢复;日本和韩国的市场环境将更加稳定;印度市场需求增加等。另外,印尼和马来西亚开展水稻自给自足项目,也应该能使水稻用杀虫剂市场受益;新产品上市也增加了水稻用杀虫剂的销售额,尤其像溴氰虫酰胺这样的大单品,而那些目前仍在开发阶段的产品,未来也有望带来市场增量。

农药快讯, 2018 (14): 33-36.