在经历了连续几年的低迷之后,2017年我国农药行业管理监督政策推新、市场供需结构转变、行业优势资源整合、环保安监重压升级,国内市场在这一年表现出较大的起伏变化。在这样复杂的大环境下,无论是原药企业还是制剂企业都面临着巨大的压力,同时机遇也逐渐呈现。

在这样大背景下,农药行业呈现以下特点:

1 除草剂领跌,农药产量首次出现减少;杀菌剂引领增长,从而贴合农业"提质"发展新理念

表1 中国农药产量统计表

|

分类 |

全国产量(吨) |

同比(%) | |

|

本年累计 |

去年同期 | ||

|

化学农药原药 |

294.1 |

322.1 |

-8.7 |

|

杀虫剂原药 |

59.7 |

54.0 |

+10.5 |

|

杀菌剂原药 |

17.0 |

14.9 |

+14.6 |

|

除草剂原药 |

114.8 |

142.6 |

-19.5 |

来源:国家统计局。

据国家统计局统计,2017年全国累计生产农药294.1万吨,同比下降8.7%。这是中国农药行业新世纪以来第1次出现产量同比下降的情况。其中,除草剂作为最大类的农药品类,领跌了产量走势,为114.8万吨,同比下降19.5%。杀虫剂产量为59.7万吨,同比增长10.5%,占农药总产量的20.3%。杀菌剂产量为17.0万吨,同比增长14.6%,占农药总产量的5.8%。

三大类农药中,大宗品种产量有升有降。根据下游市场需求以及环保核查和冬季停限产导致的产业链紧张,各大品种产量升降差异很大。其中,毒死蜱、乙酰甲胺磷、2,4-滴等品种产量同比增长较快,而草甘膦、乙草胺和多菌灵等品种小幅下降。

2 国内和出口市场冰火两重天,国内提前3年实现零增长目标,需求已达到天花板;出口实现恢复性增长

据初步统计,2017年主要农作物病虫草鼠害总发生65亿亩次,防治面积81亿亩次。全年总体处于中等偏重发生。随着国家农药化肥零增长政策的进一步贯彻实施,高效、低毒、环保农药品种的比例不断增大,国内农药使用量不断下降,终端使用市场规模已经触顶。根据农业农村部数据显示,我国农药使用量零增长目标已经提前3年实现。随着使用技术的提升,机械化、智能化施药体系不断完善,未来用量只减不增。

由于国内农药使用市场规模的下滑,农药进口也小幅下降。2017年,中国共进口农药8.3万吨,同比下降1.3%,进口金额6.80亿美元,同比增长1.1%。其中,杀虫剂进口量为1.0万吨,同比下降14.0%,进口金额1.30亿美元,同比下降14.0%;杀菌剂进口量为2.8万吨,同比增长13.9%,进口金额2.75亿美元,同比增长8.9%;除草剂进口量2.2万吨,同比增长3.9%,进口金额1.29亿美元,同比下降4.0%。

表2 2017年全国农药行业进出口贸易总额及贸易差(亿美元)

|

行业及产品名称 |

进出口贸易总额 |

贸易顺(逆)差 | ||||

|

2017年累计 |

去年同期 |

同比(%) |

2017年累计 |

去年同期 |

同比(%) | |

|

农药 |

54.46 |

43.90 |

+24.1 |

40.85 |

30.43 |

+34.2 |

|

其中 杀虫剂 |

12.98 |

11.04 |

+17.6 |

10.38 |

8.01 |

+29.6 |

|

杀菌剂 |

8.83 |

7.83 |

+12.8 |

3.33 |

2.78 |

+19.8 |

|

除草剂 |

29.69 |

22.44 |

+32.3 |

27.12 |

19.75 |

+37.3 |

表3 2017年全国农药进出口统计表(万吨,亿美元)

|

行业及产品名称 |

进口 |

出口 | ||||||

|

数量 |

同比(%) |

金额 |

同比(%) |

数量 |

同比(%) |

金额 |

同比(%) | |

|

农药 |

8.3 |

-1.3 |

6.80 |

+1.1 |

163.2 |

+16.5 |

47.65 |

+28.2 |

|

其中 杀虫剂 |

1.0 |

-14.0 |

1.30 |

-14.0 |

31.6 |

+15.6 |

11.68 |

+22.6 |

|

杀菌剂 |

2.8 |

+13.9 |

2.75 |

+8.9 |

11.5 |

+7.3 |

6.08 |

+14.6 |

|

除草剂 |

2.2 |

+3.9 |

1.29 |

-4.0 |

113.5 |

+17.6 |

28.40 |

+34.7 |

中国作为农药出口大国,由于海外市场表现低迷,出口经历了连续两年的大幅下滑。2017年,随着海外市场去库存过程结束,需求逐步回暖,出口出现了恢复性增长。根据海关总署统计,2017年中国累计进出口贸易总额54.46亿美元,同比增长24.1%;贸易顺差为40.85亿美元,同比增加34.2%。

2017年,中国共出口农药163.2万吨,同比增长16.5%,出口金额47.65亿美元,同比增加28.2%,其中,杀虫剂出口量为31.6万吨,同比增长15.6%,出口金额11.68亿美元,同比增长22.6%;杀菌剂出口量为11.5万吨,同比增长7.3%,出口金额6.08亿美元,同比增加14.6%;除草剂出口量为113.5万吨,同比增加17.6%,出口金额为28.40亿美元,同比增加34.7%。

3 行业规模进步增长,两极分化进一步凸显

据国家统计局数据显示,2017年,中国农药行业主营业务收入达到3,080.1亿元,同比增长11.8%,利润总额达到259.6亿元,同比增长25.0%。化学原药利润总额同比增长12.1%,生物化学农药及微生物农药同比增长10.0%。

从上市公司表现来看,与2016年冰火两重天的局面不同,目前已经披露业绩的农药上市公司中绝大部分企业都盆满钵满。其中,红太阳、诺普信、辉丰股份、雅本化学、江山股份、新安化工等利润增速超过了100%。

在行业整体利润大幅上涨,规模以上企业、上市公司业绩飘红的同时,规模小、技术落后、市场需求不畅的企业经营困难。2017年规模以上企业亏损64家,亏损额达到10.53亿元,同比增长46.6%。

表4 2017年农药行业经济指标(亿元)

|

行业类别 |

行业总资产 |

同比(%) |

主营业务收入 |

同比(%) |

利润总额 |

同比(%) |

|

农药制造业 |

2,655.03 |

+9.0 |

3,080.13 |

+11.8 |

259.59 |

+25.0 |

|

化学农药制造业 |

2,359.81 |

+8.2 |

2,748.70 |

+12.1 |

233.60 |

+28.4 |

|

生物化学农药及微生物农药制造业 |

295.22 |

+16.7 |

331.44 |

+10.0 |

25.99 |

+1.1 |

来源:国家统计局。

表5 2017年我国规模以上农药企业亏损情况

|

行业类别 |

企业数(个) |

亏损企业数 |

亏损额 |

亏损面 | ||

|

2017年 |

同比(%) |

2017年 |

同比(%) |

2017年 | ||

|

化学农药制造业 |

820 |

64 |

-15.8 |

10.53 |

+46.6 |

7.80 |

|

化学原药制造业 |

676 |

56 |

-17.6 |

10.15 |

+57.2 |

8.28 |

|

生物化学农药及微生物农药制造业 |

144 |

8 |

0.0 |

0.38 |

-48.0 |

5.56 |

来源:国家统计局。

4 环保政策将农药行业供给侧改革带入深水区,供应受限,价格增长,价格指数达到高位

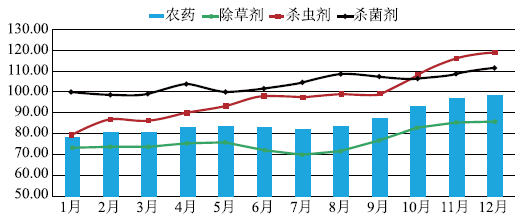

图1 2017年中国农药价格指数走势

在经历了连续几年的低稳发展之后,2017年我国农药行业在管理监督政策推新、市场供需结构转变、行业优势资源整合、环保安监重压升级等大环境下,农药价格指数表现出较大的起伏变化。

据中国农药工业协会监测数据显示,农药价格指数(CAPI)在2017年整体呈增长态势运行。其中,有两个阶段的上涨,第1阶段出现在年初春节之后,需求增加,市场回暖,尤其体现在3、4、5月份的实际成交价格上,其中5月份农药价格指数(CAPI)出现第1个峰值83.62,较年初增长6.60%,随后有所下跌。第2阶段是自下半年8月份开始的市场大回暖,由于受环保、安监等持续重压,上游原材料和中间体市场供应紧张,价格持续上涨,导致农药原药企业成本增加、开工减少,大部分产品供不应求,加之四季度采暖期多地的停限产政策更为严格,原药产品成交价格不断大幅上涨,价格指数(CAPI)于12月份达峰值,为98.01,这也是近3年以来最高值,环比增长1.84%,同比增长31.81%,较年初增长24.95%。

除草剂方面,据中国农药工业协会统计,2017年12月份除草剂价格指数(CAPI)为85.47,环比上涨1.19%,同比上涨24.55%,较年初1月份增长16.99%。一季度除草剂价格指数整体平稳运行,基本维持在73.0~74.0之间;二季度在市场需求带动下有所回涨;6、7月份由于需求减弱、企业停工检修增多,价格回落明显,指数于7月份达最低值69.80,较年初1月下跌4.46%;8月份开始快速回涨,并于12月份达最高值85.47,其中8、9、10、11月份月度环比增长率分别为2.19%、7.62%、7.98%和11.17%。

2017年,杀虫剂价格指数(CAPI)整体亦大幅回升,在三大类中涨幅最大。12月份,杀虫剂价格指数达119.16,为近3年最高值,环比上涨2.71%,同比大涨59.61%,较年初1月份上涨51.05%。整体来看,除3月和7月略有小幅下跌(环比分别下跌1.02%和0.20%)外,杀虫剂价格指数基本维持不断上涨态势。

杀菌剂价格指数(CAPI)2017年在波动中上涨。据中国农药工业协会统计,2017年12月份杀菌剂价格指数为111.35,环比上涨2.36%,同比上涨13.62%,较年初1月份上涨11.27%,为近3年来最高值,首次突破111.0点。整体来看,2017年上半年杀菌剂价格指数波动较小,基本维持在98.0~103.5之间;进入下半年,受行业整体影响,杀菌剂产品原药成交价格上涨显著,8~11月份维持在106.5~109.0之间波动,处于高位,并于12月份持续上涨至最高值。

生产端,由于上游产能受限、供给紧张而出现了价格上涨过快,但是终端对价格上涨不买账,双方博弈,持续下去对农业生产造成影响。

5 全球抱团取暖应对行业寒冬,国内跟进

2016—2017年农药行业最大的并购重组事件为中国化工集团对先正达的收购、陶氏化学和杜邦公司合并、拜耳并购孟山都三大事件。随着跨国巨头的并购整合,先前的六大领先巨头的格局彻底告别历史舞台,全球农药发展即将迎来新纪元。除此之外,国内行业也纷纷跟进重组步伐,包括:

1月10日,湖北沙隆达股份有限公司发布公告称,公司拟向中国化工农化总公司发行股份购买其拟持有的ADAMA AGRICULTURAL SOLUTIONS LTD的100%股权。本次ADAMA的100%股权的作价为人民币184.7亿元。

1月10日,江西禾益化工股份有限公司发布公告称,与深圳市融信南方投资有限公司、江苏常隆农化有限公司及江苏常隆化工有限公司签署《股权转让协议》,公司拟以1.65亿购买融信南方持有的常隆农化49%股权。收购金额1.65亿元。

浙江新安与浙江嘉化能源化工股份有限公司各出资人民币212.53万元共同收购浙江嘉化集团股份有限公司持有的嘉兴市泛成化工有限公司100%股权,并各出资787.47万元进行同比例增资,这样嘉化能源和新安股份各持有泛成化工50%股份。

2月13日,利尔化学股份有限公司与王良芥等签订了《股份转让意向协议书》,公司拟以自有资金11,250万元人民币受让包括转让方在内的湖南比德生化科技股份有限公司股东所持有的比德生化45%的股份,成为比德生化第一大股东。

北京颖泰嘉和生物科技股份有限公司将其在巴西农化公司CCAB Agro S.A.的全部股份出售给法国InVivo公司,InVivo公司是法国Union InVivo集团的下属公司。

南京红太阳股份有限公司发布公告称,拟以自有资金7,280万元(税前)收购山东科信生物化学有限公司70%股权。

山东胜利股份有限公司发布公告称,与江西大刚汽车集团有限公司签署协议,将持有的山东胜邦绿野化学有限公司的96.25%股权全部转让给大刚集团。

托球股份2月16日发布公告称,该公司拟以2,135.03万元收购江苏托普锂新材料科技有限公司100%股权。

2017年9月27日,兴发集团与仙隆化工签署了《股权收购意向协议书》,公司有意以现金方式控股收购仙隆化工持有的内蒙古腾龙生物精细化工有限公司不低于51%的股份。

行业的整合远不止于此,随着行业门槛的不断提高,企业之间的兼并重组,落后企业退出市场的步伐将进一步加速。

6 开发绿色农药、环保剂型、生产过程向着清洁化、自动化、安全化发展已成为行业共识。高效、低毒、低残留新型农药具有巨大的市场空间

如图所示,2015—2017年,国内以水基化为代表的制剂的登记逐渐成为了行业的主流。悬浮剂、水分散粒剂等环保制剂排在了登记的前列,而传统的乳油、粉剂等剂型从过去的垄断地位,已经退居到第5位。

图2 2017年中国农药制剂登记示意图

7 政策形势

2017年,新的《农药管理条例》以及配套的5个管理办法出台。国家对农药的管理集中在控、压、限、移、减、管六个字上。控制农药企业数量,减少登记农药产品数量,限制使用高毒高风险农药,引导农药企业进入化工园区,减少化学农药用量,强化农药市场监管。

《农药工业大气污染物排放标准》制定,《排污许可证管理暂行规定》制定,环境保护税法已经颁布实施,《农药工业水污染物排放标准》也已出台,农药行业涉及的相关环保政策越来越严格。

随着农药使用及管理政策日趋严格,传统的高毒、低效农药将加快淘汰,高效、低毒、低残留的新型环保农药成为行业研发重点和主流趋势,农药剂型向水基化、无尘化、控制释放等高效、安全的方向发展,水分散粒剂、悬浮剂、水乳剂、缓控释剂等新剂型加快研发和推广。高效、安全、经济、环境友好的农药新产品的推广将有效促进我国农药产品结构的优化调整,在满足农业生产需求的同时降低对于环境的影响。

2017年以来,环保高压态势以及多地化工厂发生安全事故,导致部分原材料、中间体和原药企业停产和限产,原材料、中间体价格大幅上涨,严重影响到下游原药企业生产和原药价格。原药供应紧缺已经成为主流行情,部分农药中间体和原药企业已经限产、停产多月,下游的制剂企业及外贸交易也受此影响较大。行业人士认为,环保等压力或将长期存在,由此导致的原药涨价或将加速农药行业上下游产业链整合,未来国内农药企业通过兼并重组抱团取暖将是发展的一种选择。

根据以上数据及分析,我们认为,2017年,我国农药生产量足以保证全国农业生产使用,农药价格和农药价格指数(CIPA)增长明显,高毒农药产量控制较好,热点产品登记及企业产能增长较快。整体来看,企业整体运行稳定,各农药企业对行业的总体运行情况保持乐观态度。

8 预测

2018年,根据全国农技推广中心预计,全国重大病虫害总体呈偏重发生趋势;水稻重点关注两迁害虫、螟虫、稻瘟病;小麦重点关注赤霉病、条锈病和穗期蚜虫;玉米重点关注粘虫、棉铃虫、玉米螟、大斑病;马铃薯重点关注晚疫病;蝗虫要重点关注飞蝗在局部地区的集中危害。上述病虫害受气候因素影响较大,都有重发流行的风险。农田杂草偏重发生,特别关注南方直播稻田抗性杂草问题。农区鼠害中等偏重发生,但要特别关注种植业结构调整区鼠害危害。

重大病虫害偏重发生,农业对农药的需求保持稳定增长趋势,在国家环保及农药管理新政下,农药企业兼并重组抱团取暖现象将增多,部分不具备竞争力的农药企业可能无法生存,而强者恒强格局将长期存在。

农药快讯, 2018 (15): 21-23.