孟山都可谓拥有天使面孔(从事的是朝阳产业可持续农业),魔鬼身材(拥有深厚的科技功底,融合化学、基因和大数据科学)。孟山都各方面条件如此优秀,则进可以三分天下,退可以待价而沽。

农业是民生之本,人不能不穿衣,更不能不吃饭。随着地球上人口越来越多,耕地却越来越少,从事农业的农民也越来越少。据孟山都介绍,2015年地球上有73亿人口,到2030年将会增长到85亿。目前人均耕地面积是1/2英亩,到2050年将减少到不足1/3英亩。怎么通过更少的土地和农民养活更多的人口是人类长期需要面对的问题。同时,随着收入水平的提高,人们对健康也越来越关注,包括农药残留、转基因食品安全性等问题。

农业巨头孟山都公司(Monsanto)一方面因为大幅提高了土地出产,提高了农民的生产效率和生活水平,成为几十亿农民朋友的天使救星,另一方面也因农药和转基因问题广受质疑,甚至被当成魔鬼野兽。隐在幕后的孟山都到底是什么面目?现在,让我们一起揭开它的神秘面纱,看看它到底是美女还是野兽?

因涉"制毒"曾颇受争议

在孟山都成为农化产品巨头之前,它在化工领域就颇受争议。这家1901年成立于美国密苏里州圣路易斯的公司,是越战时期美军使用的生化武器“橘剂”(Agent Orange)的主要生产商。越战期间,美军在越南大量使用“橘剂”(也叫”落叶剂”),用以对付丛林中抵抗的士兵。橘剂含有剧毒成分“戴奥辛”(Dioxin),它至今仍对越南民众产生遗害,同时对参加越战的美国士兵也造成了严重伤害。此外,孟山都还生产剧毒农药DDT(1972年被禁止)、备受争议的牛生长激素、多氯联苯物PCBs和可能致癌的糖精阿斯巴甜(Aspartame)。

就在7月19日,有媒体报道“百事可乐营收连续下滑,不顾致癌质疑重启阿斯巴甜”。说的就是孟山都以前生产的,我们小时候很多穷人家里都吃过的糖精。阿斯巴甜是代糖的一种,其甜度为蔗糖的150~200倍,但却几乎不含热量和碳水化合物,因此也被百事可乐、可口可乐等碳酸饮料企业用来制作低糖、零度产品。所以,以后大家看到零度可乐、无醇啤酒的时候就要想一想了。

为摆脱"制毒"开始战略转型

为了摆脱“制毒”企业的帽子,孟山都决定战略转型。从1980年代开始,孟山都剥离了化工和塑料部门,收购了种子公司,在转基因研究上发力,最终成功转型成为一家农产品公司。孟山都公司的主要业务包括:种子和性状(包括转基因和传统育种)、植物保护(杀虫剂和除草剂)和大数据科学(智慧农业)。看今朝想从前,善之与恶,相去若何!

孟山都网站是这么介绍自己的:我们全球约22,000名员工专注于如何为大家提供健康营养的食物。您享受的美味佳肴中就有我们为之付出的努力。我们帮助农民以可持续发展的方式实现每亩地的最大收益,争取每一季的丰收,最终为大众提供安全的、价格实惠的食物。孟山都2015年全球销售额150亿美元,列财富500强第189名,是世界农化头牌。其种业收入几乎是第2名杜邦先锋(DuPont Pioneer)和第3名瑞士先正达(Syngenta)种业收入的总和。

孟山都宣传片也很富“感染力”,通过对比千百年来农民兄弟是多么缺少技术和工具因而只能靠天吃饭、生活辛劳窘迫,到使用孟山都的产品和技术后,世界各地农民生活品质和子女教育得到显著提升,来凸显孟山都的社会、商业和环境价值。极具形象和冲击力的对比画面,甚至会让初看者潸然泪下。这也是孟山都一直极力宣传和努力打造的希望传递给公众的“阳光甜美”印象。

通过上面的追根溯源,我们揭开了罩在孟山都脸上的神秘面纱。孟山都可谓拥有天使面孔(从事的是朝阳产业可持续农业),魔鬼身材(拥有深厚的科技功底,融合化学、基因和大数据科学)。孟山都各方面条件如此优秀,则进可以三分天下,退可以待价而沽。

待字闺中 何时出嫁

何时出嫁?孟山都从1994年第一款转基因种子产品“耐草甘膦大豆”获美国农业部批准以来,正式华丽转身,至今也是桃李芳龄,花信年华,正待字闺中。

2016年5月23日,德国拜耳(Bayer)拿出溢价20%,每股122美元,总价620亿美元的彩礼向孟山都提亲(发出收购要约),却被孟山都以彩礼太薄(出价太低)拒绝;7月14日,拜耳提价至每股125美元全现金收购,附带如果家长不同意愿支付15亿美元分手费(监管机构反垄断调查不通过的赔偿),再度示好孟山都,一周后再度被以财务不满意拒绝,但孟山都表示仍对与拜耳或其他竞购方(已披露的为巴斯夫BASF)继续磋商持开放态度。

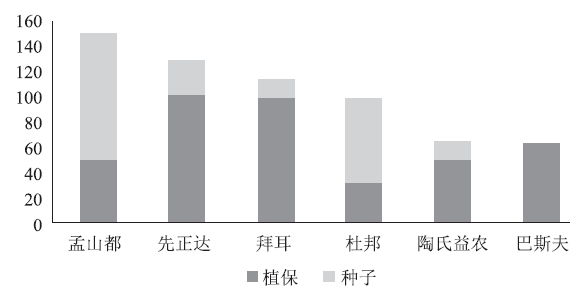

在分析拜耳求购孟山都的动机之前,我们先来看看当今全球农化市场的局势。目前,全球农化市场被六家巨头企业所主宰,这六家巨头在植保(农药为主)与种子(转基因作物为主)领域各有擅长,各自占据领先地位。以下是这六家企业2015年的营收水平:

图1 全球农化六大巨头2015年销售额统计(亿美元)

去年12月,杜邦和陶氏化学已宣布合并,预计今年下半年完成。合并后的杜邦陶氏暂列全球农化市场老大位置。结合目前的农化行业周期和市场竞争情况,我认为,拜耳收购孟山都的动机主要有以下两点:

拜耳希望增强种子业务,以迎接未来潜力巨大的粮食供应市场。去年6月,拜耳已经完成了对印度种子企业SeedWorks的收购,帮助其提前布局印度这一人口巨大的粮食市场。而本次求购的孟山都是全球最大的种子企业,无论在技术、产品和市场上都在世界上占有绝对领先地位。

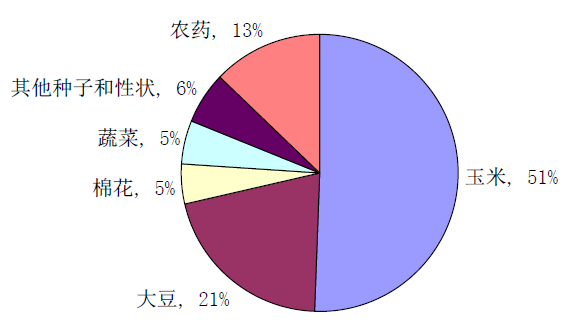

另外,从孟山都的种子产品线来看,其主要产品为玉米(占大半销售额)、大豆、蔬菜和棉花等;而拜耳目前主要产品依次为棉花、油菜、大米、蔬菜等,两者的产品线重叠不大。若能收购孟山都,拜耳将成为全球种子领域的绝对霸主。

从市场竞争的角度看,全球农化巨头之间的角力已进入白热化,可谓此消彼长。加之,目前全球农产品价格下降,农民对高档农化产品的需求降低,这些巨头的营收都受到了不同程度的影响。并购整合成为它们维持自身竞争力的无奈也是必然之举。

图2 2016财年孟山都毛利润分布(来源:UBS)

孟山都去年率先发难,求购全球植保第一、种子第三的先正达,却遭拒;随后去年底,杜邦与陶氏化学突然“闪婚”,震惊农化圈,两者在植保与种子领域构成强力互补;今年2月,先正达投奔中国化工,拥抱潜力巨大的中国市场;今年3月,传闻巴斯夫意图从陶氏化学手中抢走杜邦,盯上杜邦的种子业务,以失败告终;今年5月,拜耳向孟山都提出了收购要约,现在仍在接洽中。

孟山都种子强,植保较弱;拜耳植保强,种子弱。两者具有很强业务互补性,合并后的公司也将成为植保与种子的双料老大。另外,孟山都近来业绩也处于下滑状态,收购兼并的倾向也大一些。因此,无论出于业务发展和互补的战略考虑,还是鉴于目前市场上可合并的巨头已为数不多的现状,孟山都都是拜耳兼并的理想选择。

孟山都再拒拜耳 彩礼需几何

彩礼几何?我们无法知道孟山都的心理价位,但是我们有两个途径可以做合理的推断。一个是市场行情相对价值,另一个更重要的是孟山都CEO休•格兰特(Hugh M. Grant)在2016年6月29日公司三季度业绩说明会上阐述的股东自己的价值认定理念,也是他一直坚持的确保股东价值最大化的原则。

去年2015年12月,美国化工巨头陶氏化学与杜邦宣布1,300亿美元的惊天大合并(有望在今年下半年完成);今年2月,农业化学品生产商瑞士先正达看上了中国市场,被中国化工集团(ChemChina)以逾430亿美元收购。

孟山都也提出以更高的报价470亿美元(现金+股票)收购先正达,不过失败了。剩下的行业巨头还有:以转基因技术闻名的美国生物技术公司孟山都,德国化工制药公司拜耳和德国化工企业巴斯夫。

中国化工430亿美元现金收购先正达,较上一交易日溢价20%(创中企海外收购之最),分手费30亿美元,相当于交易规模的7%。先正达之所以选择了报价比孟山都更低的中国化工是因为看中了中国广大的市场以及中国公司开出的极具诱惑力的条件。

拜耳最初5月时给孟山都122美元/股的报价,较上一交易日溢价也是20%,给孟山都15亿美元分手费,相当于该交易规模的2.3%左右。如果按照7%计算,孟山都满意的分手费应该在50亿美元左右。

关于孟山都对自己价值的认定,我们可以听听孟山都的CEO休•格兰特在三季度业绩说明会上是怎么说的。正好我也为写作这篇文章专门参加了这次会议,可以分享一手信息。

在这次电话会议上,来自JP摩根的分析师杰弗瑞(Jeffrey J. Zekauskas)询问了休•格兰特关于孟山都的价值创造的观点,“当你考虑来自其他公司的收购报价时,你是否考虑到在如此萧条的农业环境中未来3~5年的交易价格又会如何?或者你和董事会关于农业经济环境有更乐观的看法因而对公司内在价值有不同的认识?”

限于监管规定,休•格兰特委婉表达了他的真实想法,他谈到:“我们做的是农业生意。我们开发技术看的是10年甚至更长。我们上市也已经15年了,起起伏伏走到今天。人们不应该只看农业经济的下降周期。如果考虑这些涨涨跌跌的高峰和低谷,农民可能根本就不会种地了。所以,我认为评估孟山都这样的农业公司,你不能看1个季度,1年。你需要有10年或20年的长远眼光。”

“这也是我们如何考虑开发新技术的,比如我们在微生物领域与丹麦公司诺微信展开的无可匹敌的合作,与日本住友商社开展的下一代野草控制性状领域的合作,与美国John Deere公司开展的车载无线互联物联网合作。”

“此外,我们投入20亿美元研发的智慧农业平台和APP——Climate Field View已经成为农业第一品牌,付费用户量正以2.5倍的速度增长,其中75%都是活跃用户。我们正考虑把农户、经销商、农产品和农用机械制造商,甚至我们的合作伙伴和竞争对手都整合到我们的数字农业平台,就像其他行业的APP一样。所有这些都没有体现在目前的股价市值中。”

我个人对休•格兰特的观点表示认同。我查阅了孟山都自上市以来的股价走势图,发现孟山都的股价高点出现在2008年和2014年,分别是139.95美元和126.52美元。UBS分析师给出的股价估值上限是137美元,中值是122美元。综合判断,孟山都对来自并购的心理价位可能大约在130美元左右。

基于当前和较长一段时间的农业经济下行压力和农化行业内部的竞争加剧,我个人看好孟山都的价值潜力以及它和拜耳的并购前景,除非巴斯夫等其他公司能给出比拜耳更有吸引力的要约。

一见钟情难 长远发展才是真

全球的农化企业包括美国、欧洲和亚洲近期都在整合。杜邦和陶氏化学整合了,其他几家也都在动作,整合是为了仍旧能保持优势具备竞争力。通过与孟山都高层的交流,我感觉孟山都整合目的还是为了企业能够有长远发展的动力而不是管理层套现。

其次没有谁钟情于谁一说,虽然孟山都拒绝了拜耳这次的要约,理由还是觉得拜耳低估了孟山都的价值,但是态度仍然是开放的,可能还会有下一轮谈判或者以其他的方式来合作。

孟山都决定同意被拜耳收购或者收购巴斯夫的农化业务都应当是一个综合的考虑,因素很多。要约的估值是否合理,合并带来的产品线、市场、研发能力是否可以让合并后的企业仍然具备在某方面的绝对竞争力,以及企业文化的相容性和整合难度,对现任管理层的冲击等。

农药快讯, 2016 (16): 51-53.