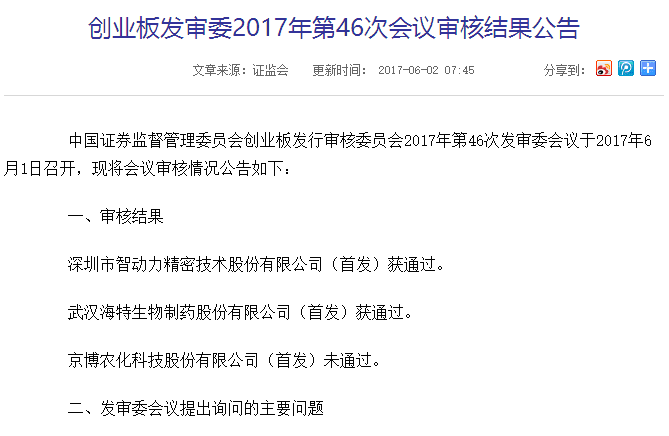

近日,记者从证监会网站获悉,总部位于山东滨州市博兴县的京博农化科技股份有限公司(下称京博农化)IPO被否,从证监会创业板发审委公告看,因中小股东利益及客户真实性等问题引证监会质疑。

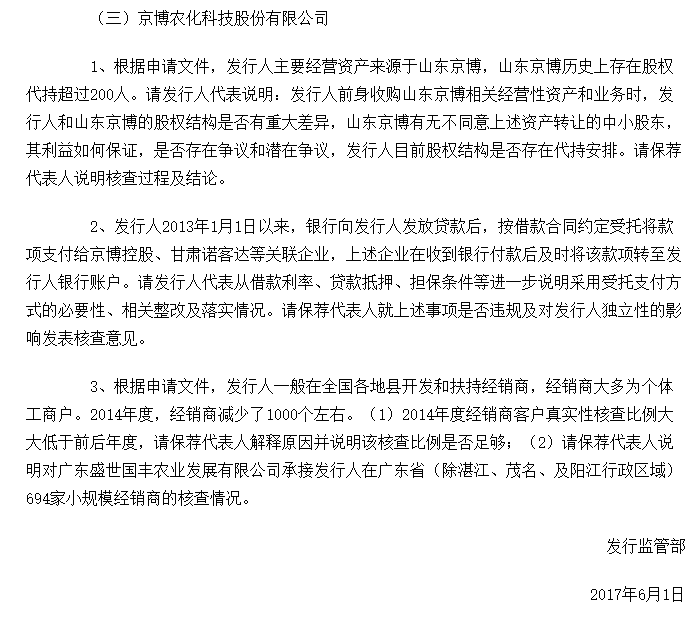

发审委会议对京博农化提出询问的主要问题主要有3个。发审委称,京博农化的主要经营资产来源于山东京博,山东京博历史上存在股权代持超过200人。所以京博农化需说明,前身收购山东京博相关经营性资产和业务时,公司和山东京博的股权结构是否有重大差异,山东京博有无不同意上述资产转让的中小股东,其利益如何保证,是否存在争议和潜在争议,公司目前股权结构是否存在代持安排。

京博农化2013年1月1日以来,银行向发行人发放贷款后,按借款合同约定受托将款项支付给京博控股、甘肃诺客达等关联企业,上述企业在收到银行付款后及时将该款项转至发行人银行账户。公司需从借款利率、贷款抵押、担保条件等进一步说明采用受托支付方式的必要性、相关整改及落实情况。

另外,京博农化一般在全国各地县开发和扶持经销商,经销商大多为个体工商户。2014年度,经销商减少了1,000个左右。2014年度经销商客户真实性核查比例大大低于前后年度,公司需解释原因并说明该核查比例是否足够;京博农化需说明对广东盛世国丰农业发展有限公司承接发行人在广东省(除湛江、茂名、及阳江行政区域)694家小规模经销商的核查情况。

预披露材料显示,京博农化此次拟登陆深交所创业板,发行4,010万股,募资约4.56亿元,主要投向1万吨/年环境友好型制剂项目、技术中心项目、制剂营销及科技服务网络建设项目和补充流动资金。

表1 京博农化募集资金将按照轻重缓急投资以下5个项目

|

序号 |

项目名称 |

投资总额(万元) |

募集资金投资额(万元) |

预计建设周期(月) |

|

1 |

制剂营销及科技服务网络建设项目 |

15,565.00 |

15,565.00 |

36 |

|

2 |

500吨/年绿色高效杀虫剂原药项目 |

8,835.00 |

8,835.00 |

12 |

|

3 |

1万吨/年环境友好型制剂项目 |

10,866.00 |

10,866.00 |

12 |

|

4 |

技术中心项目 |

9,800.00 |

9,800.00 |

18 |

|

5 |

补充流动资金项目 |

9,500.00 |

9,500.00 |

— |

|

合计 |

54,566.00 |

54,566.00 |

— | |

其中,“500吨/年绿色高效杀虫剂原药项目”具体是在公司现厂区内新建年产500吨茚虫威原药生产车间及附属配套设施,目的是扩大茚虫威原药产能,提高产业规模化程度,增强规模效应,提升公司盈利能力;“1万吨/年环境友好型制剂项目”是在公司现厂区内新建年产1万吨环保型制剂生产线及辅助设施,具体为,悬浮剂生产线3条(2,670吨),水分散粒剂及可湿性粉剂生产线3条(1,630吨),颗粒剂生产线2条(5,500吨),干悬浮剂生产线1条(200吨)。

(世界农化网)