还记得2016年的“翘尾”现象吗?它至少让包括先正达在内的五大跨国公司对2017年的农药市场表示了“谨慎乐观”。然而,纷纷出炉的半年报并未完全兑现预言。预言常常会让“天气预报”显得更准,毕竟未来市场的不确定性因素较多。

2017年上半年,先正达和拜耳的农药销售额同比下降;陶氏益农同比持平;巴斯夫和杜邦同比增长。五大跨国公司呈现出“两涨两跌一持平”的格局。

2017年上半年,先正达包括农药、种子、草坪园艺化学防治、花卉种子等4项业务在内的总销售额为69.20亿美元,同比下降2.5%;但新产品的销售额同比大幅增长,增长率高达33%。期间,杀菌剂苯并烯氟菌唑(商品名:Solatenol、Trivapro)、嘧菌酯(Amistar)和苯醚甲环唑(Score),杀虫种子处理剂噻虫嗪(Cruise)、溴氰虫酰胺(Fortenza)等市场表现较好,有力地收窄了公司销售业绩的降幅。

2017年上半年,拜耳农药销售额为38.88亿欧元,同比下降8.2%。各产品类型涨跌互现,其中,除草剂和种子处理剂实现增长,而杀虫剂和杀菌剂出现下滑,杀菌剂的跌幅甚至超过了20%。巴西市场疲弱以及由于高库存导致的退货现象,是引发公司销售额下降的主因。总体而言,上半年,拜耳作物科学包括农药、种子和环境科学业务在内的总销售额为52.83亿欧元,同比下降3.1%。

无论是第一还是第二季度,巴斯夫的农药销售额均取得了4%以上的增长,这是让其他跨国公司比较羡慕的销售业绩。2017年上半年,巴斯夫实现农药销售额33.81亿欧元,同比增长4.4%。销量和汇率成为带动增长的积极因素,产品价格虽然有所下降,但不足以改变公司的增长态势。北美、东欧和亚洲成为公司业绩增长的“福地”。

第二季度,陶氏益农的农药销售额同比持平。除草剂氟氯吡啶酯的销售额同比翻了近一番;杀虫剂氟啶虫胺腈由于在美国重获登记,市场增长显著。上半年,陶氏益农包括农药和种子在内的总销售额同比下降0.8%,为31.97亿美元。

提起杜邦,我们更多地会想到其第一大产品氯虫苯甲酰胺。然而,在其上半年农药业绩增长中,杜邦并没有圈点该产品,而是特别提及了杀菌剂氟噻唑吡乙酮、Zorvec(啶氧菌酯+苯并烯氟菌唑),以及其氨基甲酸酯类杀虫剂灭多威和杀线威的“满血复活”。今年上半年,杜邦农药销售额同比增长了7%;其包括农药和种子在内的农业业务的销售额为73.74亿美元,同比增长5.3%。

1 先正达上半年农药销售额额同比下降5.4%

1.1 第二季度及上半年销售额

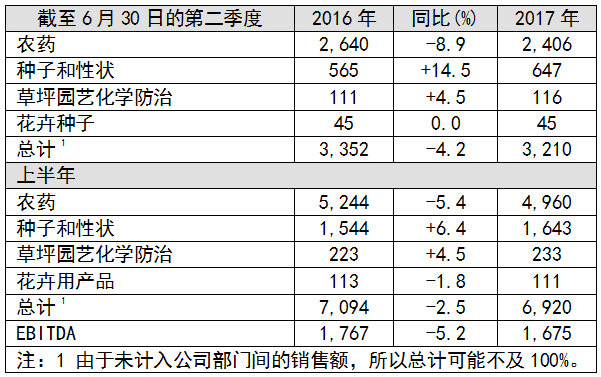

2017年第二季度,先正达实现农药销售额24.06亿美元,同比下降8.9%。如果考虑一季度1.9%的降幅,那么先正达上半年的农药销售额同比下降5.4%,为49.60亿美元。第二季度,先正达种子和性状的销售额同比增长14.5%,为6.47亿美元;考虑到一季度1.7%的增长,则上半年公司种子和性状的销售额为16.43亿美元,同比增长6.4%。

第二季度,先正达草坪和花园用产品的销售额为1.61亿美元,同比增长3.2%。先正达已经将该项业务分成“草坪园艺化学防治”和“花卉种子”两部分,从而与公司的农药和种子一起,构成了先正达业务的全部。第二季度,先正达草坪园艺化学防治业务的销售额为1.16亿美元,同比增长4.5%;花卉种子的销售额同比持平,为0.45亿美元。

第二季度,先正达包括农药、种子、草坪和花园用产品在内的总销售额为32.10亿美元,同比下降4.2%;上半年的总销售额为69.20亿美元,同比下降2.5%,而新产品的销售额则同比飙增了33%。其中,基于总销售的销量和售价均降1%,而汇率的影响是中性的。

上半年,先正达息税折旧摊销前利润(EBITDA)同比下降5.2%,为16.75亿美元;EBITDA利润率同比下降0.7个百分点,为24.2%。

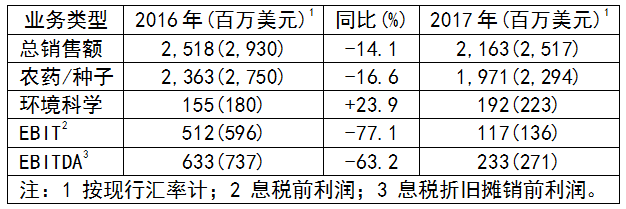

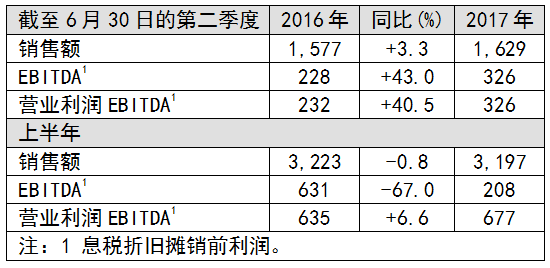

表1 先正达2017年第二季度及上半年销售额

(按业务分;百万美元)

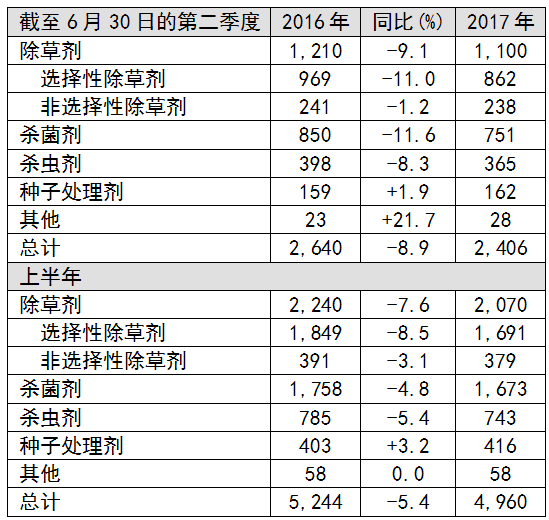

1.2 各产品类型的销售额

第二季度,除草剂仍是先正达最大的产品类型,占该季度24.06亿美元销售额的45.7%。除草剂的销售额为11.00亿美元,同比下降9.1%。其中,选择性除草剂的销售额为8.62亿美元,同比下降11.0%;非选择性除草剂的销售额为2.38亿美元,同比下降1.2%。

这一季度,杀菌剂的销售额为7.51亿美元,同比下降11.6%,占农药销售额的31.2%。杀虫剂的销售额为3.65亿美元,同比下降8.3%,代表了农药销售额的15.2%。

期间,种子处理剂的销售额为1.62亿美元,同比增长1.9%。

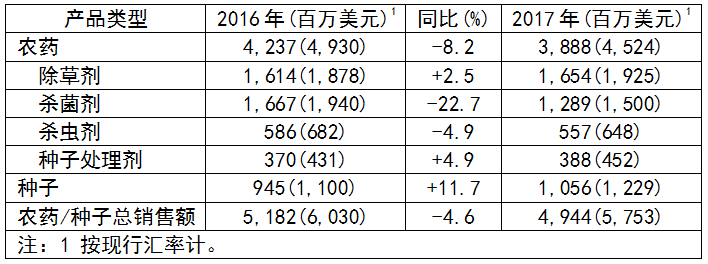

表2 先正达2017年第二季度及上半年农药销售额

(按产品类型分;百万美元)

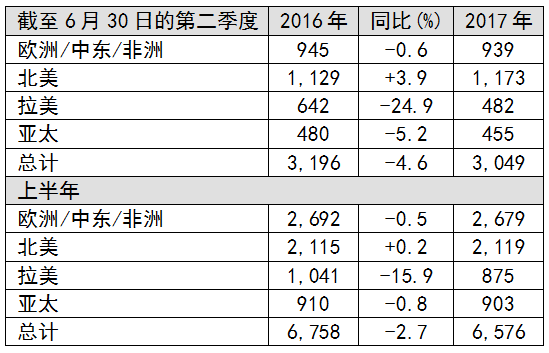

1.3 四大地区市场的销售额

上半年,欧洲/非洲/中东(EAME)是先正达最大的地区市场,占公司农药和种子销售额的40.7%。上半年,先正达在该地区实现销售额26.79亿美元,同比下降0.5%。期间,虽然天气较冷,病害发生较轻,导致北欧和中欧种植季启动推迟,但公司在该地区市场的销售额同比仍基本持平。因为这些不利因素对农药销售量的影响被杀菌剂苯并烯氟菌唑(商品名Solatenol;通用名benzovindiflupyr)在法国和其他欧洲国家的成功上市部分抵消。

上半年,先正达在北美市场的销售额代表了公司农药和种子销售额的32.2%;第二季度,北美成为先正达的第一大地区市场,销售额为11.73亿美元,同比增长了3.9%。销售额的增长主要来自于两方面因素的驱动:玉米性状的授权使用收入,以及大豆种子的销售额增长。公司在该地区的杀菌剂市场表现较好,这主要由于Trivapro(苯并烯氟菌唑)的成功上市。

第二季度,先正达在拉美地区的销售额同比下降了24.9%,为4.82亿美元;而上半年的销售额同比下降15.9%,为8.75亿美元。巴西较高的渠道库存水平导致市场对农药产品的需求下降。种子处理剂的销售额持续增长,这主要由于杀虫种子处理剂Cruiser(噻虫嗪;thiamethoxam)的销售增长,以及Fortenza(杜邦的溴氰虫酰胺;cyantraniliprole)的成功上市。

在亚太地区,先正达第二季度的销售额为4.55亿美元,同比下降5.2%。这一下降主要由两方面因素引发:印度销售税的变化导致市场销售转移至第三季度,以及澳大利亚干旱的天气条件。东盟(ASEAN)地区市场表现强劲,这主要受益于杀菌剂Amistar (嘧菌酯;azoxystrobin) 和 Score(苯醚甲环唑;difenoconazole)等的市场增长。

表3 先正达2017年第二季度及上半年农药和种子的销售额

(按地区分;百万美元)

2 拜耳上半年农药销售额同比下降8.2%

2.1 第二季度销售业绩

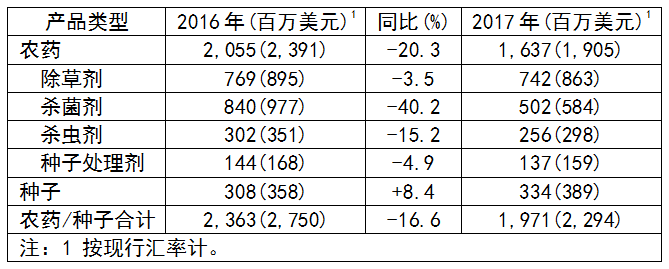

2017年第二季度,拜耳作物科学公司的农药销售额同比下降20.3%,为16.37亿欧元(19.05亿美元,按现行汇率计);经汇率和资产组合调整后,其销售额下降21.6%。拜耳认为,这一下降主要由于巴西渠道库存水平较高导致产品退货所致。

这一季度,拜耳所有产品类型的销售额全线下降。其中,除草剂的销售额同比下降3.5%(-6%,经汇率和资产组合调整后,下同),为7.42亿欧元;杀菌剂的销售额同比下降40.2%(-40.2%),为5.02亿欧元;杀虫剂的销售额同比下降15.2%(-16.9%),为2.56亿欧元;种子处理剂的销售额同比下降4.9%(-6.3%),为1.37亿欧元。

期间,种子的销售额同比增长8.4%(+4.6%),为3.34亿欧元。拜耳包括农药和种子在内的销售额同比下降16.6%(-18.2%),为19.71亿欧元。

表4 2017年第二季度拜耳农药/种子的销售额

(按产品类型分;百万欧元)

第二季度,拜耳环境科学业务的销售额为1.92亿欧元,同比增长23.9%(+20.6%)。

拜耳作物科学包括农药、种子和环境科学等三大业务。第二季度,其总销售额为21.63亿欧元,同比下降14.1%(-15.8%)。其中,销量下降13.7%,售价下降2.1%,而汇率的影响则提升销售额达1.7%。拜耳指出,如果不考虑巴西市场4.28亿欧元(4.98亿美元)销售额的下降,那么公司作物科学业务的销售额同比略升(汇率调整后)。

第二季度,由于巴西市场产品退货,致使拉美市场创下了-0.69亿欧元的销售额。在收获季结束时的定期盘点发现,在巴西市场,农药产品的渠道库存水平较高。拜耳指出,一方面,由于虫害和病害发生很轻导致农药的市场需求较弱;另一方面,分销商库存水平很高。而在拉美其他国家,拜耳的农药销售额同比略升。

第二季度,拜耳在北美地区的销售额同比增长6.5%(+5%),为8.65亿欧元。公司指出,这主要由于种子处理剂业务增长强劲所致,美国大豆种子处理剂及加拿大谷物种子处理剂的市场增长尤为显著。在加拿大,由于油菜种植面积扩大,所以种子的销售额增长;杀菌剂的市场也取得了增长。不过,所有这些增长被美国市场杀虫剂销售额的大幅下降部分抵消。

欧洲/中东/非洲地区的销售额为9.08亿欧元,同比增长1.2%(-0.2%)。其中,杀虫剂的市场增长很好,这主要由于虫害发生较重所致。不过,杀菌剂的销售额大幅下降,这主要由于西欧干旱导致病害发生较轻,加之市场竞争更趋激烈所致。

第二季度,拜耳在亚太地区的销售额同比增长0.9%(-2%),为4.59亿欧元。其中,杀虫剂的销售额同比下降,这主要由于中国和印度市场杀虫剂销售额下降所致;而杀菌剂和除草剂的销售额同比增长。

这一季度,拜耳作物科学业务的营业利润同比下降了77.1%,为1.17亿欧元。未计特殊项目的营业利润同比下降60.9%,为2.12亿欧元。特殊项目支出0.95亿欧元,主要是与收购孟山都有关的支出,以及完成一个剥离项目所需的支出。息税折旧摊销前利润(EBITDA)同比下降了63.2%,为2.33亿欧元;未计特殊项目的EBITDA同比下降52.2%,为3.17亿欧元。巴西的市场状况对公司利润造成了3.55亿欧元的负面影响。拜耳指出,如果不考虑巴西的业务,那么公司的利润同比略升。

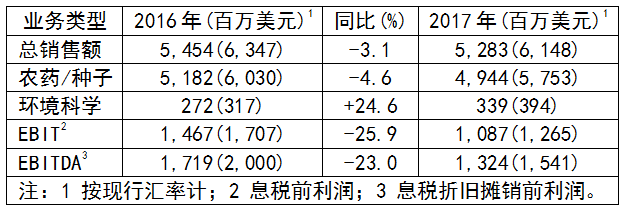

表5 2017年第二季度拜耳作物科学业务的销售业绩(百万欧元)

2.2 上半年销售业绩

2017年上半年,拜耳农药销售额为38.88亿欧元,同比下降8.2%(-9.8%)。其中,杀菌剂的销售额同比下降22.7%(-23.3%),杀虫剂的销售额同比下降4.9%(-6.7%),这主要由于巴西市场的产品退货以及市场疲弱所致。除草剂的销售额同比增长了2.5%(+0.2%),种子处理剂的销售额同比增长了4.9%(+1.9%)。种子的销售额同比增长了11.7%(+6.8%)。上半年,拜耳包括农药和种子在内的总销售额同比下降了4.6%(-6.8%),为49.44亿欧元。

表6 2017年上半年拜耳农药/种子的销售额

(按产品类型分;百万欧元)

上半年,拜耳环境科学业务的销售额为3.39亿欧元,同比增长24.6%(+21%)。拜耳作物科学业务的销售额为52.83亿欧元,同比下降3.1%(-5.4%)。其中,销量下降4.3%,售价下降1.1%,而汇率的影响则提升销售额达2.3%。

上半年,拜耳在拉美地区的销售额为1.81亿欧元,同比下降70.8%(-73.5%);而其他地区的销售额同比均实现增长。期间,公司在北美地区的销售额同比增长10.8%(+7.1%),为19.07亿欧元;欧洲/中东/非洲地区的销售额为23.70亿欧元,同比增长2.3%(+1.4%);在亚太地区的销售额同比增长3.5%(+0.3%),为8.25亿欧元。如果不考虑巴西市场,那么拜耳上半年的总销售额同比略升。

上半年,拜耳EBIT同比下降了25.9%,为10.87亿欧元,其中,与收购孟山都相关的支出达1.32亿欧元。未计特殊项目的EBIT同比下降18.7%,为12.19亿欧元。EBITDA同比下降了23%,为13.24亿欧元;未计特殊项目的EBITDA同比下降18.3%,为14.32亿欧元。如果不考虑巴西市场,则公司的利润同比增长。

表7 2017年上半年拜耳作物科学业务的销售业绩(百万欧元)

2.3 市场展望

拜耳预计,2017年全年,公司的销售额将低于100亿欧元,同比出现低幅度个位数百分比的下降(经汇率和资产组合调整后);而早前的预计是突破100亿欧元,同比实现低幅度个位数百分比的增长。公司预测,未计特殊项目的EBITDA同比将会有中等幅度百分之十几的下降,而之前的预测为同比持平。

2.4 收购孟山都

据拜耳首席执行官Werner Baumann先生介绍,公司收购孟山都正按计划向前推进。今年6月30日,拜耳向欧委会递交了申请,希望欧委会同意公司收购孟山都。公司指出,这将成为此次交易中又一重大里程碑。公司计划于今年底完成合并工作。

3 巴斯夫上半年农药销售额同比增长4.4%

2017年第二季度,巴斯夫实现农药销售额15.26亿欧元(17.76亿美元,按现行汇率计),同比增长4.6%。其中,销量同比提升了5%,尤其是北美和东欧的销量增长显著;汇率的积极影响将销售额推高了2%;这两方面的增长足以抵消2%的售价下跌。息税折旧摊销前利润(EBITDA)同比下降了9.9%,为3.36亿欧元;不计特殊项目的EBIT同比下降了0.48亿欧元,为2.72亿欧元,这主要由于不同的产品组合所带来的利润率较低所致。另外,固定成本较高也成为被抱怨的对象。

如果考虑第一季度4.2%的增长,那么巴斯夫上半年的销售额同比增长4.4%,为33.81亿欧元。上半年,公司的EBITDA同比下降了8.5%,为9.31亿欧元;不计特殊项目的EBIT同比下降了1.06亿欧元,为8.05亿欧元。

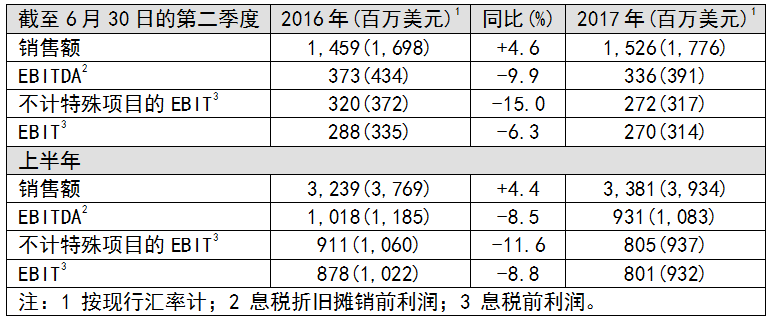

表8 2017年第二季度及上半年巴斯夫农药销售额(百万欧元)

巴斯夫称,上半年,公司在欧洲的销售额同比略升,这主要受到销售量增长的驱动。在东欧,除草剂和杀菌剂市场大幅增长,从而足以抵消西欧等市场销量下滑的影响。

公司在北美市场的销售额大幅增长,这主要受到除草剂在美国、杀菌剂在加拿大销售量增长的驱动。同时,产品价格抬升以及汇率的积极影响也助推了销售额的增长。

巴斯夫在亚洲地区的销售额增长显著,这主要受到销售量增长的拉动,尤其是除草剂在印度、杀菌剂在东南亚销售量增长突出。与这些增长相对应的是,杀菌剂在中国市场的价格下滑,在日本市场的销售量下降。

公司在南美地区的销售额大幅下降,这主要由于销量下降所致,其中,杀菌剂的销量下降尤为严重。

4 陶氏益农第二季度农药销售额同比持平

2017年第二季度,陶氏益农包括农药和种子在内的总销售额同比增长3.3%,为16.29亿美元,这一增长主要得益于销量的提升。不过,销量6%的增长被售价3%的下降部分抵消。

这一季度,公司农药销售额同比持平,因为销量的增长完全被售价的下滑所抵消。陶氏益农指出,由于除草剂和杀虫剂市场需求增加所导致的销售量增长,足以抵消杀菌剂市场需求的下滑。阔叶杂草除草剂氟氯吡啶酯(通用名halauxifen-methyl;商品名Arylex)的销售额同比翻了近一番;杀虫剂氟啶虫胺腈(通用名sulfoxaflor;商品名Isoclast)在重新取得登记后,在市场上再获增长动力。2015年,美国法院以氟啶虫胺腈对蜜蜂的潜在毒性未经充分评估为由,取消了该产品在美国的登记;直至2016年10月,美国EPA重新批准登记氟啶虫胺腈。在中国,由于来自非专利产品激烈的市场竞争以及渠道的高库存水平,市场对水稻田除草剂的需求持续疲弱。

由于美国上市了转基因耐除草剂Enlist棉花,带动了配套除草剂Enlist Duo(2,4-滴胆碱+草甘膦)的销售额增长。继2016年Enlist Duo上市后,陶氏益农希望该产品今年的销量突破40万加仑(150万升)。

第二季度,陶氏益农种子的销量获得了两位数百分比的增长,从而足以抵消产品价格的下滑。销量的增长主要得益于抗虫、耐除草剂PowerCore玉米在拉美市场需求的增长,以及棉花种子(包括美国上市的Enlist棉花)在北美的销售增长。期间,公司售出的Enlist棉花种子用于50多万英亩(20.2万公顷)的种植面积。继2017年7月中国批准进口Enlist玉米之后,陶氏益农计划于2018年在美国和加拿大上市Enlist玉米。

第二季度,陶氏益农息税折旧摊销前利润(EBITDA)同比增长43.0%,为3.26亿美元。公司指出,这主要受到种子和农药需求大幅增长以及运营成本下降的驱动。EBITDA营业利润率同比增长了5个百分点,达20%。

上半年,陶氏益农包括农药和种子在内的总销售额同比下降0.8%,为31.97亿美元,这主要由于第一季度销售额下降4.7%所致。期间,虽然销量增长了1%,但不足以抵消2%的售价跌幅。EBITDA同比下降了67.0%,为2.08亿美元。这主要由于与拜耳作物科学公司在美国的专利纠纷支付了4.69亿美元所致。如果不包括这项支出,则公司的营业利润EBITDA同比增长6.6%,为6.77亿美元。

表9 2017年第二季度及上半年陶氏益农销售业绩(百万美元)

陶氏与杜邦公司的合并计划取得进展。两家公司重申了2017年8月完成合并的预期,公布了陶氏杜邦董事会成员,并在主要司法管辖区获得了监管机构有条件的批准。

5 杜邦上半年农药销售额同比增长7%

5.1 第二季度销售业绩

2017年第二季度,杜邦农药销售额同比增长10%,但公司并未透露具体数据。杜邦指出,这一增长主要归功于杀虫剂和杀菌剂销量的增长,其中包括杀菌剂氟噻唑吡乙酮(通用名oxathiapiprolin;商品名Zorvec)和复配杀菌剂Vessarya(picoxystrobin+benzovindiflupyr;啶氧菌酯+先正达的苯并烯氟菌唑)。不过,销量的强势增长被地区市场产品价格的下滑部分抵消,如拉美和亚洲市场由于竞争压力加剧导致产品价格下行等。

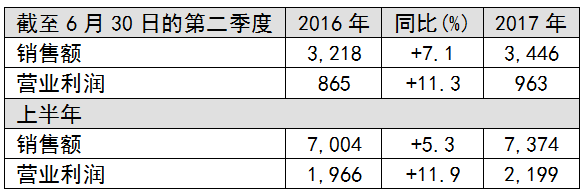

第二季度,杜邦种子的销售额同比增长6%。公司指出,这一增长主要得益于美国南部销往市场的线路改善,以及北美地区大豆销量的提升。这一季度,杜邦包括农药和种子在内的农业业务的总销售额为34.46亿美元,同比增长7.1%。其中,销量增长8%,但部分地区的产品定价及产品组合所带来的负面影响达1%。

第二季度,杜邦农业业务的营业利润同比增长11.3%,为9.63亿美元。公司指出,销量的增长是带动这一增长的主因。但在部分地区,农药产品的价格走弱,加之大豆种子的特许使用费增加导致产品成本提高等,都对营业利润造成了负面影响。公司的营业利润率同比提升了约1个百分点。

5.2 上半年销售业绩

上半年,在杀虫剂、杀菌剂销量增长的驱动下,杜邦农药销售额同比增长7%。公司指出,氨基甲酸酯类杀虫剂Lannate(灭多威)和Vydate(杀线威)等的销量完全恢复。

上半年,杜邦种子的销售额同比增长5%。公司指出,这一增长主要得益于:美国南部种子交货时间缩短增加了销量,北美大豆种子的销量增加,欧洲玉米和向日葵种子的销售增加,以及最新产品线有利的市场定价等。最新产品线包括:转基因抗虫Optimum Leptra(MIR162×MON810×TC1507)玉米、含耐麦草畏和草甘膦Roundup Ready 2 Xtend(MON88708×MON89788)技术的系列大豆等。虽然总体而言,种子的销量强势增长,但北美地区玉米种子的销量下滑,这主要由于种植面积的下降所致。

上半年,杜邦农业业务的总销售额为73.74亿美元,同比增长5.3%。其中,销量同比增长5%,部分地区的产品定价和产品组合的有利影响将销售额提升了1%,但资产组合及其他因素的影响使销售额下降1%。期间,杜邦的营业利润为21.99亿美元,同比增长11.9%,这主要由于销量和部分地区产品价格的提升所致。在巴西,杜邦的产品价格实现了两位数的增长,这主要由于公司最新的玉米种子价格较高,而且农药产品的成本降低。但拉美和亚洲地区的总体价格下滑,大豆的特许使用费抬升,从而侵蚀了一部分利润。上半年,杜邦的利润率同比约增1.8个百分点。

表10 2017年第二季度及上半年杜邦农业业务的销售业绩

(百万美元)

(本文译自Agrow Weekly Briefing)