美国作为高端、稳定及大容量的农业投入品市场,一直备受中国农化企业关注。但是如何突破及融入由跨国公司+主流分销渠道+终端用户的坚固利益链条所构成的农药销售系统,一直是中国农化企业希望攻克的目标之一。随着全球农业公司规模化并购的加速推进,尤其是近期由“两化集团”农业资产合并而来的先正达集团股份有限公司的横空出世,必将推动位于利益链前端的跨国公司的格局发生颠覆性的变化。未来,重组后的前三甲依次为:先正达集团(216亿美元)、拜耳作物科学(216亿美元)和科迪华农业科技(140亿美元)。先正达集团,这艘世界级农化航母,势必会利用其在技术、人才、资金及渠道等各方面的优势,带领其业务版图下的中国公司及其版图外的优质农化企业走向海外,未来的美国市场亦将不攻自破。

在进入海外市场的主流分销渠道方面,一些实力雄厚的中国农化企业一直在进行着积极的探索。比如选择与跨国公司合作,借助他们在研发、登记、生产和市场等各方面的优势,将其产品纳入到跨国公司的销售渠道中。2014年,颖泰生物曾以14亿元投资美国Albaugh公司,此举利用了Albaugh已有的渠道和产品平台,大幅提升其在国际农化市场中的竞争力;2015年,颖泰生物收购了陶氏益农旗下的全球乙氧氟草醚原药及Goal®等品牌制剂,并授权陶氏益农继续销售乙氧氟草醚相关制剂品牌产品,产品由颖泰生物独家生产供应。2020年初,颖泰将其除草剂GoalTender®和Goal®2XL的分销权转移至纽发姆美国公司旗下。正如颖泰生物董事长王榕所说,颖泰生物已经开始与国际客户加强在制剂方面的合作,加大在国外的直接登记,培育登记优势,但销售仍然交给国际客户。

另外,中国农化企业如果能依靠专利过期原药优势,根据当地市场需求,自主开发创新及高品质的制剂产品,积极寻求合作,或许能够通过美国经销商平台直接进入美国主流分销渠道。据悉,领先的美国农资经销商大多已经成功成为渠道服务商,覆盖优势区域或进行全国连锁,形成了一整套来自供应商的产品解决方案,发展出自己的企业品牌在终端市场进行推广。接下来,让我们通过掌控着美国主流分销渠道的经销商的最新动态一探中国农化企业进入美国市场的契机!

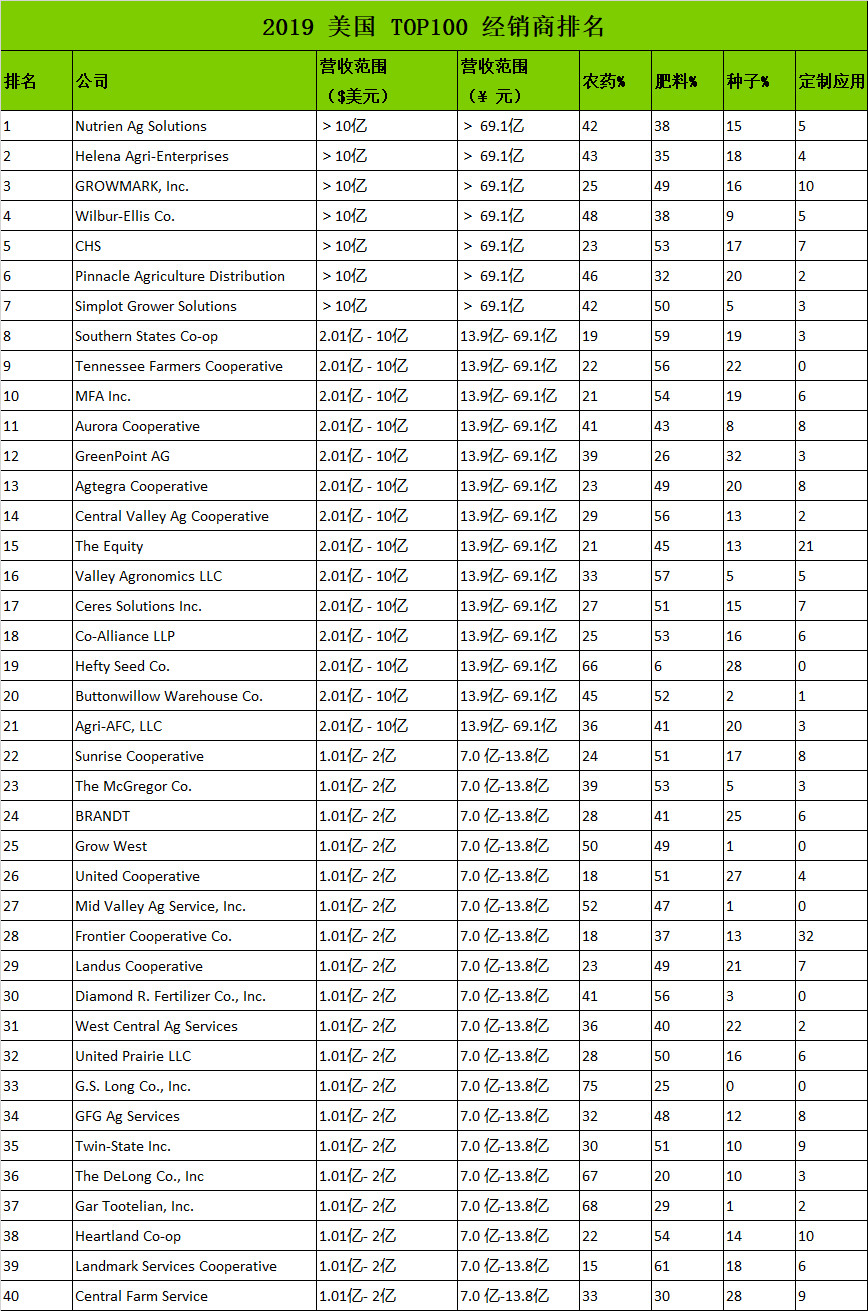

近期,美国CropLife媒体发布了2019年美国TOP100经销商名单,该榜单基本可以勾画出美国农资经销商整体的格局。该榜单中约有48%的公司2019年的收入比上一年有所增长,30%左右的公司销售额有所下降,其余22%的公司销售额同比持平。就总体销售额而言,美国顶级农资经销商的年销售总额增长了6%,从2018年的305亿美元增至323亿美元。从名单上看,2019年共有7家经销商年营收超过10亿美元,包括:Nutrien Ag Solutions、Helena Agri-Enterprises、GROWMARK, Inc.、Wilbur-Ellis Co.、CHS、Pinnacle Agriculture Distribution及Simplot Grower Solutions,其中5家在农药方面的销售额占到其总销售额的近一半,其次是肥料和种子。

2019年对美国的整个农业行业而言,是极具挑战的一年。由贸易战、商品价格低迷、天气等众多因素所带来的问题,导致许多个人和公司千方百计变现,更遑论盈利。但是进入该榜单的农资经销商的整体增长率却逆势增长了6%(过去几年的平均年增长率仅约2%)。驱动该增长的原因之一,即是该榜单中的许多农资经销商近年来都在积极收购上下游公司/竞争对手等。比如排名第1位的Nutrien Ag Solutions收购了2018年排名第42位的零售商Van Horn;排名第3位的零售商GROWMARK收购了去年排名第70位的零售商Northwest Ag Supply;排名第39位和第58位的The Tremont Group和The Lyman Group(归属于同一母公司)正式合并,成立Grow West。2020年1月,排名第7位的Simplot公司宣布完成了对排名第6位的Pinnacle Agriculture的收购,二者的结合,有望助Simplot的排名跃升至第3位。

另外,肥料类产品的增长也是驱动该榜单经销商整体销售额增长的另一关键因素。2019年肥料类收入增长超过12%,从2018年的122亿美元增至137亿美元。在这一增长的推动下,过去7年一直处于下降通道的肥料类别的市场份额在2019年再度回升,份额达到43%。肥料类别也是TOP100农资经销商中唯一一个成功获得市场占有率提升的类别。关于2019年肥料销售如此强劲的原因包括:一是肥料价格在2019年初的春季施肥时节可能高于正常水平;二是尽管市场困难,种植客户仍继续购买肥料,同时削减对其它农资/服务的投入。

其它两个农资/服务类别,即作物保护产品和定制应用,在2019年的销售取得了一定增长。作物保护产品的销售增长不到2%,从2018年的119亿美元增至121亿美元。在定制应用方面,营收增长了6%,从2018年的16亿美元增至2019年的17亿美元。然而,这两个类别都没有获得市场占有率提升。定制应用类别保持在5%,而作物保护产品类别下降了2%,从2018年的39%降至37%。与此同时,种子类别在2018年至2019年间的销售额保持在48亿美元。尽管如此,种子类别在所有农资/服务中的市场份额仍下降了1%至15%。

尽管中美贸易战、种植者财务健康状况、商品价格等影响了2019年美国农资经销商整体销售额的增长,但是对于2020年的市场表现,榜单中的大多数公司仍表示出了积极乐观的态度。