近年来,国家针对环保、安全生产的管理越来越严,对农药新增产能的审批门槛抬高,特别是“3·21响水事故”以后,以江苏为主的东部化工主产省份开展化工园区整顿,不少企业限产停产。为满足订单需求、维护销售渠道、维持企业生存、降低生产风险,江苏、山东、浙江等东部农药企业不得不寻找新的落脚点。同时,内蒙古、甘肃、宁夏、四川、重庆、吉林、黑龙江等省区出于自身发展需要,积极开辟化工园区,提供较有利的政策支持招商引资。

1 近年来农药企业国内投资概况

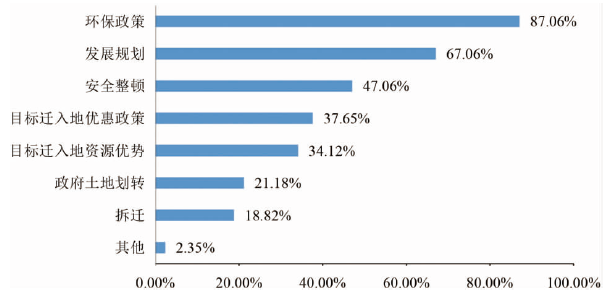

据统计,目前,我国还有约50%的企业没有进入化工园区,随着国家环保政策的收紧,一些企业被迫转移产能,其中大部分企业向中西部投资建设新的生产基地,产业布局处于大调整期。据调研结果反馈,企业异地投资建厂的原因是多方面的,但环保、安全是重要因素,其次,企业自身发展也是比较重要的原因之一。

图 1 企业异地投资建厂原因分析

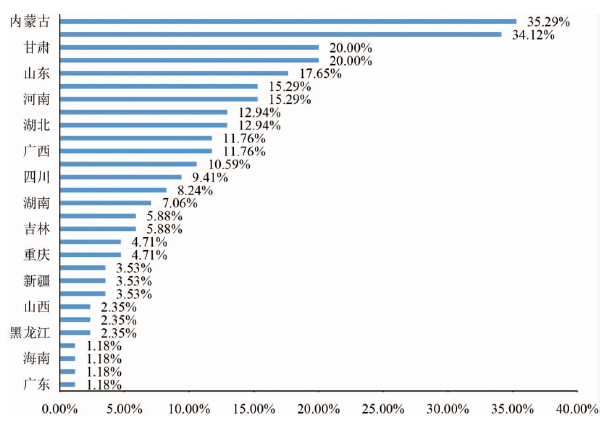

我国农药企业新建产能地区可概括为“西进、北上”,西部主要是内蒙古中西部的阿拉善盟、鄂尔多斯、乌海市,甘肃的酒泉、兰州、白银,宁夏的石嘴山,四川的广安、乐山、达州、绵阳、南充,重庆的长寿区、万盛经开区等;中部主要是湖北、安徽、江西等省;北部主要是内蒙古东部的赤峰、通辽,辽宁阜新,吉林吉林市,黑龙江大庆、绥化等。据接受调研的84家企业反馈,近三年内,36%的企业推进过异地投资建厂项目;比较适宜的投资建厂目的地省份调研结果显示,35%的企业倾向于内蒙古,33%的企业倾向于宁夏,20%的企业倾向于甘肃,西部地区占比达到80%以上,此外,安徽占19%,山东占18%,辽宁占15%。

图 2 企业认为适宜投资建厂的省份

据不完全统计,近3年,我国农药企业在异地投资、新建项目上总投资额已经超过520亿元,涉及约140个农药品种,合计农药产能近50万t/a。投资主要集中在西部地区(内蒙西部、宁夏、甘肃、陕西、四川、重庆),占到总投资额的58%,安徽、江西、湖北、吉林等中部地区及东北部地区也有新上项目,相对西部略少;山东、江苏等省份主要是本省企业,大多集中在本省的专业园区。

2 农药企业新建产能地区的环境分析

2.1 农药企业当前新建产能地区的资源环境分析

总的来看,近年来农药企业新建生产基地所涉及的省份,除了辽宁南部、河北东部环渤海一带,比较适宜开展精细化工项目建设外,其他地区包括内蒙古东部、中西部,甘肃,宁夏,四川,重庆等均处于河流上游。在这些地区新建化工企业的地缘条件不及东部沿海,在上述地区投资建厂的主要因素:① 上述地区为发展经济的需要而积极发展精细化工业;② 随着装备与技术进步,提升了农药等精细化工制造业的清洁化生产和资源利用水平,降低了所在地的资源环境压力;③ 人工成本优势;④ 资源优势,如天然气、石油、煤炭、电力等。这些地区的投资环境分析(表1)。

表 1 部分新建产能地区的环境分析

|

地区 |

省市 |

资源特点 |

风险 |

|

东北 |

辽宁 |

南部地区邻海,有一定的资源环境承载条件;淡水资源较丰富 |

渤海被辽东、胶东两半岛包夹,洋流循环不畅,污染承载力不及黄海和东海 |

|

吉林 |

淡水资源较丰富;东部有老工业基础;人工成本相对不高 |

地处松花江上游,对松花江中下游和黑龙江有污染隐患 | |

|

内蒙古东部 |

土地资源丰富;交通相对便利;煤炭资源、水资源丰富;人工成本较低,地价不高 |

地处农牧交错带,生态涵养能力不及东部沿海地区 | |

|

西部 |

甘肃 |

土地资源丰富;准入门槛较低;煤炭、天然气、石油储量较丰富;兰州地区有化工业基础和一定的研发和人才能力;人工成本较低 |

地处生态环境脆弱区域,在黄河上游,对中下游有污染隐患 |

|

宁夏 |

电力装备水平较高,新型能源发展迅速;地价不高;准入门槛较低 |

地处生态环境脆弱区域;在黄河上游,对中下游有污染隐患 | |

|

内蒙古中西部 |

土地资源丰富;石油、天然气储量较丰富;无机化工原料产能较高;准入门槛较低 |

地处生态环境脆弱区,在黄河上游,对中下游有污染隐患 | |

|

四川 |

广安、乐山、达州、绵阳有化工基础;人工成本较低;地价不高;长江中上游地区具备其独特的原料、用地、用水、用电、水运等综合优势 |

地处长江上游,河网密布,生态环境基础不及河流下游和沿海区域;国家工业污染防治攻坚战对长江生态保护有极为重视,设定了非常严格的限制条件 | |

|

重庆 |

长寿区、万盛经开区有化工基础;地处长江中上游,水运条件好;水资源、水力资源、矿产资源丰富;人口集聚,人工成本较低 | ||

|

中部 |

湖北 |

地处长江中游,京广线纵贯全省,水陆运输条件很好,原药、原煤及化工产品可便捷集散;湖北枝江姚家港化工园石油化工和煤化工融合发展 |

地处长江中游,河网密布,生态环境基础不及河流下游和沿海区域;国家工业污染防治攻坚战对长江生态保护有极为重视,设定了非常严格的限制条件 |

2.2 国家针对化工企业异地投资建厂的政策分析

(1)环保趋严常态化的推动

2016年,习近平总书记两次对长江经济带生态环境保护做指示,明确指出涉及长江的一切经济活动都要以不破坏生态环境为前提,2018年再次指出“把修复长江生态摆在压倒性的位置”。为落实习总书记的战略部署,2017年,原环境保护部指出,将建立生态环境硬约束机制,划定沿长江11个省市生态保护红线。2018年,生态环境部发布《长江保护修复攻坚战行动计划》,强化战略规划环评;工信部同年发布《坚决打好工业等污染防治攻坚战三年行动计划》,沿江的众多化工企业和园区受到影响,需要搬迁改造。据统计,农药企业在全国河流1公里范围内的产能比例约为17.8%,其中主要品种在长江流域1公里内产能比例为23.5%。生态环境治理对减少农药企业数量、推动企业搬迁,起了非常重要的作用。

(2)国家化工企业搬迁改造政策的带动

2016年,国务院《关于石化产业调结构促转型增效益的指导意见》促进产业布局合理化发展。2017年,国务院出台《关于推进城镇人口密集区危险化学品生产企业搬迁改造的指导意见》,积极推进位于城镇人口密集区安全、卫生防护距离不达标的化工生产企业搬迁改造,推动农药及中间体行业转型升级、绿色发展。2017年12月,国家发改委、工信部发布《关于促进石化产业绿色发展的指导意见》,部署新建化工项目须进入合规设立的化工园区。原农业部2017年8月起施行的《农药生产许可管理办法》(农业部令2017年第4号),规定了各类化学农药原药生产企业进入相应的专业园区。

(3)安全生产部署和有关安全生产事故的驱动

近年来爆发的化工企业生产事故屡屡成为社会热点。自2005年以来,国家开展了四轮对化工生产企业的专项整治以及化工安全整治提升专项行动等。2019年“3·21响水事故”推动江苏省化工行业大整治,江苏省政府2021年4月1日发布了《化工行业整治方案意见稿》,对缩减数量、停产改造、提高准入门槛、退城进园、安全生产监管提出了更高的要求。山东决定从2021年4月9日起在全省开展为期3个月的危险化学品等重点领域安全生产专项执法检查;河南、江西等多省份也出台相关化工产业整治方案,对化工园区瘦身。

(4)国家产业结构调整政策的引导

随着环保安全要求的逐步提升,山东和江苏等省先后关停了一批化工企业,入园门槛大幅提升。国务院安委会2020年4月发布《全国安全生产专项整治三年行动计划》,未来农药企业将改变分散布局的状况,在中西部、东北部地区新建生产基地。

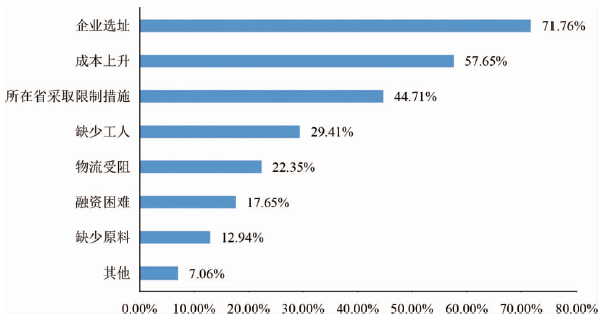

3 农药企业新建生产基地面临的困难和挑战

国内农药企业新建生产基地中面临着几大困难:① 企业重建难。石化项目建设周期普遍较长,行业的景气周期转瞬即逝;② 园区承接难。当前可选的基础配套完善、管理规范、安环措施到位的规范园区不多,随着各省近两年新的政策规范,园区数量将进一步缩减;③ 建设资金落实难。石化行业投资动辄千万甚至过百亿,投资新建所需资金压力很大;④ 新建装置技术水平要求高。新建厂区产品、工艺、管理基本都要达到当前国内领先水平。据调研的企业反馈,企业异地投资新建生产基地面临的困难主要集中在选址、运营成本和地方政策限制上。

图 3 企业异地投资建厂面临的主要困难

4 农药企业异地新建产能利弊分析

4.1 有利因素分析

(1)促进企业布局优化

企业通过异地投资新建工厂,可以完善企业本身的产品线,打通产品链条,使产品更加贴近市场需求。

(2)引入新的生产工艺,降本增效

投资新建的农药工厂,生产工艺一般能达到当前阶段的国内领先水平,如采用先进工艺技术和装备及自动化控制系统,使产品物耗、能耗水平更低,质量更加稳定、优质。

(3)更好地利用园区资源

园区的公用设施及公用工程共享。化工园区集中收集和处置使“三废”处理成本下降;通过物料、能量、水的交换提高资源利用率。

(4)土地成本低

农药原药和中间体企业用地一般在10万m2以上,有些甚至上千亩。东部和西部化工园区对比,仅一项用地成本相差可达到亿元左右。

(5)部分环节运营成本,电费、人工费等能适当降低。

4.2 风险因素分析

(1)资源风险

企业搬迁至我国中西部地区和东北地区的化工园区,遇到的首要风险是专业化的产业工人不足,西部地区过去主要以石油化工、煤化工等重工业为主,精细化工基础薄弱,缺乏从事精细化工的技术人员和产业工人;其次,产业链配套不充分,远离用药大省,需要原料、中间体和产品往返长距离运输,不易保障充足的运输量和时间需要。

(2)环境风险

企业从沿海地区迁往河流上游,特别是生态更为脆弱的西北地区。而农药原药和中间体制造的用水量大、污染物成分复杂,如果工厂和园区对“三废”的处理技术和能力不充分的情况下,一旦出现重大的环保事故,会从河流上游顺流而下,给整个流域带来不利影响。

(3)运营风险

当前已出现了重复建设的情况,某些产品产能过剩现象加剧,使企业持续获益的风险加大。

4.3 农药企业异地投资的相关问题

(1)对企业原有生产基地所在地的影响

由于江苏、安徽、浙江等省之前的化工园区饱和度过高,资源环境和安全生产的压力较大,通过减少化工园区数量、减少化工企业改善了生态环境,但也会影响相关地方的财政收入。值得关注的是,2019年起浙江省在杭州、台州、上虞等地的化工园区允许效益及安全环保较好的企业生产并新上项目。

(2)对新建生产基地所在地的影响

由于农药原药与中间体生产产业链条长,投资动辄数亿元,能带动配套相关产业的发展,对当地经济的拉动显而易见。但化工生产对资源环境的依赖度大,对淡水资源、能源、“三废”处置的要求高。

5 农药企业国内异地新建生产基地趋势预测

从国内环境看,安全环保监管将呈常态化发展,加上东部土地成本、人工成本的居高不下,江苏、山东等化工大省的农药企业向西部、中部和东北相关化工园区新建生产基地仍会持续。从开展跨省新建生产基地的主体看,预计仍将是以江苏为主的东部省份农药企业为主。从涉及的产品和产能变化看,当前市场热门农药草铵膦、硝磺草酮、丙硫菌唑等有效成分在这一轮新建基地中都得到了大幅扩张,对某些品种的产能过剩导致的恶性竞争埋下隐患。据调研数据显示,考虑到安全环保趋严,生产成本加大,各地产业政策的调整,化工园区、集中区数量控制等原因,50%的企业认为,2021年后,我国农药企业将更多地在外省新建生产基地;考虑到搬迁成本过高,本省园区仍有空间,近几年意愿新建生产基地的公司已经基本完成选址等原因,45%的企业认为不会有更多企业的新建生产基地,5%的企业则认为会减少新建生产基地。

6 政策建议

近三年来,大多数东部企业在其他地区投资新建生产基地,“搬迁”实质是异地投资,属于产能扩张,而非企业整体向中西部和东北部转移。企业的异地投资对当地生态环境,产品产能控制以及企业自身发展均存在潜在风险。

6.1 要研判化解企业异地投资的安全环保风险

引导企业提高生产装备和工艺技术水平,提高管理水平,降低安全环保风险隐患。化工园区要强化安全环保能力建设,改善园区承接能力,关注产业配套建设,实现园区内上下游产品配套、能源互供和资源循环利用,助力园区内农药企业绿色发展和转型升级。

6.2 要研判化解部分农药产品的产能过剩风险

加强对企业、地方政府和园区的调控和引导,加强对热门品种的市场和产能的研究,发布产业预警。各级政府要从全局出发,从产能管控、企业能力和园区能力三个方面控制部分农药产品的产能过度发展。 (来源:《农药科学与管理》2021年第8期)

农药快讯, 2021 (14): 21-23; 29.