草铵膦:广谱除草剂,除草剂明日之星

草铵膦由赫斯特公司80年代开发成功(后归属于拜耳公司),属广谱触杀型除草剂,内吸作用不强,与草甘膦杀根不同,草铵膦先杀叶,通过植物蒸腾作用可以在植物木质部进行传导,其速效性在百草枯和草甘膦之间。

百草枯因为毒性问题已在23个国家被禁限用,我国也发布了第1745号公告明确规定,百草枯水剂在2014年7月1日停止生产,2016年7月1日以后禁止使用。一方面,草甘膦、百草枯在我国经过30多年的长期频繁使用,抗性难除杂草越来越多,导致防效下降,而草铵膦因作用机理独特,对一些难治杂草及对草甘膦和百草枯产生抗性的杂草有较好的防除效果;另一方面,草铵膦是一种比百草枯更环保、比草甘膦除草速度更快的一种灭生性除草剂。与草甘膦不同,草铵膦不杀根,其速效性介于百草枯和草甘膦之间,草铵膦是目前替代百草枯的理想药剂,对人畜安全。

需求端:替代、复配、转基因推广,需求增长迅速

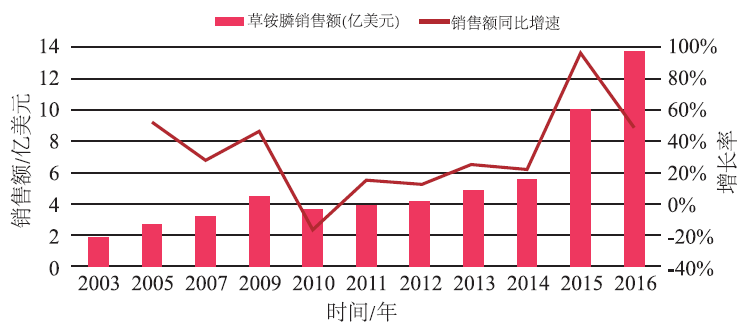

2015年草铵膦全球销售额已经超过10亿美元,2016年达到13.7亿美元,近两年复合增速高达56%,需求端保持比较快速的增长。未来随着百草枯禁用国家的增多、草甘膦和草铵膦复配增加、耐草铵膦转基因作物的推广,草铵膦未来需求有望保持在较快的增长趋势。

图1 草铵膦销售额及其同比增速

百草枯禁用,替代空间广阔:百草枯全球制剂销量约40万吨,折合原药销量8万~10万吨,目前已经由23个国家明确禁止百草枯销售,保守估计至少有4万吨百草枯被替代,国内曾约有7.7亿亩土地使用百草枯,未来有望将有50%的土地选择使用草铵膦进行替代,预计将为国内草铵膦市场带来高达2万吨/年的增量,草铵膦作为百草枯最佳替代品,未来填补百草枯的市场缺口可能性最大。

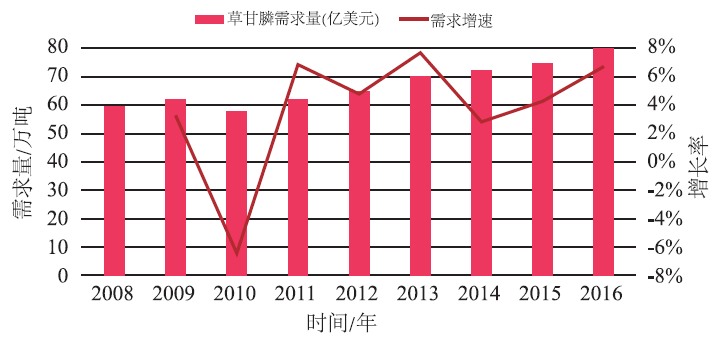

草甘膦和草铵膦复配优势显著:① 草甘膦为内吸传导型广谱灭生性除草剂,草铵膦为触杀型除草剂,两者化合物类型、作用机理不同,复配可以大大提高草甘膦性能;② 草甘膦和草铵膦复配可以提高杂草防治效果、扩大杀草谱,弥补草甘膦杀草谱的不足,对耐受草甘膦的部分恶性杂草如牛筋草、小飞蓬等效果好;③ 草铵膦性能优异,但价格昂贵。目前,草铵膦原药价格约是草甘膦价格的10倍,而且其产量还不能满足市场需求,两者混配能降低用药成本。根据科研效果,草甘膦与草铵膦的复配比例为310∶8的时候效果最好,以2016年草甘膦全球需求量80万吨为基准,未来潜在的复配空间带来的草铵膦需求量为2万吨。

耐草铵膦转基因作物推广迅速:随着抗草甘膦杂草增多,草铵膦在转基因抗除草剂作物研究与推广中的地位仅次于草甘膦而居第2位,目前抗草铵膦的转基因种子主要有孟山都的Bollgard 2 Xtendflex(同时抗草甘膦),先正达的Agrisure 3000 GT(同时抗草甘膦)和拜耳LibertyLink(仅抗草铵膦),抗草铵膦作物有油菜、玉米、大豆、棉花、甜菜、水稻、大麦、小麦、黑麦、马铃薯、水稻等。

图2 草甘膦全球需求量及其增速

供给端:技术壁垒高,产能投放加快

生产壁垒一直制约着国内草铵膦的发展:目前国内草铵膦合成主要采用格氏-史塔克(Strecker)路线,以亚磷酸三乙酯和三氯化磷为起始原料,利用格氏法制甲基亚膦酸二乙酯,膦化丙烯醛后经史塔克(Strecker)反应得草铵膦,由于其生产工序复杂、生产安全风险大(格氏反应易燃易爆),因此迄今能真正实现规模化生产的国内企业寥寥无几。其他的理论合成工艺还包括格氏-阿巴索夫(Arbusov)、甲基二氯化磷(MDP)路线以及酮酸路线等,均存在生产成本高昂的问题,同时格氏-阿巴索夫(Arbusov)工艺收率很难达到80%以上。甲基亚膦酸二乙酯从MDP(甲基二氯化膦),需要特制设备,收率90%~98%。酮酸路线因克莱森缩合收率低,成本远高于史塔克路线。

国际上主要是拜耳生产草铵膦,拜耳工艺中先由MDP(甲基二氯化膦)与异丁醇气相法制甲基亚膦酸单异丁酯,收率99.8%,不用水不用碱,过程副产是氯代异丁烷和氯化氢,然后从甲基亚膦酸单丁酯合成草铵膦,非史塔克路线,是自由基加成,生产成本远远低于国内主流的格氏反应路线。

由于生产壁垒的制约,国内供给端虽然拥有理论产能1.7万吨左右,但是能稳定生产的产能在0.8万吨左右,国外的产能主要集中在拜耳公司,具有约6,000吨草铵膦产能。尽管如此,受益于草铵膦未来持续高速增长的发展前景,国内外草铵膦未来规划新增产能较多,其中拜耳计划将其Liberty除草剂的全球产能翻番,此外,拜耳最近联手Evonik Industries共同投资2亿美元在美国阿拉巴马州莫比尔县建造两处草铵膦中间体工厂,生产Liberty的中间体物质;利尔化学规划未来新增草铵膦产能10,000吨,其中前期3,000吨预计2018年正式投产;辉丰股份新增5,000吨草铵膦产能接近投产;四川福华通达农药科技有限公司投资建设了12,000吨/年草铵膦项目,分为2期:一期建设规模为3,000吨/年,二期建设规模为9,000吨/年,预计近几年投产。但是我们认为,受制于高技术壁垒及国内格氏反应的高成本路线,部分没有技术壁垒的企业即使存在投产的计划,但是实际投产进度可能大幅低于预期。

同时草铵膦环保约束比较大:每生产1吨草铵膦原药,整条工艺废水产生量约60吨,大部分废水需要蒸干出废渣,部分废渣、结晶脚料难以再次利用。而拜耳公司的合成路线与国内截然不同,其以甲基二氯化膦为原料,经3步反应合成草铵膦,全部工序连续化作业,自动化程度高,总收率在92%以上。拜耳公司的技术路线无溶剂、无气味,几乎无废渣排放;氨化和水解后的水相可回收套用,是对环境友好的洁净工艺。随着国内环保趋严常态化,草铵膦生产势必受到限制,小产能企业上马受限。

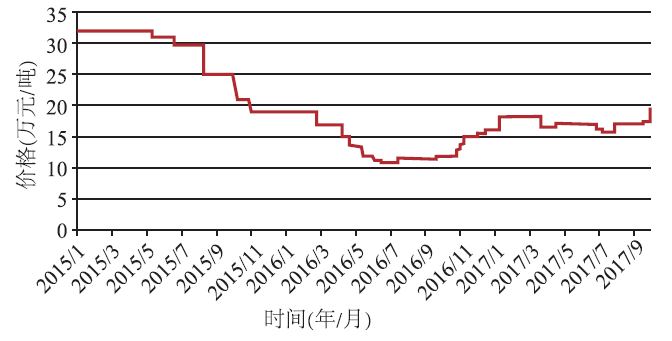

价格:短期平稳,中期震荡

2008年底至2009年,受世界金融危机影响,草铵膦原药实物价格从最高35万元,急降到19万元以下,市场极为低迷;2010—2014年受到全球经济恢复、农化市场景气向上、百草枯禁用范围扩大、耐草铵膦转基因作物推广加快,草铵膦价格重新恢复上涨,2015年初价格重回30万元/吨以上;2015—2016年则是受到全球农化巨头去库存、极端气候影响、产能扩张加快影响,草铵膦价格再度下滑,一直到2016年4季度,在补库存、需求旺盛、环保趋严等影响下,草铵膦价格再度上升,当前报价20万元/吨。

每年的4季度到来年1季度为农药行业的传统旺季,而国内4季度到次年1季度则通常是北方采暖季,环保督查尤为严格,因此在供应缩减,需求增加的双重影响下草铵膦价格短期有望平稳向上。

图3 草铵膦华东地区价格走势

中期而言,随着拜耳、利尔化学、辉丰股份(总共2.1万吨)产能的逐步释放,供应压力有望加大,但是需求端根据前文所述,替代百草枯和复配两方面带来的需求空间高达4万吨以上;除了草铵膦传统龙头,新进入者则面临着极大的技术壁垒和环保壁垒,投产进度大概率远远低于预期,因此供不应求现象中期内难以改观,但是我们认为,草铵膦价格中期大概率维持震荡局势,因为过高的价格不利于草铵膦的推广,而过低的价格在供不应求的局面下难以支撑。

相关上市公司推荐

重点推荐在草铵膦方面存在一定技术壁垒的草铵膦龙头利尔化学和大规模扩产的辉丰股份。

利尔化学

利尔化学是全球范围内继美国陶氏益农之后最先全面掌握氰基吡啶氯化工业化关键技术的企业,在国内率先开发出了氯代吡啶系列产品中的毕克草、毒莠定、氟草烟等除草剂产品。目前公司绵阳生产基地是国内最大的氯代吡啶类除草剂系列农药产品研发及生产基地,氯代吡啶类产品技术代表国内领先水平,毕克草和毒莠定原药产销量居全国第一、全球第二。同时,公司全面掌握了草铵膦合成关键技术,现已成为国内最大规模的草铵膦原药生产企业。

利尔化学布局草铵膦市场多年,在国内具有领先的技术和成本优势,公司可转债的广安基地10,000吨/年草铵膦、1,000吨/年丙炔氟草胺、1,000吨/年氟环唑3个原药项目已全面启动,项目达产后,公司有望成为与拜耳相比肩的另一大国际级草铵膦供应商,而且公司在此过程中不断优化草铵膦生产工艺,成本端有望进一步向拜耳看齐。

预计公司2017—2018年EPS分别为0.67、0.86元,对应PE分别为22X、18X,给予增持评级。

辉丰股份

辉丰股份为细分农药龙头,主营杀菌剂、除草剂和杀虫剂,杀菌剂品种包括:咪鲜胺、氟环唑、二氰蒽醌,除草剂品种主要有辛酰溴苯腈、草铵膦,杀虫剂品种主要是联苯菊酯和高效氯氟氰菊酯。已成为全球最大的咪鲜胺原药生产企业,国内最大的辛酰溴苯腈原药、氟环唑原药生产企业,并具有原药中间体—原药—制剂的完整产业链。

公司以超募资金投建的石化仓储项目已经于2016年进入正常运营阶段,2016年下半年公司石化一期项目14.8万方仓储业务(农化生产所需原料、中间体的仓储、油品贸易业务),当年贡献营收25亿元,占公司总营收43%,销售收入同比增长迅速,成为公司稳定的业务利润增长点,二期项目正在组织建设中,未来将为带来公司新的经济增长点。

2016年公司发行可转债,募资8.45亿元,主要投资5,000吨草铵膦、1,000吨抗倒酯、2,000吨甲氧虫酰肼项目,其中1,000吨抗倒酯项目已经于2016年投产,草铵膦和甲氧虫酰肼项目也在2017年4季度陆续投产,公司有望大幅受益于草铵膦、仓储项目的投产,2018年业绩弹性极大。

预计公司2017—2018年EPS分别为0.28、0.38元,对应PE分别为19X、14X,维持买入评级。

风险分析

草铵膦价格下降幅度超预期,全球推广力度不足,辉丰股份草铵膦投产低于预期。 (朝阳门化工)

农药快讯, 2018 (1): 4-46.