一、2015年上半年国内草甘膦市场综述

2015年上半年,草甘膦整体市场呈现波浪向下的态势。以推涨开始,却以平静收尾。整体走势稳中下滑。就2015年上半年来看,草甘膦市场有如下几点特征:第一,旺季不旺,价格推涨落空。在春节前后的停报封盘之后,市场酝酿的涨价热潮随着上海展会的结束而逐渐冷却。一方面,国内供应商想上调价格,而另一方面海外市场平静观望。就价格方面看,2015年上半年草甘膦各月均价较2014年同期相比下跌幅度为30%~40%。第二,从供应市场看,主流工厂开工持稳,供应充足。尤其是甘氨酸路线草甘膦,产量下滑微量。第三,就采购市场看,经历了2008年、2013年两次“过山车”行情,采购更加理性,按需采购将是一个趋势。第四,环保压力。环保部把今年定为环境保护法的“实施年”,在这样的宏观环境下,对于农药生产商开工以及中小企业复产有一定的约束力。第五,杭州环保案件,历时两年,于5月一审结束,但是对于当地主流农药企业开工,生产没有太多影响。市场利好因素出清,继“大气十条”后,“水十条”正式公布。文件提出主要指标:到2020年,长江、黄河、珠江、松花江、淮河、海河、辽河等七大重点流域水质优良(达到或优于Ⅲ类)比例总体达到70%以上。专项整治十大重点行业。制定造纸、焦化、氮肥、有色金属、印染、农副食品加工、原料药制造、制革、农药、电镀等行业专项治理方案,实施清洁化改造。新建、改建、扩建上述行业建设项目实行主要污染物排放等量或减量置换。就工厂分布看,长江地区集中了很多农药生产商;从行业分布看,农药为十大重点整治行业。从长远看,农药行业的生产成本将逐步提升。

二、2015年上半年中国草甘膦供需分析

1 产能方面

截止2014年底,我国草甘膦产能达到93.6万吨,其中甘氨酸路线是62万吨,IDAN路线是31.6万吨。甘氨酸法目前仍为中国占主流的生产路线,主要原因有:第一,由于其副产品氯甲烷在有机硅方面的应用已经是非常成熟的工艺了,主流草甘膦供应商也意识到“草甘膦—氯甲烷—有机硅”的循环经济给企业带来的效益,在扩建或者副产品回收方面格外重视;第二,从中国资源分配看,“富煤少油”的自然资源导致中国企业在获取煤化工的下游产品相对较为容易,而石油产品,则受到一定限制;第三,甘氨酸供应商相对集中在华北、华东地区,靠近主要的草甘膦生产商;第四,2015年,陆续有天然气法甘氨酸投入市场,极大地降低了甘氨酸路线草甘膦的生产成本。

中国产能分布上看,纵观2012—2014年产能分布,呈现如下特点:第一,就产能看,华中、西北、西南成为产能扩产的首选地方,分析其原因有如下几点:① 西南主要是云南、贵州、四川,当地磷资源丰富,且作为草甘膦上游原料的黄磷、三氯化磷不适宜长途运输,企业首选在靠近磷资源的地方兴建工厂;② 西南电价相对于华东地区有一定优势;③ 就环境容量看,华中、西北、西南,特别是西北、西南远比华东地区要大很多。第二,虽然华东地区近几年也有扩产,而就整体产能占比看,呈现下滑态势,而西南则呈现上调的趋势。2014年开工率整体处于低位,主要原因是2014年价格较2013年价格有很大的下调,工厂开工积极性较差;还有,2014年新增产能集中在第四季度扩产,对2014年的产量贡献有限。从当前市场反馈看,2015年计划新增产能19万吨:西南11万吨,华中5万吨,华东3万吨,其中IDAN法5万吨,如果不考虑2015年淘汰的产能,则2015年产能将达到112万吨,已经可以满足全球市场需求量。

表1 2014年全国草甘膦产能分布情况

|

省份 |

企业 |

路线 |

2014年产能(万吨) |

|

安徽 |

华星化工 |

IDA |

1.5 |

|

皖西益农 |

IDA |

1.0 | |

|

广信化工 |

甘氨酸 |

3.0 | |

|

许昌东方 |

甘氨酸 |

3.0 | |

|

鹤壁农林 |

甘氨酸 |

3.0 | |

|

湖北 |

沙隆达集团 |

IDA |

2.0 |

|

泰盛化工 |

甘氨酸 |

7.0 | |

|

莱德生物 |

甘氨酸 |

2.0 | |

|

好收成韦恩 |

IDA |

7.0 | |

|

银燕化工 |

IDA |

2.0 | |

|

快达农化 |

IDA |

1.0 | |

|

南通江山 |

IDA |

4.0 | |

|

甘氨酸 |

3.0 | ||

|

扬农集团 |

IDA |

4.0 | |

|

江苏腾龙 |

甘氨酸 |

5.0 | |

|

太仓农药 |

IDA |

0.5 | |

|

滨农科技 |

甘氨酸 |

1.0 | |

|

侨昌化学 |

IDA |

1.6 | |

|

甘氨酸 |

1.0 | ||

|

润丰化工 |

IDA |

1.0 | |

|

甘氨酸 |

1.5 | ||

|

威海韩孚 |

IDA |

1.0 | |

|

上海泰禾 |

甘氨酸 |

2.0 | |

|

浙江 |

金帆达 |

甘氨酸 |

2.5 |

|

嘉兴嘉化 |

IDA |

1.0 | |

|

菱化集团 |

甘氨酸 |

1.0 | |

|

捷马化工 |

IDA |

1.0 | |

|

甘氨酸 |

2.0 | ||

|

新安化工 |

甘氨酸 |

13.0 | |

|

四川 |

贝尔实业 |

IDA |

3.0 |

|

福华化工 |

甘氨酸 |

12.0 | |

|

全国 |

合计 |

93.6 | |

数据来源,百川资讯,北京华通纵横整理制作。

2 产量方面

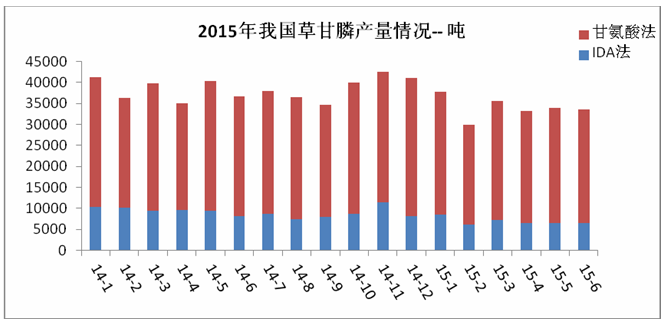

2015年上半年,草甘膦供应市场仍以甘氨酸路线生产为主,约占3/4,IDA路线草甘膦依旧弱势,约占市场供应的1/4。分析原因有如下几点:第一,虽然目前环保压力逐年增大,但是就草甘膦行业而言,甘氨酸路线经过漫长的发展,该路线的工厂积极应对环保政策,对工艺进行改善;第二,目前其主流的甘氨酸草甘膦生产商,多数已经有配套的有机硅生产线,或者与周边有机硅工厂有良好的合作,对副产物进行处理;第三,就IDAN路线而言,受制于天然气价格影响,成本较高。

数据来源,百川资讯,北京华通纵横整理制作。

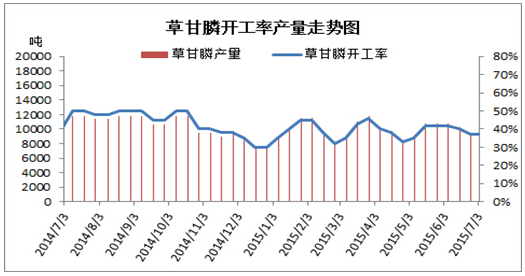

2015年上半年草甘膦产量为20.42万吨,较2014年同期下降约为11%,产量呈现大幅下跌的态势。我们分析原因有如下几点:一是草甘膦市场利润下滑,工厂开工积极性下降;二是采购市场需求不旺,传统旺季并无明显带动作用;三是环保限制约束仍在。

从开工方面看,目前全国开工不高,上半年我国草甘膦平均开工率在45%左右,和上年同期月度相比,出现明显的开工下降,预计下半年会略有好转。

数据来源,百川资讯,北京华通纵横整理制作。

三、2015年上半年草甘膦相关产业链发展情况分析

上游原料方面,随着丰水期到来,黄磷价格下调200~300元/吨,云南地区黄磷现汇出厂价在13,100~13,200元/吨,市场开工小幅提升,但需求跟进稍有滞后。山东地区三氯化磷价格在4,500元/吨,市场开工50%左右,成交不多。

2015年上半年,甘氨酸市场几度“跳水”后价格走稳。价格累计下调800~1,000元/吨。分析甘氨酸市场走势成因,有如下几点:第一,主要受草甘膦市场低迷影响,2015年上半年草甘膦量价双跌;第二,甘氨酸市场本身一直保持充足供应。第三,4月份原料市场上调,甘氨酸计划跟涨,但实际未实现,主要受供需压力影响。甘氨酸价格比较弱势,目前主流价格在10,000元/吨,市场低端价格成交。2015年上半年亚氨基二乙腈价格一直走稳。分析原因有如下几点:第一,草甘膦市场淡稳,量价双跌,尤其是IDA法草甘膦产量下降明显;第二,双甘膦市场需求惨淡,开工大幅下滑。双甘膦开工不高,市场成交下滑,目前主流价格在10,800~11,000元/吨,成交情况并不甚乐观,对草甘膦难有利好支撑。

二乙醇胺价格下滑,目前国内主流价格在10,000~10,200元/吨。下游水剂方面,厂家出货放缓,目前30%大包装水剂价格在9,500~9,800元/吨,41%异丙胺盐水剂主流价格在10,500元/千升,价格不断下滑,对原药价格难有支撑。进入6月份,行情波动不大。市场人士分析,目前市场需求低迷,价格一降再降,需求亦难有提升。目前为止,草甘膦市场成交问题不在于价格而是在于是否有需求。市场人士观望情绪浓厚,对后期看空心态明显,但仍有部分市场人士表示,目前原药价格跌至谷底,行情有走稳可能。

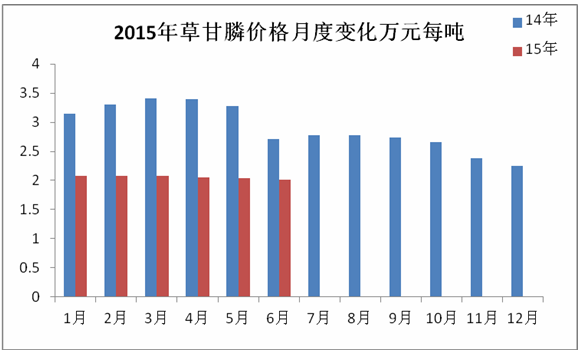

四、草甘膦利润和价格

2015年我国草甘膦价格大幅回落,上半年我国草甘膦均价为2.05万元/吨,2014年同期为3.2万元/吨,同比下降35.93%,加上受环保以及低迷的行情影响,工厂利润空间微薄,整体开工情况仍不甚乐观。从5月中下旬开始,部分大型厂家货源供应一改往日紧张状态,工厂库存增加。6月份伊始,面对低迷行情,部分厂家逐渐有停车检修计划。

6月草甘膦表观成本在21,100元/吨,实际成本价格略低。6月末草甘膦主流价格在19,000~19,300元/吨,低端成交价格在18,600元/吨。本月草甘膦毛利率收于-7.93%,环比上月(-6.06%)下滑1.87个百分点,较去年同期(17.95%)下降25.88个百分点。预计7月底草甘膦利润将收于-8.0%左右。目前草甘膦市场开工在40%左右,月末开工下滑。7月初原药价格在19,000元/吨,低端价格在18,600元/吨,市场需求难见起色。草甘膦指数在843.56点,下滑3.53点,跌幅0.42%。工厂开工偏低,主要消化库存为主,近期签单情况不甚理想,市场消化缓慢。贸易商操作谨慎,市场观望情绪浓厚,短期内市场难有支撑,预计行情低位徘徊为主。

数据来源,百川资讯,北京华通纵横整理制作。

五、草甘膦市场展望

展望我国草甘膦市场企稳以及向上,取决于以下几个方面的因素。

一是宏观经济的探底回升。从以往经历看,2009年经济复苏可以称为V型复苏,2012年经济复苏可以称为U型复苏,今年下半年经济在底部运行时间较长,可能呈现L型复苏。一种观点认为,短期来看,如果经济增长下行过快,可能会触发一些潜在的风险因素,不利于为改革和转型营造良好环境。因此,面对上半年部分地区和行业经济下行压力加大的情况,国家果断采取了包括降准、降息、地产新政等在内的一系列稳增长措施。近期,政策效果正在逐步显现,市场对经济复苏的信心开始增强。经济的复苏对农产品需求加大,间接传导到农药大宗,特别是大宗的草甘膦品种。

二是出口退税率提高还有空间,提高出口退税势必利好草甘膦。年初,财政部、国家税务总局联合发布《关于调整部分产品出口退税率的通知》(财税〔2014〕150号),共有481个农药产品被列入出口退税调整名单,这些产品中包括2,4-滴、麦草畏、戊唑醇、多菌灵、苯醚甲环唑等多个大宗原药产品,对草甘膦直接利好不大,后期若提高出口退税,势必利好草甘膦行业。

三是草甘膦原药价格有一定支撑。目前市场开工偏低,市场货源供应受限,原药价格有望止跌走稳。双甘膦、甘氨酸价格稳定,工厂开工不高,对原药价格有一定支撑。加之环保问题承压,部分工厂开工受限。

展望我国草甘膦市场,后市存在如下利空,取决于以下几个方面的因素。

一是市场进入淡季,需求进一步下滑,目前部分厂家库存较多,市场消化缓慢,工厂出货寥寥, 难有利好支撑,因丰水期临近,黄磷价格不断下调,目前云南地区黄磷净磷出厂价在12,800~12,900元/吨,开工下滑,市场货源供应减少,行情有望止跌。甲醇市场以及二乙醇胺市场均出现不同程度的行情下滑,目前二乙醇胺价格在9,500~9,800元/吨,亚氨基二乙腈价格变化不大,市场价格在8,500元/吨上下。下游市场难有利好支撑,30%水剂价格在9,500元/吨,41%异丙胺盐价格在10,500元/吨附近,62%水剂价格在12,500元/吨,成交一般,对原药价格难有支撑。下半年仍有装置投产,现货供应市场压力难减;经历了上半年的低落行情,采购市场更加理性。

二是消息面:草甘膦致癌等消息影响,可以说草甘膦致癌风波对市场影响暂不明显,可是致使市场人士心态谨慎,加之行情低迷,操作积极性不高,后期陆续出台的国际草甘膦禁用消息,更使得草甘膦雪上加霜。

六、结语

目前市场开工不高,主流厂家主要消化库存为主,目前市场低端价格在18,800元/吨,后期下滑空间不大,我们预计7~8月草甘膦原药价格有望弱势稳定在18,500~19,500元/吨,从草甘膦需求季节性来看,采购旺季一般出现在8~9月份,届时草甘膦的需求和价格有望吹起反攻的号角。