1991年,第1个新烟碱类杀虫剂吡虫啉上市,开创了杀虫剂发展的新纪元。在20世纪90年代,吡虫啉的市场魅力不减今天的氯虫苯甲酰胺。吡虫啉上市后8年,噻虫嗪进入市场,兄弟俩从此展开了亦敌亦友的市场博弈。可以说,噻虫嗪上市的18年,也是与吡虫啉缠斗的18年,两产品你追我赶,互为伯仲。

2014年,噻虫嗪和吡虫啉的全球销售额均超11.00亿美元,两者间的差距仅为0.2亿美元。同一类产品中,拥有市场地位如此接近的两个重量级产品,在全球市场实属罕见。基于此,也成就了新烟碱类杀虫剂的精彩。

新烟碱类杀虫剂一方面演绎精彩,一方面被局部市场禁限用的阴影笼罩。未来该类产品将走向何方,且行且看。

1 新烟碱类杀虫剂的全球市场

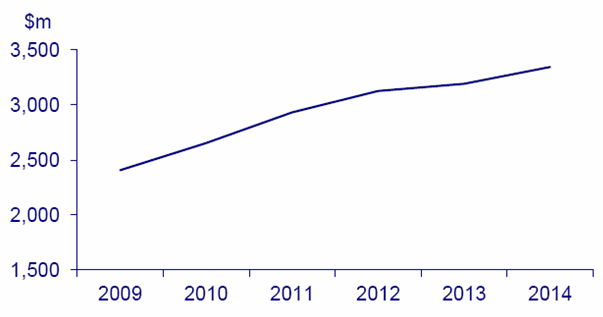

2014年,全球新烟碱类杀虫剂的销售额为33.45亿美元,占186.19亿美元杀虫剂销售额的18.0%,占全球632.12亿美元农药总销额的5.3%。2009—2014年,新烟碱类杀虫剂的复合年增长率为6.8%。

表1 近几年全球新烟碱类杀虫剂的销售额及其增长情况

|

|

2009年 |

2013年 |

2014年 |

增长率(%) | |

|

2014/13年 |

2009—2014年 | ||||

|

新烟碱类杀虫剂销售额(亿美元) |

24.08 |

31.92 |

33.45 |

+4.8 |

+6.8 |

|

占杀虫剂市场 |

20.3 |

18.4 |

18.0 |

n.a. |

n.a. |

图1 2009—2014年新烟碱类杀虫剂的市场走势

新烟碱类杀虫剂中的前五大产品分别为:噻虫嗪、吡虫啉、噻虫胺、啶虫脒和噻虫啉,这些产品2014年的总销售额为32.20亿美元,代表了新烟碱类杀虫剂的96.3%。如果加上呋虫胺和烯啶虫胺,则构成了新烟碱类杀虫剂的全部,也即,新烟碱类杀虫剂目前有7个商品化的品种。在该类杀虫剂中,噻虫嗪和吡虫啉堪称两大巨头,其市场地位在伯仲之间,销售额均在11.00亿美元以上,这在全球农药市场也是出类拔萃的。

表2 2014年新烟碱类杀虫剂中领先产品的市场份额及销售额

|

排名 |

中文通用名 |

英文通用名 |

所占份额(%) |

销售额(亿美元) |

|

1 |

噻虫嗪 |

thiamethoxam |

35.3 |

11.80 |

|

2 |

吡虫啉 |

imidacloprid |

34.7 |

11.60 |

|

3 |

噻虫胺 |

clothianidin |

13.7 |

4.60 |

|

4 |

啶虫脒 |

acetamiprid |

8.1 |

2.70 |

|

5 |

噻虫啉 |

thiacloprid |

4.5 |

1.50 |

|

6 |

呋虫胺 |

dinotefuran |

2.8 |

0.95 |

|

7 |

烯啶虫胺 |

nitenpyram |

0.9 |

<0.30 |

|

|

合计 |

|

100.0 |

33.45 |

表3 2014年新烟碱类杀虫剂的产品信息

|

中文 |

英文 |

2014年 |

上市 |

应用 |

主要 |

主要 |

2009— | |

|

用药量 |

处理 | |||||||

|

噻虫嗪 |

thiamethoxam |

11.80 |

1999 |

10~200 |

叶面处理、 |

先正达 |

Actara、 |

+9.6 |

|

吡虫啉 |

imidacloprid |

11.60 |

1991 |

20~200 |

叶面处理、 |

拜耳 |

Admire、 |

+4.1 |

|

噻虫胺 |

clothianidin |

4.60 |

2002 |

|

叶面处理、 |

拜耳、 |

Clutch、 |

+7.2 |

|

啶虫脒 |

acetamiprid |

2.70 |

1996 |

20~100 |

叶面处理、 |

日本曹达 |

Mosipilan |

+7.9 |

|

噻虫啉 |

thiacloprid |

1.50 |

2000 |

48~180 |

叶面处理 |

拜耳 |

Calypso |

+7.4 |

|

呋虫胺 |

dinotefuran |

0.95 |

2002 |

100~200 |

叶面处理、 |

三井化学 |

Starkle |

+1.1 |

|

烯啶虫胺 |

nitenpyram |

<0.30 |

1995 |

100 |

叶面处理、 |

住友 |

Bestguard |

+30.3 |

|

合计 |

|

33.45 |

|

|

|

|

|

+6.8 |

1991年,新烟碱类杀虫剂中的第1个产品吡虫啉上市;2009—2014年,没有新的该类杀虫剂上市。在研发管道,也未见新烟碱类杀虫剂的身影。

2 新烟碱类杀虫剂中的重点产品

在杀虫剂近几年的增长中,新烟碱类杀虫剂、氟虫腈和氯虫苯甲酰胺等担纲了重要角色。然而,最近几年,新烟碱类杀虫剂中的多个产品正在接受管理评审,尤其在欧洲市场,用于蜜蜂敏感作物上的种子处理剂的使用受到限制。

2.1 吡虫啉(imidacloprid)

1991年,拜耳的吡虫啉率先上市,这是新烟碱类杀虫剂中第1个上市产品。目前,吡虫啉已覆盖全球几乎所有的国家,用于160多种作物上。吡虫啉具有内吸性,种子处理、土壤处理和叶面喷雾皆可。该产品具有广泛的杀虫谱,不仅能有效防治刺吸式口器害虫,如蚜虫、叶蝉和粉虱等,而且能防治咀嚼式口器害虫,如稻水象甲和科罗拉多甲虫等。但它对线虫和螨无效。吡虫啉通过阻止后突触烟碱乙酰胆碱受体,阻止神经细胞间的传递而起效。其作用机理不同于有机磷类和氨基甲酸酯类杀虫剂,因此可用于害虫的抗性治理。

吡虫啉在种子处理、土壤处理和叶面处理等三大应用领域的市场势均力敌。作为种子处理剂,吡虫啉主要用于谷物、玉米、大豆、油菜、甜菜、向日葵和棉花等。吡虫啉几乎为甜菜种子处理开辟了一个全新市场,因为在此之前,甜菜种子几乎没有用药剂处理过。

吡虫啉作为土壤处理剂,主要用于水稻、蔬菜、马铃薯、草坪、观赏植物和烟草等。让吡虫啉首先产生市场影响的是水稻作物,这是因为在日本市场销售了吡虫啉产品Admire。Admire用于水稻育苗箱,然而由于其具有内吸作用,因此活性成分可以进入移栽后的植株,从而对水稻继续发挥保护作用。随着拜耳杀虫杀菌复配产品Win Admire(吡虫啉+环丙酰菌胺)的上市,也带动了吡虫啉的使用增加。环丙酰菌胺(carpropamid)可有效防治育苗箱,甚至移栽后水稻上的稻瘟病。然而,随着水稻育苗箱市场竞争的加剧,吡虫啉在该领域的市场增长遇到了阻力。

在叶面喷雾处理时,吡虫啉主要用于梨果、核果、大豆、棉花和葡萄等;通过涂抹,吡虫啉也可以直接用于柑橘、啤酒花和梨果等的茎干。

除了用于作物市场外,吡虫啉还大量用于动物保健领域,防治猫、狗身上的跳蚤,商品名为Advantage。在木材保护、草坪和花园用药市场,吡虫啉因防治白蚁也获得了可观的销售额。

吡虫啉已是一个专利过期产品,虽然拜耳持续不断地上市新的制剂产品,但仍有许多非专利产品生产商参与到该产品的市场竞争中,从而引发吡虫啉的市场竞争升级。授权其他公司开发吡虫啉是拜耳应对吡虫啉后专利时代的发展战略之一,目前授权的对象包括安道麦和科麦农等。

2006年,纽发姆在美国获得了吡虫啉作为非专利产品的登记;2007年,龙灯登记了吡虫啉;2008年,科聚亚获得了吡虫啉种子处理剂的登记;2011年,富美实开发的吡虫啉与联苯菊酯复配产品获准登记。吡虫啉也已被列入欧盟农药登记条例附录1,不过,其在蜜蜂敏感作物上的使用受限两年(2014年1月1日生效)。美国仍在进行吡虫啉的登记评估。

经过2009年的大幅下滑后,吡虫啉的销售额逐年递增。2014年,吡虫啉的全球销售额为11.60亿美元;2009—2014年的复合年增长率为4.1%。2014年,拜耳吡虫啉的销售额为7.40亿美元,占全球市场的63.8%。

2.2 噻虫嗪(thiamethoxam)

噻虫嗪由先正达公司开发,2011年超越吡虫啉成为全球第一大新烟碱类杀虫剂。不过,目前,两产品的销售额相当接近,市场地位旗鼓相当。

噻虫嗪用量低,可有效防治刺吸式口器害虫、取食汁液害虫和土壤害虫等,并提供快速击倒作用。噻虫嗪既可用于叶面处理(商品名Actara),也能用于种子处理(商品名Cruiser),现已在世界上50多个国家销售,用于超过115种作物上。

1998年,噻虫嗪首先在巴西取得登记,其后,产品登记迅速。尤其是在美国和加拿大市场登记用于种子处理,主要登记作物包括谷物和油菜等,其后进一步登记用于玉米、棉花、马铃薯、花生、豆类植物、蔬菜、向日葵和许多其他作物。

无论是用于种子处理,还是叶面喷雾,噻虫嗪的销售额都取得了持续增长。噻虫嗪现有许多复配产品登记,配伍产品有:精甲霜灵、咯菌腈、苯醚甲环唑、嘧菌酯、氯虫苯甲酰胺、阿维菌素、氟唑环菌胺和高效氯氟氰菊酯等。目前,这些产品已在全球许多市场上市。

噻虫嗪的重要市场在巴西、加拿大、美国、法国、阿根廷和日本等。尽管包括噻虫嗪在内的3个新烟碱类杀虫剂在欧盟蜜蜂敏感作物上的使用遭限两年(2014年1月1日起生效),但噻虫嗪在欧盟的登记仍被延长至2018年4月底。

2013年,噻虫嗪的全球销售额稳定在12.00亿美元的水平上。这主要得益于其在美洲市场的强势地位,以及其与氯虫苯甲酰胺的复配产品等在亚洲和拉美市场的不断推广。

2014年,噻虫嗪的全球销售额为11.80亿美元;2009—2014年的复合年增长率为9.6%。

2.3 噻虫胺(clothianidin)

2002年,噻虫胺由日本武田株式会社(现住友化学)引入日本市场。继住友化学与拜耳联合开发噻虫胺以来,两公司开发了噻虫胺的许多复配产品。噻虫胺既可用于种子处理,也用于土壤及叶面处理,主要靶标水稻、果树、蔬菜和草坪等。

拜耳开发了噻虫胺的种子处理剂,并于2003年在美国登记,商品名为Poncho,用于玉米(防治根部害虫)和油菜。在欧洲市场,噻虫胺与高效氟氯氰菊酯(beta-cyfluthrin)的复配产品作为种子处理剂,用于甜菜和马铃薯等。

作为玉米种子处理剂,拜耳的Poncho在美国占据统治地位,Poncho防治玉米根部害虫和其他土壤害虫,特别是用于转基因作物。Poncho最近还受益于与生物杀线虫剂Votivo(Bacillus firmus;坚强芽孢杆菌)复配产品Poncho/Votivo的上市,从而使产品性能扩大到防治线虫上。孟山都亦已获得授权,开发此复配产品。

除拜耳和住友化学外,其他公司在其他市场还登记了噻虫胺的叶面使用,尤其是爱利思达2005年在墨西哥登记了噻虫胺,用于马铃薯和草坪(商品名Arena);在美国登记了噻虫胺,用于苹果树和梨树(商品名Clutch)。2007年,住友化学子公司Valent接管了爱利思达在美国关于噻虫胺应用于许多农作物和观赏植物的市场;2008和2010年接管的市场进一步扩大。

2011年,Valent上市了Nipslt Suite,这是基于噻虫胺和甲霜灵复配产品的种子处理剂系列,用于甜菜。2012年,噻虫胺与叶菌唑(metconazole)的复配产品获得登记,用于谷物种子处理。2014年,噻虫胺与种菌唑(ipconazole)、甲霜灵和噻唑菌胺(ethaboxam)的四元复配产品在美国登记,用于大豆。

2006年,噻虫胺在欧盟正式登记,并被列入欧盟农药登记条例附录1。然而,在欧盟,噻虫胺种子处理蜜蜂敏感作物的使用中止2年。因此,2014年噻虫胺的全球销售额有所下降,至4.60亿美元;2009—2014年的复合年增长率为7.2%。

由于Poncho/Votivo的成功开发,带动了拜耳噻虫胺市场的增长。2014年,拜耳噻虫胺的销售额为4.15亿美元,占全球销售额的90.2%。

2.4 啶虫脒(acetamiprid)

1996年,日本曹达上市了啶虫脒,商品名为Mospilan,主要用于果树、蔬菜等,防治蚜虫、蓟马、小菜蛾和潜叶蛾等许多害虫。啶虫脒土壤处理、种子处理和叶面处理皆可,对半翅目、鞘翅目和鳞翅目害虫展现了杀卵和杀幼虫活性。

啶虫脒由日本曹达和安万特公司共同开发,然而,继拜耳收购了安万特之后,啶虫脒的开发公司迅速增加。如Certis在比利时、法国、荷兰和英国销售啶虫脒,世科姆在意大利、西班牙和葡萄牙销售,Efthymiadis在希腊销售,巴斯夫在西班牙销售,UPL在美国销售,Engage Agro在加拿大销售啶虫脒。

目前,啶虫脒已在全球50多个国家上市。啶虫脒最初进入东亚和拉美市场,继而进入北美和欧盟。2005年,啶虫脒被列入欧盟农药登记条例附录1。2005年,富美实上市了啶虫脒杀蟑饵剂Terminator;2010年,Gowan收购了啶虫脒在美国用于棉花上的权利。2012年,Gowan和Nisso America在美国登记了啶虫脒与联苯菊酯的复配产品Justice,用于防治大豆害虫;该产品也在阿根廷登记,防治重要的瘿蜂科害虫。2014年,巴斯夫在阿根廷上市了啶虫脒与顺式氯氰菊酯的复配产品Fastac Duo。

近几年,啶虫脒的销售额持续增长。2014年,其为新烟碱类杀虫剂中增长最快的产品之一。这一年,啶虫脒的全球销售额为2.70亿美元;2009—2014年的复合年增长率为7.9%。

2.5 噻虫啉(thiacloprid)

2000年,拜耳上市了噻虫啉产品Calypso,这是拜耳继吡虫啉之后上市的第2个新烟碱类杀虫剂。噻虫啉广谱,叶面喷雾用于许多作物,尤其是油菜、水稻和果树等,对梨果和核果上的害虫效果突出,可有效防治苹果蠹蛾。

2000年,噻虫啉首先在巴西、匈牙利、以色列、瑞士和一些东欧国家登记。2001年,噻虫啉在日本上市,商品名为Bariard(30%噻虫啉WG),用于果树、茶树、马铃薯和蔬菜等。噻虫啉与环丙酰菌胺(carpropamid)的复配产品(颗粒剂)也已上市。噻虫啉一直被定位为是吡虫啉的补充,因为其主要用于梨果、核果和油菜,防治马铃薯科罗拉多甲虫的用量低。在美国,噻虫啉也用于棉花种子处理。

2009年,噻虫啉被列入欧盟农药登记条例附录1。与其他新烟碱类杀虫剂不同,作为种子处理剂的噻虫啉仍可用于蜜蜂敏感作物,从而使其2014年的销售额大幅增长。噻虫啉的主要应用作物包括油菜、马铃薯、果树、蔬菜和水稻,并不断取得新的登记。2010年,噻虫啉与异噻菌胺(isotianil)的复配产品在韩国登记,用于水稻;2011年,噻虫啉与螺虫乙酯(spirotetramat)的复配产品Movento Smart在智利登记;2012年,噻虫啉产品Calypso在葡萄牙登记,用于果树。

2012—2014年的3年里,噻虫啉的销售额逐年增长。2014年,噻虫啉的全球销售额为1.50亿美元,2009—2014年的复合年增长率为7.4%。

2.6 呋虫胺(dinotefuran)

2002年,三井化学上市了呋虫胺,用于防治水稻、果树和蔬菜上的害虫。呋虫胺在日本的商品名为Starkle和Alubarin,用于育苗箱,叶面喷雾用于水稻、果树和蔬菜等,混土用于蔬菜。呋虫胺也可以用于观赏植物和棉花,防治蚜虫和粉虱等,还用于动物健康和家庭卫生害虫的防治。在日本市场,呋虫胺被广为接受,并有许多新的复配产品上市。

呋虫胺最初在日本上市,2003年在韩国上市。2004年,呋虫胺由Valent公司首次在美国登记,其产品Safari用于观赏植物,Venom用于果树、蔬菜和大田作物。2005年,呋虫胺在美国的市场开发权授予给了Advan公司,这是三井与世科姆的联合投资公司。2006年,呋虫胺在美国的登记扩作至葡萄,2007年扩作至蔬菜,其中包括芸苔和葫芦等。2010年,Gowan的呋虫胺产品Scorpion 35SL获得美国环保署的登记,用于葫芦、果用蔬菜、芸苔、马铃薯、葡萄和叶用蔬菜等。2013年,三井化学在日本上市了呋虫胺与氯虫苯甲酰胺的复配产品FerterraStarkle CU Granule,用于水稻育苗箱。

2014年,呋虫胺的全球销售额与上年基本持平,为0.95亿美元;近几年,呋虫胺的市场较为稳定,其2009—2014年的复合年增长率为1.1%。

2.7 烯啶虫胺(nitenpyram)

1995年,日本武田(现住友化学)将烯啶虫胺首先引入日本市场,商品名为Bestguard,用于水稻、果树、茶树和蔬菜等。住友还与诺华动物保健公司共同开发烯啶虫胺,用于猫、狗,防治跳蚤和虱,商品名为Program。

烯啶虫胺的市场增长显然不及新烟碱类杀虫剂中的其他产品,但近几年的增速明显提升。2014年,烯啶虫胺的全球销售额仍小于0.30亿美元;但其2009—2014年的复合年增长率高达30.3%,在新烟碱类杀虫剂中居于首位。

3 市场前景

在20世纪90年代和21世纪初,新烟碱类杀虫剂是农药工业增长最快的产品类型,是全球杀虫剂销售额增长的主要推动者。1991年上市的吡虫啉成为老杀虫剂的替代产品,同时,吡虫啉还开辟了一些新的市场,如用于水稻育苗箱,作为多个种子处理剂的有效成分之一等。吡虫啉在动物保健及白蚁防治领域也发挥了重要作用。在吡虫啉专利到期后,由于非专利产品参与市场竞争,导致吡虫啉的市场价格急速下滑。

吡虫啉成功上市后8年,先正达向市场输送了噻虫嗪,这是目前新烟碱类杀虫剂中的头牌。尽管噻虫嗪持续强势增长,但2006和2009年,由于杀虫剂整体市场的下滑,还是影响了新烟碱类杀虫剂的销售业绩。噻虫嗪许多新产品,特别是复配产品持续不断地投放市场,其中,噻虫嗪与氯虫苯甲酰胺复配产品的上市尤受关注,也有力地推动了噻虫嗪销售额的增长。2014年,虽然噻虫嗪的销售额同比下滑了1.7%,但吡虫啉和啶虫脒的销售额同比分别劲升了8.4%和17.4%,足以填平噻虫嗪市场下降的缺口。

除了噻虫嗪和噻虫胺外,新烟碱类杀虫剂中的其他五大产品在2014年都实现了销售额的增长。

很显然,在未来的一段时间内,对新烟碱类杀虫剂的主要不利影响将来自于吡虫啉和噻虫嗪的非专利产品的市场竞争加剧。

2014年,新烟碱类杀虫剂的销售额还受到了欧盟严苛管理的影响。2014年1月1日起,噻虫嗪、吡虫啉和噻虫胺等3个新烟碱类杀虫剂作为种子处理剂在蜜蜂敏感作物上的使用遭到临时禁用,中止时间为两年,至2015年底。然而,据悉,中止期满后,解除禁令是不可能的,而且有可能将禁用的效力扩大到叶面使用上。在巴西,新烟碱类杀虫剂已经禁止在棉花的花期使用;该类产品在加拿大安大略也面临限用。

总之,由于来自非专利产品的竞争以及多个新烟碱类杀虫剂遭到了禁限用,所以我们预测该类产品的销售额增速将会放缓。然而,随着新市场及新作物用途不断被开发,加之新的复配产品的陆续上市,预计新烟碱类杀虫剂仍将延续增长的态势。

表4 新烟碱类杀虫剂市场及未来预测

|

|

2009—2014 |

2014年 |

2019年销售额 |

2014—2019 |

|

新烟碱类杀虫剂 |

+4.9 |

33.45 |

34.10 |

+0.4 |

|

1 实际增长率。 | ||||

(更多精彩内容详见《农药快讯》2016年第10期;欢迎订阅2016年《农药快讯》和《现代农药》)