世界上已有很多国家将马铃薯定为主粮,2015年我国农业部已把马铃薯主粮化工作列入重要议程。我国已启动马铃薯主粮化战略,马铃薯将成为稻米、小麦、玉米外又一主粮。预计2020年50%以上的马铃薯将作为主粮消费。马铃薯农药的研发及使用直接影响着马铃薯的产量及品质。将近几年全球马铃薯农药市场情况做一比较,以期为我国马铃薯农药的研发及销售提供市场数据基础。

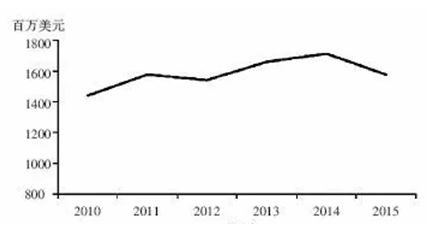

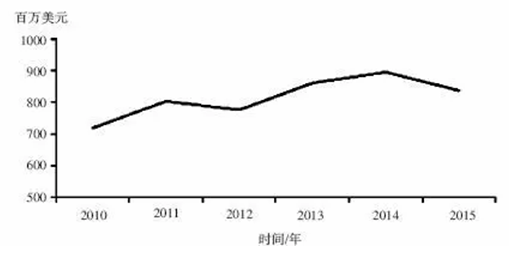

2015年全球用于马铃薯的农药销售额为15.67亿美元,占全球农药销售额的3.1%。比2014年下降7.9%,2010—2015年年复合增长率为1.8%。

图1 2010—2015年马铃薯农药市场情况

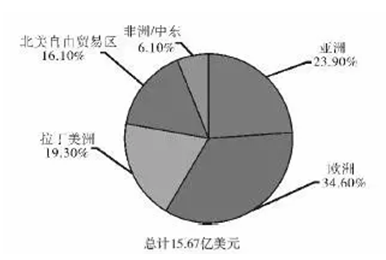

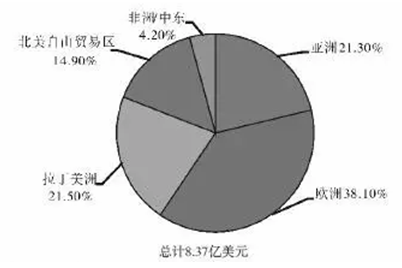

近几年全球各地区马铃薯农药销售额所占比率一直比较稳定。欧洲马铃薯农药销售额占比最大,其次为亚洲、拉丁美洲、北美自由贸易区、非洲和中东。

图2 2015年全球各地区马铃薯农药市场

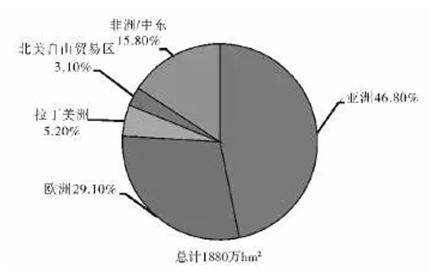

近几年全球马铃薯的种植面积稳定,2015年全球马铃薯的种植面积为1,880万公顷。其中亚洲的种植面积最大,其次为欧洲、非洲和中东、拉丁美洲、北美自由贸易区。

图3 2015年全球马铃薯种植面积

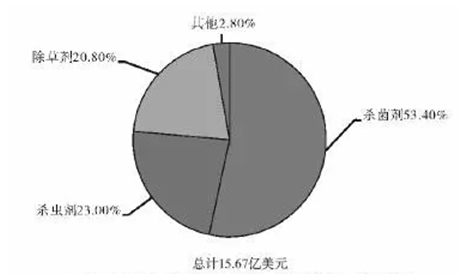

对马铃薯危害最严重的为病害,其次为虫害和草害。因此马铃薯杀菌剂的销售额最高,其次为杀虫剂、除草剂及其他。

图4 2015年马铃薯各类农药市场概况

马铃薯杀菌剂市场概况

马铃薯病害主要有黑痣病、干腐病、早疫病、晚疫病。

2015年全球马铃薯杀菌剂市场销售额为8.37亿美元,比2014年降低6.5%。2010—2015年马铃薯杀菌剂市场年复合增长率为3.1%。到目前为止,马铃薯杀菌剂最大的市场仍然在欧洲,其次是拉丁美洲、亚洲和北美自由贸易区。然而,这一结果却与马铃薯的种植面积没有太多联系。在东欧、非洲和中东马铃薯的种植面积均大于美国和西欧,然而马铃薯杀菌剂的主要市场却在美国和西欧。

图5 2010—2015年全球马铃薯杀菌剂市场销售额

图6 2015年全球不同地区马铃薯杀菌剂销售额

近几年,全球马铃薯的种植面积以平均每年0.1%的速度增长,主要是由亚洲、非洲和中东的种植面积增长所带动。近几年欧洲马铃薯种植面积有所下降,这主要由于种植其他的作物能带来更多的经济效益。2010—2015年欧洲马铃薯的种植面积总体平均每年下降了2.6%,而2015年较2014年的种植面积上升了0.7%。在北美,马铃薯的种植面积也有长期下滑的趋势,2010—2015年种植面积平均下降了0.7%。

马铃薯杀菌剂市场表现了积极的增长趋势,杀菌剂销售额的增长主要得力于新产品进入市场和货币的影响。对于马铃薯杀菌剂市场最大的影响因素是气候和种植面积(作物轮作带来更多的经济效益)。2014年马铃薯杀菌剂市场销售额的增长,货币影响也是较为重要的因素。另外,北欧马铃薯杀菌剂市场在夏季增长良好。

从经济角度考虑,目前马铃薯最主要的病害是马铃薯晚疫病,因为这种病害能够导致马铃薯绝收。因此,针对该种病害研制了许多农药品种。马铃薯晚疫病主要表现在2方面,一是块茎的枯萎,这是对作物经济影响最大的部分;另外是叶的枯萎。其他主要的病害为马铃薯黑痣病和马铃薯干腐病。

马铃薯杀菌剂产品研发

二硫代氨基甲酸盐类杀菌剂,特别是代森锰锌,具有广谱的杀菌作用,包括防治晚疫病,因此成为一类重要的杀菌剂。同时许多无机杀菌剂和一些老产品也仍然广泛使用,比如铜制剂和灭菌丹。

过去晚疫病的防治主要依靠酰胺类化合物,如甲霜灵、噁霜灵和苯霜灵。但是抗性的产生使得这些药剂只能在病害早期与其他药剂混配使用。霜脲氰也广泛用于晚疫病的防治,主要与其他药剂混配使用。

马铃薯杀菌剂的研发主要针对卵菌纲病害,尤其是针对马铃薯晚疫病,因此许多防治马铃薯晚疫病的新农药品种陆续进入市场,这些品种带动了马铃薯杀菌剂市场。最初是氰胺公司(现巴斯夫公司)开发的吗啉类杀菌剂烯酰吗啉、石原产业株式会社开发的氟啶胺。后来杜邦公司的噁唑菌酮进入市场。1999年LG化学的噻唑菌胺、拜耳公司的缬霉威进入市场。接下来投入市场的品种为石原产业株式会社的氰霜唑、安万特公司的咪唑菌酮、陶氏益农的苯酰菌胺、组合化学与拜耳公司共同研发的苯噻菌胺、拜耳公司的氟吡菌胺、先正达公司的双炔酰菌胺、日产化学的吲唑磺菌胺。近期进入市场防治卵菌纲病害的品种有意赛格公司的缬菌胺和巴斯夫公司的唑嘧菌胺。另外还有杜邦公司正在研发的防治卵菌纲病害的品种oxathiapiprolin,据报道该杀菌剂具有用量低的特点。日本曹达株式会社研发的picarbutrazox、日本组合化学也正在研发一种化合物。琥珀酸脱氢酶抑制剂种子处理剂产品,包括拜耳公司的戊苯吡菌胺和先正达公司的氟唑环菌胺。同时巴斯夫公司的氟唑菌酰胺2012年首次进入市场。此外,目前还利用生物技术手段研发能够抵抗多种病害的制剂,但是目前还没有商业化的可能。

最近进入市场的几种琥珀酸脱氢酶抑制剂类杀菌剂(类似于啶酰菌胺)也可用于马铃薯,如先正达公司的氟唑环菌胺、拜耳公司的戊苯吡菌胺、巴斯夫公司的氟唑菌酰胺。

马铃薯杀菌剂的市场表现和潜能

欧洲

截至2015年,欧洲一直是马铃薯杀菌剂最重要的市场。在欧洲中部和东部国家马铃薯种植面积可观,并且种植面积还在增长。欧洲马铃薯杀菌剂市场主要在欧盟国家,销售额较高的国家有德国(7,500万美元)、荷兰(4,900万美元)、法国(3,400万美元)、英国(2,800万美元)、西班牙(1,800万美元)、波兰(1,500万美元)、比利时(1,000万美元),并且这些国家在全球马铃薯杀菌剂市场中也位居前20位。在欧洲,除欧盟外,另外一个非常重要的马铃薯杀菌剂市场在俄罗斯(2,000万美元),相对于俄罗斯大面积的马铃薯种植,该杀菌剂的销售额相对较低。

如前所述,由于改种经济效益更高的作物,欧洲马铃薯种植面积长期下滑,2014年下降了3.7%,到2015年种植面积稍有上涨,比2014年上涨0.7%。

德国是欧洲马铃薯杀菌剂最大的市场,2015年德国马铃薯种植面积增长了5.3%,杀菌剂销售额增长了15.1%,为6,800万欧元(7,500万美元)。防治马铃薯晚疫病的杀菌剂为市场的主导品种,销售额较高的品种有氟啶胺、氰霜唑、代森锰锌,其次为双炔酰菌胺、霜霉威、嘧菌酯、氟吡菌胺、霜脲氰、甲霜灵和烯酰吗啉。

欧洲另外一个马铃薯杀菌剂最大的市场在荷兰,2015年销售额为4,400万美元,较2014年下降了5.4%。马铃薯种植面积增加了0.4%。销售额较高的品种有代森锰锌,其次为氰霜唑、霜脲氰、霜霉威、双炔酰菌胺、氟吡菌胺、氟啶胺、啶酰菌胺、抑霉唑和烯酰吗啉。

北美自由贸易区

2015年美国马铃薯杀菌剂市场销售额7,700万美元,加拿大市场3,000万美元,墨西哥市场1,800万美元。北美自由贸易区每年马铃薯的种植面积差别很大,2015年马铃薯种植面积上升了0.2%,为58.4万公顷。在美国,马铃薯杀菌剂的使用品种与欧洲的主要市场类似,但是甲氧基丙烯酸类杀菌剂占据较大的市场。美国马铃薯杀菌剂主要品种有百菌清、甲霜灵、氟啶胺、氟吡菌酰胺、啶酰菌胺、代森锰锌、嘧菌酯、双炔酰菌胺、嘧霉胺、氰霜唑。加拿大和墨西哥的马铃薯杀菌剂使用品种与美国相似,2014年销售额稍有下滑。

拉丁美洲

2015年拉丁美洲的马铃薯杀菌剂市场销售额超过北美自由贸易区,为1.80亿美元。拉丁美洲的马铃薯杀菌剂市场主要由巴西(1.05亿美元)和哥伦比亚(2,200万美元)支撑,另外阿根廷的销售额为1,100万美元。拉丁美洲马铃薯的种植面积在1999年达到顶峰,之后每年的种植面积都有变化,但是产量为逐年增加。在巴西的用药品种与美国相似,甲氧基丙烯酸酯类杀菌剂在市场中是重要的类别。拉丁美洲马铃薯杀菌剂市场销售额较高的品种为代森锰锌、氟啶胺、霜霉威和百菌清,其次为霜脲氰、氟吡菌胺、烯酰吗啉、戊菌隆、嘧菌酯和唑菌胺酯。

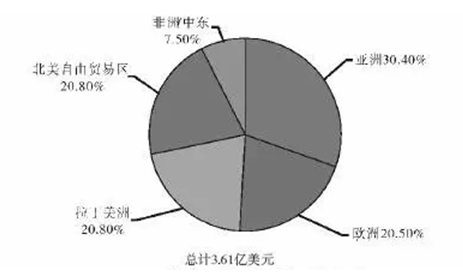

马铃薯杀虫剂

2015年马铃薯杀虫剂的全球市场销售额为3.61亿美元,比2014年降低了8.8%,2010—2015年年复合增长率为-1.3%。马铃薯杀虫剂的主要市场在亚洲、拉丁美洲和欧洲,其次为北美自由贸易区、中东和非洲。

图7 马铃薯杀虫剂市场销售额

马铃薯的主要虫害有马铃薯甲虫、蚜虫、叶蝉、线虫、蛞蝓等。

马铃薯杀虫剂市场主要受马铃薯甲虫的影响,由于蚜虫能够传播病毒病,因此对于蚜虫的防控也很重要。目前有很多种杀虫剂登记用于马铃薯。马铃薯杀虫剂在不同地区使用的药剂品种也不同,广泛使用的类别为有机磷杀虫剂和氨基甲酸酯类杀虫剂,最近几年也有一些新产品进入市场,如氟虫腈、新烟碱类杀虫剂和氯虫苯甲酰胺。

马铃薯重要的虫害迫使转基因马铃薯品种的研发。孟山都研发了一种名称为New Leaf的转基因马铃薯,可以抵抗鳞翅目害虫和马铃薯甲虫。2000年美国和加拿大New Leaf转基因马铃薯种植面积达70,000英亩,产生了约1,200万美元的收益。马铃薯加工企业对转基因马铃薯New Leaf不感兴趣,2001年转基因马铃薯New Leaf淡出市场。而防治马铃薯甲虫的RNAi马铃薯正在研发。田间试验也正在进行,防治靶标包括疫霉菌、轮枝孢属病害、软腐病、黑胫病、马铃薯X病毒、Y病毒和卷叶病。试验中已经包括了多种基因,涉及虫、病及病毒特性。

2015年最大的马铃薯杀虫剂市场在美国,销售额为5,900万美元,主要的产品有杀线威、噻虫嗪、螺虫乙酯、多杀菌素、氯虫苯甲酰胺、吡虫啉、氟虫腈、阿维菌素、氟啶虫酰胺和氟酰脲。除美国外,其他主要的杀虫剂市场有日本、巴西、中国、哥伦比亚、印度、西班牙、加拿大、荷兰和葡萄牙。与其他作物情况相同,在东欧和其他地区,尽管马铃薯种植面积很大,但是消耗的杀虫剂有限,而除草剂的用量则更少。在中欧和东欧,俄罗斯、波兰和罗马尼亚是很重要的杀虫剂市场。

如上所述,大多数进入市场的新杀虫剂品种均可用于马铃薯。杀虫剂市场的扩展主要由引入新产品所推动,尤其是新烟碱类杀虫剂,噻虫嗪和吡虫啉可用于防治马铃薯甲虫;石原株式会社的氟啶虫酰胺可防治蚜虫和蓟马,现已商品化。拜耳公司的螺甲螨酯,2005年进入市场,在美国深受好评。拜耳防治刺吸式口器害虫的产品螺虫乙酯、陶氏益农的氟啶虫胺腈、杜邦公司开发的防治鳞翅目害虫的产品氯虫苯甲酰胺和溴氰虫酰胺均已进入市场。

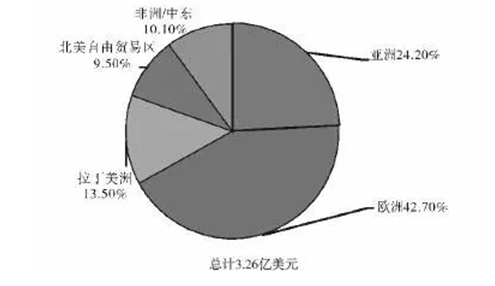

马铃薯除草剂

2015年马铃薯除草剂市场的销售额为3.26亿美元,比2014年降低了10.7%,2010—2015年马铃薯除草剂市场销售额年复合增长率为2.3%。马铃薯除草剂的市场主要在欧洲,销售额占全球马铃薯除草剂销售额的42.7%,其次为亚洲、拉丁美洲、中东和非洲、北美自由贸易区。

图8 马铃薯除草剂市场销售额

按照地区统计,马铃薯除草剂最大的市场在欧洲;而按照国家统计,最大的市场在中国。马铃薯化学除草剂主要为相对稳定的广谱型除草剂产品,如嗪草酮和苄草丹为主要使用的选择性除草剂。而非选择性除草剂主要用于播种前或出苗前的土壤处理,主要产品有草甘膦、草铵膦、百草枯、敌草快。

马铃薯田杂草防除的主要原因有2个。第一是杂草与马铃薯竞争水和营养;第二是杂草对于马铃薯的收获产生影响。因此马铃薯苗后除草剂起到了一定的作用,尤其是吡氟禾草灵和烯草酮。

按照国家分,马铃薯除草剂的主要市场为中国、德国、日本、美国、荷兰、法国、英国、波兰、巴西、加拿大、印度、俄罗斯、比利时和阿根廷。

马铃薯田除草剂主要为一些老品种,目前,很少有新品种进入市场。最近进入市场,并且市场销售较好的除草剂为杜邦公司的磺酰脲类除草剂砜嘧磺隆,砜嘧磺隆为广谱的苗后除草剂。拜耳公司的氟噻草胺,氟噻草胺具有防治谱广,芽前、芽后皆可施用。富美实公司的唑草酮,用于苗后防治阔叶杂草。住友公司的丙炔氟草胺,可用于防治禾本科及阔叶杂草,苗前、苗后均可施用。目前马铃薯田施用的除草剂主要为广谱、低价、非选择性草剂。

展望与小结

马铃薯的农药市场主要为马铃薯杀菌剂。2015年马铃薯杀菌剂市场销售额为8.37亿美元,预计到2020年销售额为10.11亿美元,2015—2020年销售额年复合增长率预计为3.8%。

在主要的马铃薯农药市场,包括欧洲,马铃薯种植几乎没有受到财政的支持,因此农药产品对马铃薯价格的变动非常敏感。马铃薯产量受气候和可用水资源的影响,这也就直接影响到了马铃薯的价格。由于马铃薯农药产品价格的不断波动,市场短期的变化与市场长期的潜在变化趋势也没有太大的联系。

一般而言,欧洲市场较为成熟,在一些地区马铃薯的种植与其他作物的种植形成的竞争的关系,导致了2008年马铃薯的种植面积下滑,2011—2014年由于谷物的价格高、需求大,马铃薯的种植面积减少。2015年谷物的价格降低,这促进了马铃薯种植面积的增加。

马铃薯杀菌剂产品抗性的产生,反而推动了新产品的不断涌现,并且促进了产品混剂的发展及产品轮换使用的技术。在东欧和中欧,马铃薯产量明显降低,使用的农药品种常常为老品种,具有明显的市场潜力。由于农业投资的逐步增大,马铃薯农药产品不仅在欧盟国家预期增长,在俄罗斯和乌克兰也会有所增长。

北美自由贸易区与欧盟的形式类似,任何市场的扩展都要依靠技术的进步和产品的更新换代,然而长期看来潜力有限。拉丁美洲市场的增长很可能与经济的持续增长有关,然而低收益与拉美的主要市场地位不相符,因此需扩大产品用途,以增加产品的收益。

总体而言,对于发展中的市场仍然存在一定的发展空间,而对于成熟的市场,则依靠市场引入新的产品,替换老产品。在未来5年,全球马铃薯杀菌剂市场预期将好于行业整体的平均水平。

(农药杂志)